暦年贈与は、毎年一定額を子や孫に贈与することで、相続財産を減らしていくという一般の方にも馴染みのある相続税対策の方法の1つです。

他方、暦年贈与と認められずに定期金に関する権利の贈与であるものとして一時に多額の課税を受けたり、あるいは、被相続人の名義財産であると認定され、結局相続税が課されたりと、相続開始後に税務トラブルになることもあります。

この記事では、贈与税の基本から、暦年贈与による効果、留意点、向いている方、適切な贈与方法などについて図解を用いて説明しています。なお、生前贈与と名義財産は切っても切れない関係にありますので、生前贈与を検討されている方は次の記事も参考にしてください。

- 名義財産と認定されない生前対策の方法

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

1.贈与と贈与税

贈与税は、個人から贈与により財産を取得した人に対して課される税金です。

(1) 贈与とは?

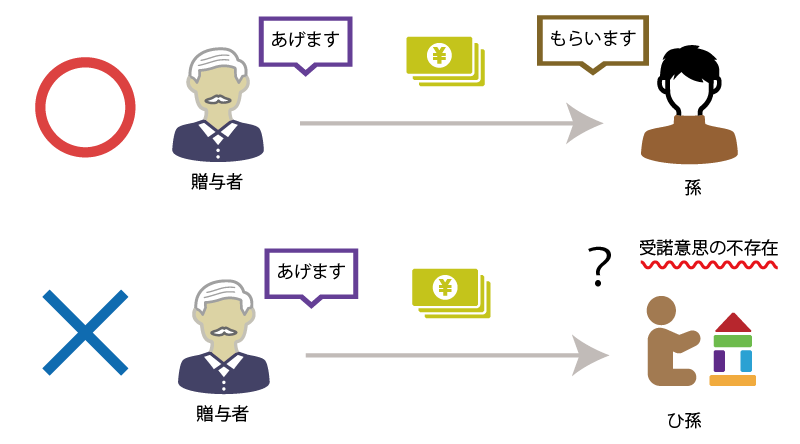

贈与とは、当事者の一方が自己の財産を無償で相手方に与える意思表示をし、相手方がこれを受諾することによって成立する契約をいいます(民法549)。

普段はあまり気にしないことですが、贈与税や相続税では、この「受諾」がとても重要です。「あげた」だけでは足りず、「もらった」もあって初めて贈与が成立します。

(2) 贈与税額

贈与税額は、次の3つの手順を経て計算をします。

- 毎年1月1日~12月31日までの間に、贈与により貰った財産の価額を合計します。

- ①の合計額から基礎控除額(110万円)を控除して「基礎控除後の課税価格」を計算します。

- ②の基礎控除後の課税価格を基に次の計算式に従い、贈与税額を計算します。

(計算式)

贈与税額 = 基礎控除後の課税価格 × 贈与税率 - 控除額

なお、基礎控除後の課税価格に乗ずる「贈与税率」とそこから控除する「控除額」は、贈与者と受贈者との関係に応じて異なります。具体的には、特例贈与に該当する場合は「特例税率」により計算をし、一般贈与に該当する場合は「一般税率」により計算をします。

- 特例贈与とは、直系尊属からその直系卑属に対する贈与のうち、その直系卑属がその贈与を受けた年の1月1日において20歳以上(令和4年4月1日以降は18歳以上)である場合の贈与をいいます。

例:親から子への贈与、祖母から孫への贈与 - 一般贈与とは、特例贈与以外の贈与をいいます。

例:配偶者への贈与、兄弟への贈与

| 基礎控除後の課税価格 | 特例税率(控除額) | 一般税率(控除額) |

|---|---|---|

| 200万円以下 | 10%(0円) | 10%(0円) |

| 200万円超 300万円以下 | 10%(0円) | 15%(10万円) |

| 300万円超 400万円以下 | 15%(10万円) | 20%(25万円) |

| 400万円超 600万円以下 | 20%(30万円) | 30%(65万円) |

| 600万円超 1,000万円以下 | 30%(90万円) | 40%(125万円) |

| 1,000万円超 1,500万円以下 | 40%(190万円) | 45%(175万円) |

| 1,500万円超 3,000万円以下 | 45%(265万円) | 50%(250万円) |

| 3,000万円超 4,500万円以下 | 50%(415万円) | 55%(400万円) |

| 4,500万円超 | 55%(640万円) | 55%(400万円) |

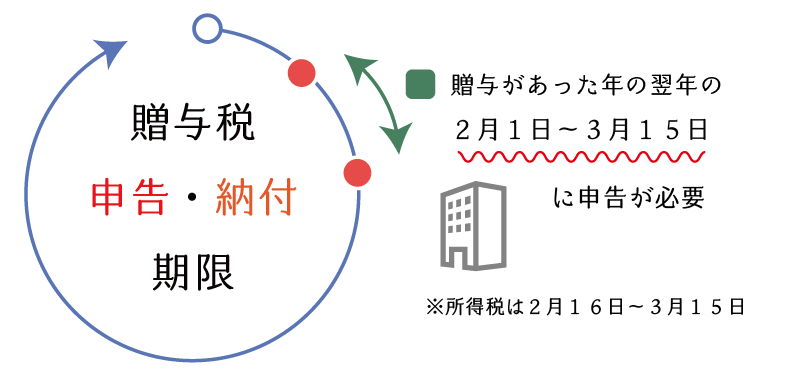

(3) 贈与税の申告・納付

贈与税の納税義務者は、贈与のあった年の翌年2月1日から3月15日までの間に、納税地の所轄税務署長に対して贈与税申告書を提出し、かつ、その申告期限(3月15日)までに、現金で一括納付をする必要があります。

2.暦年贈与による節税効果

暦年贈与は、相続財産額の減少を目的に行う相続税対策ですが、この暦年贈与による効果は、資産総額や毎年の贈与額に応じて大きく異なります。

(1) 資産総額に応じた節税効果の例

暦年贈与は「贈与税率」と「相続税率」との差を利用した節税対策です。とすると、資産総額が大きいほどその税率差が大きくなるため、節税対策としての効果が大きいと思うかもしれません。

しかしながら、実際はその逆です。例えば、配偶者と子2人の3人が相続人となる場合で、子2人に5年間毎年200万円を贈与したような場合には、資産総額が大きくなるほど節税効果が低くなっていくことが分かります。

| 相続財産 | 暦年贈与前の相続税額 | 5年間の贈与税額 | 暦年贈与後の相続税額 | 相続税+贈与税 | 節税効果(節税割合) |

|---|---|---|---|---|---|

| 1億円 | 630万円 | 90万円 | 350万円 | 440万円 | -190万円(△30%) |

| 2億円 | 2,700万円 | 90万円 | 2,200万円 | 2,290万円 | -410万円(△15%) |

| 3億円 | 5,720万円 | 90万円 | 5,020万円 | 5,110万円 | -610万円(△11%) |

| 5億円 | 1億3,110万円 | 90万円 | 1億2,260万円 | 1億2,350万円 | -760万円(△6%) |

| 10億円 | 3億5,620万円 | 90万円 | 3億4,670万円 | 3億4,760万円 | -860万円(△2%) |

(2) 暦年贈与額と納税率

暦年贈与は、相続財産からの財産の早期切り離しを目的に、贈与税率と相続税率との差を利用した節税対策であるため、贈与税額があまりかからない金額で贈与をするのが基本です。しかしながら、110万円の非課税枠を意識し過ぎ、贈与金額が少な過ぎるのは相続税対策としてはあまり意味がありません。

例えば、毎年の贈与額に応じた贈与税の限界税率(贈与税額÷贈与額)をグラフで見てみると、400万円までは限界税率が10%を下回ることが分かります。つまり、相続税額の最低税率は10%ですから、400万円の贈与であれば相続税の節税効果が出ることになります。

| 贈与額 | 100万円 | 200万円 | 300万円 | 400万円 | 500万円 | 600万円 | 700万円 | 800万円 | 900万円 | 1,000万円 |

|---|---|---|---|---|---|---|---|---|---|---|

| 納税額(一般) | 0万円 | 9万円 | 19万円 | 34万円 | 53万円 | 82万円 | 112万円 | 151万円 | 191万円 | 231万円 |

| 納税額(特例) | 0万円 | 9万円 | 19万円 | 34万円 | 49万円 | 68万円 | 88万円 | 117万円 | 147万円 | 177万円 |

| 限界税率(一般) | 0% | 5% | 6% | 8% | 11% | 14% | 16% | 19% | 21% | 23% |

| 限界税率(特例) | 0% | 5% | 6% | 8% | 10% | 11% | 13% | 15% | 16% | 18% |

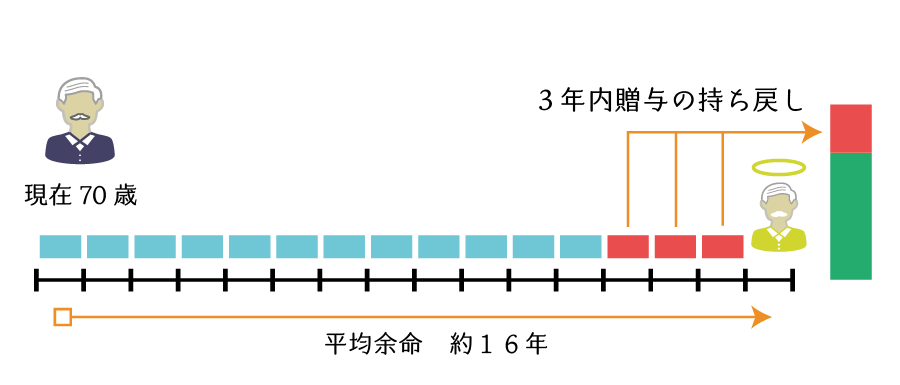

基本的に、暦年贈与は「3年内贈与の持ち戻し制度」が存在するため、即効性の無い節税対策です。男性であれば60歳~70歳、女性であれば65歳~80歳には実行し始めておく必要があります。この場合でも、認知症や平均余命を考えますと、実際の贈与期間は5年~10年くらいとなります。

したがって、相続税額の軽減を目的とするのであれば、110万円の基礎控除額以下の贈与ではなく、予想される相続税の限界税率と贈与税の限界税率を比べ、最適な額を決定するのが推奨されます。

3.暦年贈与のメリットとデメリット

相続税対策としてメジャーな「暦年贈与」には、次のようなメリットとデメリットがあります。

(1) 暦年贈与のメリット

暦年贈与のメリットは、①手軽に行える、②対策費用がかからない、という点にあります。

① 手軽に行える

暦年贈与による相続対策は現金を手渡し、あるいは、振込みをするだけですから、非常に手軽に行えます。

② 対策費用がかからない

税理士や他の専門家が介入する相続税対策では、通常それなりの対策費用がかかります。一方、暦年贈与による対策は専門家を介さずに行うことができますので、対策費用がかかりません。

(2) 暦年贈与のデメリット

暦年贈与のデメリットは、①効果が低い、②即効性・確実性が無い、という点にあります。

① 効果が低い

暦年贈与は、相続税と贈与税の税率の差を利用した相続税対策ですが、400万円を超える贈与は実効税率が10%を超えてくるため、資産総額の大きい方にとってはそれほど節税対策としての効果が期待できません。

② 即効性・確実性が無い

相続又は遺贈により財産を取得した人が相続開始前3年以内に受けた贈与財産は、相続財産に持ち戻しを行った上で相続税を計算することとなります。つまり、相続開始前3年以内にした贈与は相続税対策としては全く意味がありません。

したがって、暦年贈与による対策には即効性が無く、また、必ずしも節税につながるわけではないため確実性が無い相続税対策ということになります。

4.専門家を介さない暦年贈与の留意点

専門家を介さなくても比較的簡単に行える「暦年贈与」ですが、専門家を解さないで行う暦年贈与は、次のようなデメリット・リスクがあります。

(1) 適切な贈与額が計算できない

暦年贈与は、相続税と贈与税の税率の差を利用した相続税対策ですから、対策の前提として相続税の限界税率(=相続税÷相続財産額)を知っておく必要があります。

例えば、相続税の限界税率が30%であれば、年間1,000万円の贈与であっても効果が出ることになりますが、相続税の限界税率が10%であれば、基礎控除額(110万円)以下の贈与でなければ意味がありません。

したがって、暦年贈与による対策では、まず自分がどの程度の相続税が課されることになるのかを知っておく必要がありますが、税理士を介さない暦年贈与をする場合は、正確な相続税やその限界税率が分かりませんので、適切な贈与額を計算することができないというデメリットが生じます。

(2) 名義財産としての認定

贈与は、先の通り「あげた」と「もらった」を必要とする諾成契約(だくせいけいやく)です。口頭でも契約は有効に成立しますが、相続開始後に贈与契約の存在と当事者の意思表示の存在を立証するためには、適切な贈与契約書や贈与事実を証する書類を作成し、保存しておく必要となります。

さらに、贈与が有効に成立したとしても、その財産の実質的支配が受贈者に移転していなければ、税務上はその財産の移転は無かったものとみなされ、引き続き贈与者が所有していたものとみなされます。つまり、名義財産として相続税の課税対象財産に含めることとなります。

資産税を専門とする税理士が介入す場合は、基本的に「名義財産」についての専門性がありますので、暦年贈与が有効となる方策を提示してくれるはずです。一方、会計専門の税理士や税理士でない専門家が暦年贈与の対策を提案するような場合、あるいは、専門家を介さない暦年贈与は、この点にリスクがあります。

(3) 他の有効な方策を知りえない

暦年贈与は正しく行うことで、比較的幅広い方に有効な節税対策の方法ですが、一方で、暦年贈与は一般的に即効性がなく、資産総額が大きい方には効果の低い方法でもあります。

資産総額が大きな方や相続まで時間の無い方については、例えば次のような対策も有効ですが、資産税に精通した税理士が介在しない場合は、これらについての有効性が検討されません。

- 資産管理会社、MS法人を利用した対策

- 財団法人、社団法人、社会福祉法人等を利用した対策

- 生命保険、信託を利用した対策

- 不動産の運営方式の変更等による対策

- 住宅資金贈与や結婚・子育て資金贈与、教育資金贈与などの非課税贈与との併用

(4) 贈与税申告の必要のある贈与か否かの判断ができない

贈与の中には非課税とされる贈与があり、これについては贈与税の申告を要しません。例えば、扶養義務者間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるものは贈与税の非課税財産となり、贈与税は課されません。

例えば孫の学費や生活費などをその必要の都度あげる場合は、そもそも贈与税が課されない贈与になりますので、贈与税の申告は必要ありません。

このようなことについて、事前に顧問税理士から適切なアドバイスを受けていれば、お金を拠出したときに「孫の学費のため○○円拠出」とメモを残し、その領収証などを保管しておくだけで、贈与税も相続税もかからない財産として区別することができるようになります。

配偶者並びに民法第877条の規定による直系血族及び兄弟姉妹並びに家庭裁判所の審判を受けて扶養義務者となった三親等内の親族をいうのであるが、これらの者のほか三親等内の親族で生計を一にする者については、家庭裁判所の審判がない場合であってもこれに該当するものとして取り扱うものとする。

相続税・基本通達第1条の2

5.暦年贈与が向いている人

暦年贈与が向いている人は、次のような方です。

(1) 相続が10年以上先に予想される方

先の通り、暦年贈与は即効性のない相続税対策のため、相続の開始が10年以上先の方が向いています。具体的には、男性であれば60歳~70歳、女性であれば65歳~80歳くらいまでの方は暦年贈与の有効性が高いものと思料します。

ただし、認知症になると贈与が無効となりますので、親や祖父祖母が認知症になっていた方は、上記よりも早めの対策が必要になるかもしれません。

| 年齢 | 男性の平均余命 | 女性の平均余命 |

|---|---|---|

| 55歳 | 28.58年 | 34.09年 |

| 60歳 | 24.21年 | 29.46年 |

| 65歳 | 20.05年 | 24.91年 |

| 70歳 | 16.18年 | 20.49年 |

| 75歳 | 12.63年 | 16.25年 |

| 80歳 | 9.42年 | 12.28年 |

| 85歳 | 6.67年 | 8.76年 |

| 90歳 | 4.59年 | 5.92年 |

(2) 資金に余裕のある方

暦年贈与は、基本的に、納税資金や生活資金に余裕のある方に有効です。生活資金や納税資金に余裕がない場合は、暦年贈与による対策ではなく、別の対策の実行が検討されます。

例えば、保有する不動産や非上場株式の評価額が高く、納税する相続税額が高額になることが予想され、一方で、納税資金が少ない場合は暦年贈与による対策よりも、その不動産や非上場株式の評価額を引き下げたり、あるいは収益性を改善させたり、換価したりと、他の対策を優先させる必要があります。

(3) 資産総額が少ない方

資産総額が少ない方、具体的には資産総額が1億円~2億円の方は、対策費用があまりかからない暦年贈与を積極的に行っていくと良いと思います。

逆に、資産総額が5億円を超えるような方の場合、暦年贈与による効果が相対的に低くなってきますので、暦年贈与よりも、次のような対策を優先して検討する必要があります。

- 資産管理会社、MS法人を利用した対策

- 財団法人、社団法人、社会福祉法人等を利用した対策

- 生命保険、信託を利用した対策

- 不動産の運営方式の変更等による対策

- 養子縁組による子の数の増加

なお、資産総額が増加したとしても、暦年贈与の効果が無くなるわけではないため、他の方法と併用して実行することとなります。

(4) 子や孫がたくさんいる方

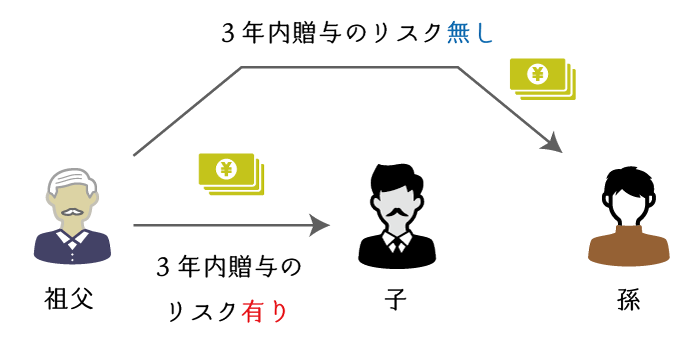

子や孫がたくさんいる方は生前贈与による相続財産の切り離しの効果が大きくなるため有効です。特に、孫に対する贈与は、生前贈与の大きなデメリットの1つ「3年内贈与の持ち戻し」を回避することができるため、特に有効です。

相続税の生前贈与加算(3年内贈与の持ち戻し)の対象となる贈与は、相続又は贈与により財産を取得した人に対する贈与です。したがって、相続・遺贈で財産を取得しない孫に対する生前贈与は、3年内贈与の持ち戻しのリスクを無くすことができます。

- ただし、孫に死亡保険金が支払われるような場合や代襲相続により財産を取得するような場合は、生前贈与加算の対象となるため注意が必要です。

なお、孫が小学生や幼稚園などの場合は、孫による「もらった」という意思表示の有効性が税務上問題となる可能性が高いため、その孫の法定代理人(親)による受贈の意思表示の存在が必要となります。

6.有効な暦年贈与の方法

ここでは、名義財産とみなされず、税務上も有効となる暦年贈与の方法を説明します。

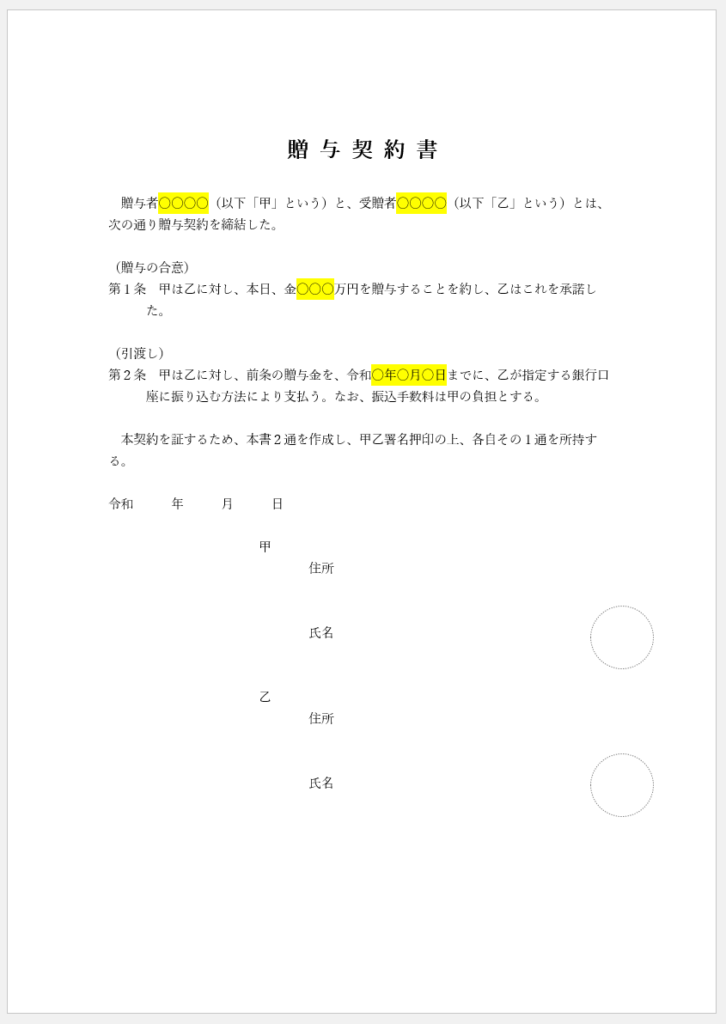

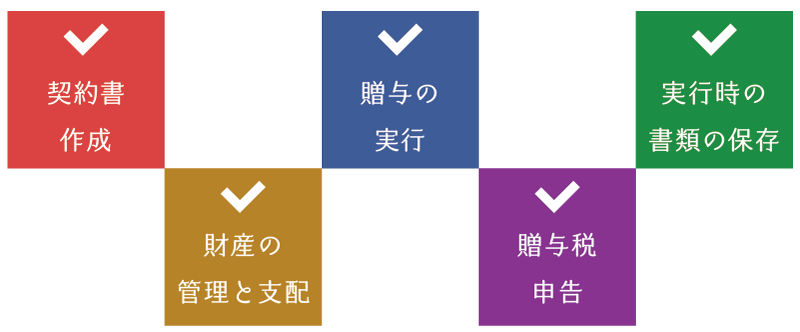

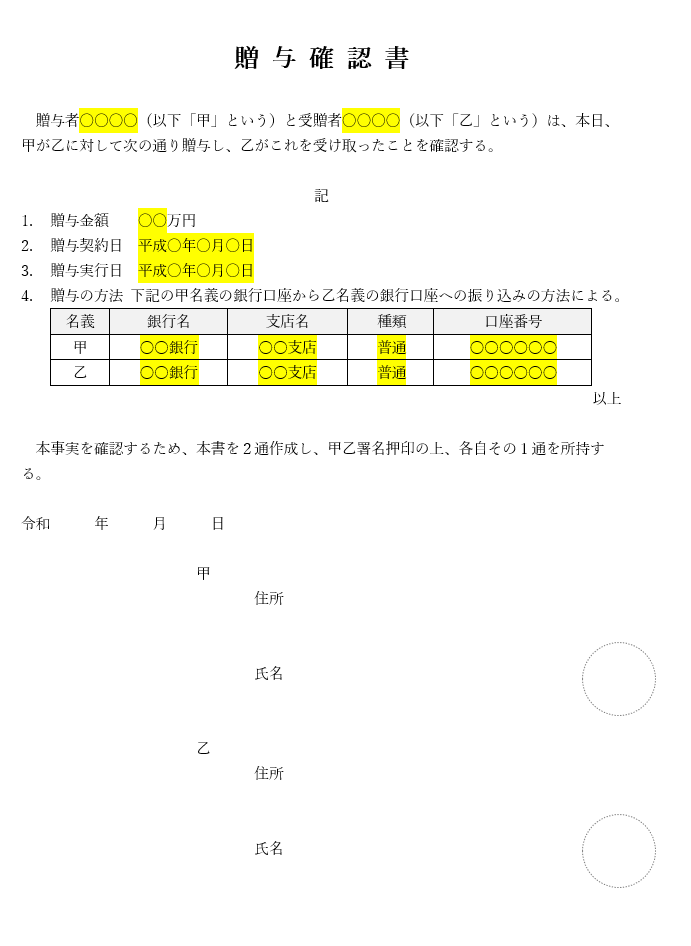

(1) 契約書の作成

贈与は口頭でも成立しますが、書面の方がその贈与行為の存在を証明することができるため、契約書を作成しておくことが大切です。特に公正証書による贈与契約書は、公証人がその契約書の存在を証明してくれますので、相続人間で争いがあるような場合は利用するメリットがあります。(ただし、契約の有効性を保証してくれるわけではありませんので注意してください。)

なお、契約書の作成に当たっては次の点を契約書に盛り込むようにします。また、記名(印字)は避け、署名・押印するようにしましょう。

- 契約日

- 履行期限

- 贈与者

- 受贈者

- 贈与額

- 贈与の対象

なお、贈与契約の当事者が1対1のサンプルとして次のサンプルを用意していますので、自己責任の範囲でご利用ください。

贈与をしたが、口頭によるのみで契約書を作成していなかった場合はどうしたらよいですか?

贈与があったことを互いに確認するための「確認書」を作成します。また、その証拠となる資料(通帳の履歴)やその経緯をメモしたものを保管しておきます。贈与税の申告が必要であれば直ちに申告をしてください。

なお、税務申告における当該文書の有効性は、贈与を実行した日と確認書を作成した日との接近性や署名押印の有無、エビデンスの存在等に大きく依存します。

贈与契約書を相続開始後に作成してもよいですか?

ダメです。租税回避行為に該当しますので重加算税の対象となります。また、生前贈与加算を免れるために贈与日を過去にずらす行為(バックデイト)も租税回避行為として同様に重加算税の対象となります。

そもそもバックデイトをした契約書は、印鑑の朱肉の残りや署名の不存在、紙の焼け・劣化、印紙絵柄の時期的不一致など、不自然な点が多々見受けられるため、税務調査が入った場合は高確率で否認されると考えた方が良いと思います。

(2) 贈与の適切な実行と証拠書類の保存

贈与契約書を作成しただけで満足され、その後に贈与がなされていないことがあります。そのような場合は、その受贈者が財産を隠しているのではないか?と余計な疑いをもたれる可能性がありますので、確実に贈与を実行しましょう。

また、贈与当事者にとっては、贈与が実行されればそれで良いと思われるのかもしれませんが、税務当局に贈与の事実を証明する必要があることからも、預貯金の履歴や振込伝票、ご利用明細票など、振込みをした事実を証明する書類を保存しておきましょう。

(3) 受贈財産の管理と支配

税務上、贈与が有効となるのは、贈与契約の有効性はもちろんのこと、財産への管理と支配が受贈者に移転していることが重要となります。

贈与契約書を作成し、贈与を実行し、その書類を保存してあったとしても、その振込先が贈与者の所有する印鑑により作成をし、さらに、通帳を贈与者が管理している場合には、その財産は名義上受贈者に移転しているものの、実際にはその贈与者がその財産を管理している場合には、その財産は移転しておらず、実質的に見れば贈与者が継続してその財産を支配しているものと判断されます。

したがって、財産の贈与を受けた人が作成した印鑑で作成した銀行口座かつ、その通帳を管理しておくことが必要です。

(4) 贈与税申告書の作成

贈与税申告書を提出し、これを保存しておくことで、その贈与行為の存在を対税務署との関係で残しておくようにします。

したがって、基礎控除額を超える贈与の方が税務上は有効な贈与になる可能性が高いといえます。

おわりに

暦年贈与は、費用がかからず、将来の相続税を軽減させることのできる簡易な相続税対策ですが、一方で、専門家の意見を聞かずに行うと、その贈与が否認されたり、効果が無かったりと思ってもみないような事態が起こることもあります。

弊所では、①財産調査、②財産評価、③相続税の試算、④生前対策をセットにした財産コンサルティングサービスを提供していますので、相続税対策を検討されている方は是非ご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。