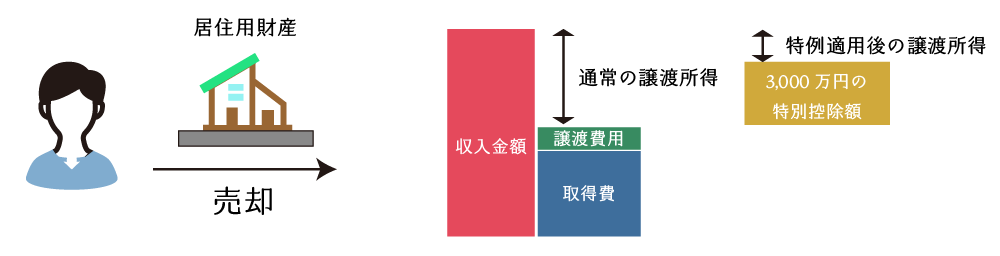

自己の居住用財産を譲渡した場合の3,000万円の特別控除の特例とは、居住用財産を譲渡した場合に、譲渡所得から最高3,000万円を控除した金額をもって、不動産の譲渡所得税を計算することができる制度です。

適用範囲が広く、特別控除の中でも馴染みのある制度のため、最も適用事例の多い特別控除の規定となっています。この記事では、特例の内容や適用要件、他の規定との併用の有無についてその概要を説明します。詳細な適用要件などは国税庁HPで確認をしたり、顧問税理士に相談をしてください。

なお、土地や家屋などの不動産の取得費が不明な場合は、次の記事を参考にしてください。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.居住用財産を譲渡した場合の3,000万円の特別控除の特例とは?

居住用財産を譲渡した場合の3,000万円の特別控除の特例(居住用財産の譲渡所得の特別控除:措置法35)とは、個人が自己又は被相続人の居住用財産を譲渡した場合に、その不動産の譲渡所得の金額から最大3,000万円を控除して、譲渡所得に係る税金を計算することができる制度です。

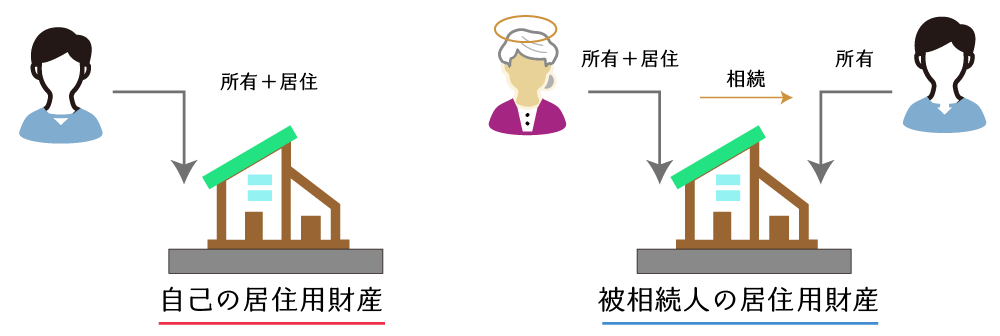

この特例の対象となる「居住用財産を譲渡した場合」とは、原則として、次の(1)の自己の居住用財産を譲渡した場合のことをいいますが、時限立法的に次の(2)の被相続人の居住用財産を譲渡した場合も(1)の譲渡であるものとみなして、この特例を適用することとなっています。

- 自己の居住用財産を譲渡した場合(措法35②)

- 被相続人の居住用財産を譲渡した場合(措法35③)

そのため、(2)の被相続人の居住用財産を譲渡した場合の3,000万円控除は、(1)の自己の居住用財産を譲渡した場合の3,000万円控除の場合と比べて、適用要件が厳しく設定されています。

2.自己の居住用財産を譲渡した場合の3,000万円控除の特例の適用要件と手続き

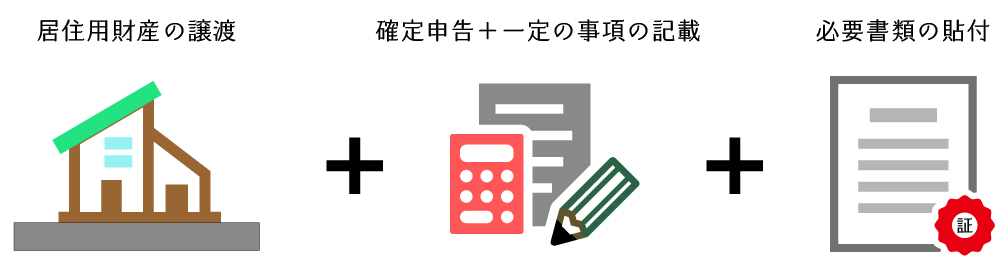

自己の居住用財産を譲渡した場合に、3,000万円の特別控除を受けるための適用要件と手続きは次の通りです。

- 適用要件

不動産の譲渡が「居住用財産を譲渡した場合」に該当すること - 手続き

一定の事項を記載した譲渡所得の内訳書と必要書類を添付し、確定申告をすること

(1) 居住用財産を譲渡した場合とは?

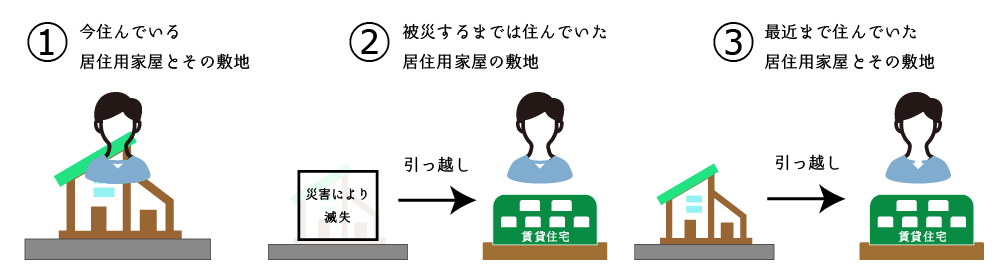

居住用財産を譲渡した場合とは、次の3つの譲渡がこれに該当します。ただし、譲渡先が譲渡者の配偶者や特殊関係者である場合はこれに該当しませんので注意します。

- 居住用財産の譲渡

- 居住用家屋の譲渡

- 居住用家屋とその敷地(土地・借地権)の譲渡

- 被災した居住用土地の譲渡

災害により滅失した居住用家屋の敷地(土地・借地権)の譲渡 - 居住しなくなった居住用財産の譲渡

- 居住しなくなった日から3年を経過する日の属する年の12月31日までにした居住用家屋の譲渡

- 居住しなくなった日から3年を経過する日の属する年の12月31日までにした居住用家屋とその敷地(土地・借地権)の譲渡

(2) 手続き(記載事項・必要書類・確定申告)

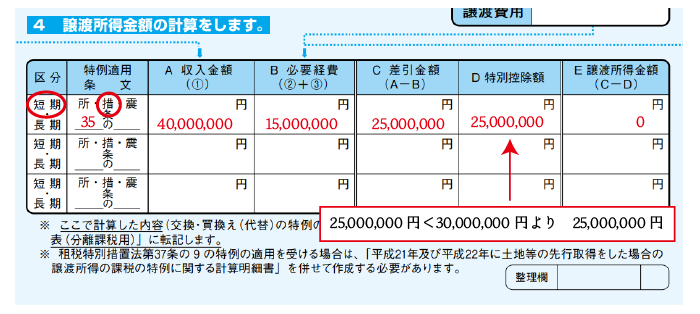

居住用財産を譲渡した場合の3,000万円の特別控除の規定の適用を受けようとする場合には、次の記載事項を譲渡所得の内訳書に記載し、かつ、必要書類を添付し、その譲渡をした日の属する年分の確定申告書を提出する必要があります。

- 記載事項

- 措置法35条の適用を受ける旨(3面下部)

- 利用状況(2面上部)

- 必要書類

- 譲渡所得の内訳書【土地・建物用】

※通常は1面~3面まで - 戸籍の附表(又は除票)の写し(譲渡契約日前日における譲渡者の住民票の住所が譲渡資産の住所と異なる場合に限ります)

- 譲渡所得の内訳書【土地・建物用】

3.被相続人の居住用財産を譲渡した場合の3,000万円控除の特例の適用要件と手続き

(1) 適用要件

被相続人の居住用財産を譲渡した場合に、3,000万円の特別控除を受けるための主な適用要件は次の5つです。

- 対象資産に関する要件

相続人が相続又は遺贈により取得した被相続人の居住用財産を譲渡したことが必要です。

なお、被相続人の居住用財産の譲渡として認められる譲渡は次のいずれかの譲渡になります。ただし、譲渡先が譲渡者の配偶者や特殊関係者である場合はこれに該当しませんので注意します。- 被相続人居住用家屋の譲渡又は被相続人居住用家屋とその敷地等の譲渡

ただし、この場合、被相続人居住用家屋が一定の耐震基準を満たすものに限ります。

※令和6年1月1日以降の譲渡より、譲渡日からその譲渡日の属する年の翌年2月15日までの間に、一定の耐震基準を満たすこととなった場合も認められるようになります。 - 被相続人居住用家屋を取壊し等した後のその敷地等の譲渡

ただし、被相続人居住用家屋を取り壊した後に建替え等をしていない場合に限ります。

※令和6年1月1日以降の譲渡より、譲渡日からその譲渡日の属する年の翌年2月15日までの間に、被相続人居住用家屋の全部の取壊し等を行った場合も認められるようになります。

- 被相続人居住用家屋の譲渡又は被相続人居住用家屋とその敷地等の譲渡

- 利用状況に関する要件

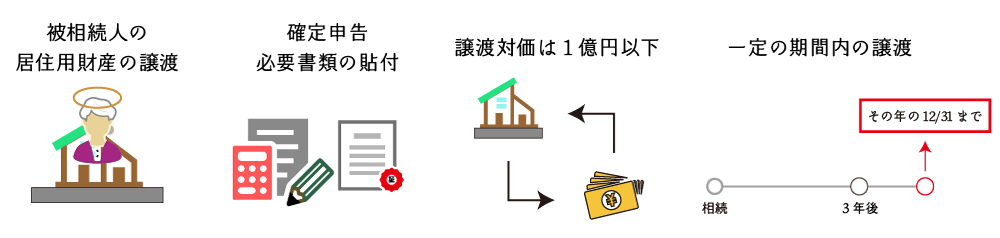

相続時から譲渡時までに事業の用、貸付の用又は居住の用に供されていないこと - 譲渡期間に関する要件

次の期間内に譲渡すること- 相続の開始があった日(亡くなった日)から同日以後3年を経過する日の属する年の12月31日まで

- 平成28年4月1日から令和5年12月31日まで

- 譲渡対価に関する要件

- 譲渡対価が1億円以下であること

- 他の相続人も譲渡している場合には、合計金額が1億円以下であること

- 他の特例との関係

- 相続税の取得費加算の特例の適用を受けていないこと

被相続人居住用家屋とは、相続開始時において被相続人の居住用家屋に供されていたもの※で、次の3要件を満たすものをいいます。

- 昭和56年5月31日以前に建築されたもの(いわゆる旧耐震基準)であること

- いわゆる「分譲マンション」に該当しないこと

- 相続の開始の直前において当該被相続人以外に居住をしていた者がいなかったこと

- 認知症などの特定事由により、老人ホームやサ高住などへ入所する直前において、被相続人の居住用家屋として利用されていたものを含みます。

一定の耐震基準とは、条文上、次のいずれかの規定又は基準を満たすものとされています。

- 建築基準法施行令第3章及び第5章の4の規定

- 国土交通大臣が財務大臣と協議して定める地震に対する安全性に係る基準

しかしながら、昭和56年5月31日以前に建築された建物はそもそも旧耐震基準ですから、上記の耐震基準を満たす建物の譲渡となるためには、実質的に次の2択に限られます。

- 耐震化工事をした後の居住用建物の譲渡

- 旧耐震基準の時代に建築された建物であるが、現在の耐震基準を満たす居住用建物の譲渡

この場合、いずれの場合であっても、適用に当たっては「耐震基準適合証明書」の取得が必要となります。

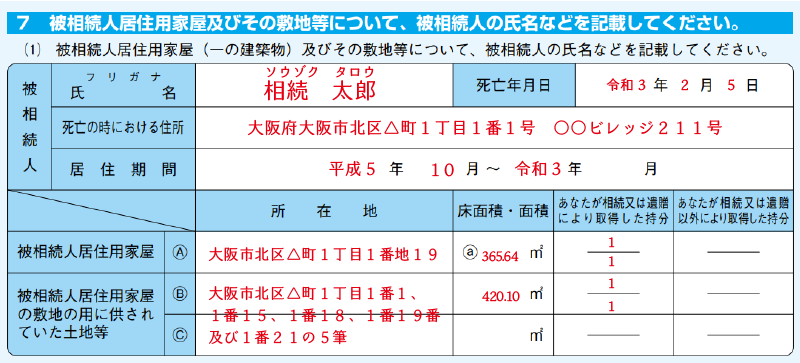

(2) 手続き(記載事項・必要書類・確定申告)

- 記載事項

- 措置法35条の適用を受ける旨(3面下部)

- 対象譲渡に該当する事実(5面)

- 被相続人の氏名予備死亡時の住所並びに死亡年月日(5面)

- 他の居住用家屋取得相続人がいる場合はその者に関する情報(5面)

- 適用前譲渡がある場合にはその旨(5面)

- 必要書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

※通常は1面~3面+5面 - 被相続人居住用家屋とその敷地等の登記事項証明書

- 被相続人居住用家屋が所在する(していた)市町村長等からの「確認した旨の書類」(特定事由により老人ホーム等に入所していた場合に限ります)

- 一定の耐震基準に適合する家屋である旨を証する書類

- 売買契約書等の写し

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

4.3000万円控除の特例Q&A

住宅ローン控除との併用はできますか?

できません。

3,000万円控除の特例を適用して期限後申告はできますか?

できます。

3,000万円控除の特例を適用した更正の請求はできますか?

できません。

ただし、確定申告書を提出した後(又は更正決定を受けた後)に、①提出をすることができなかったこと又は②記載若しくは添付がなかったこと、についてやむを得ない事情があると認められるときは、特例を適用して更正の請求をすることができる場合があります。

例えば、コロナ禍の外出制限により必要書類を入手できなかった、災害により必要書類を入手できなかった、などの場合が該当する可能性があります。

特殊関係者の範囲を教えてください。

譲渡者の直系血族や生計一の親族、内縁関係にある者及びその子、生活扶助を受けている者などが該当します。

居住用家屋が2つ以上ある場合は、両方の家屋の譲渡につき、居住用財産を譲渡した場合の3000万円控除の規定が適用できますか?

できません。

居住の用に供している家屋が2つ以上ある場合には、これらの家屋のうち、その者が主としてその居住の用に供していると認められる1つの家屋に限り適用を受けることができます。

なお、居住の用に供している家屋とは、生活の拠点として利用している家屋をいい、一時的な利用を目的としている家屋は除かれ、次の点を考慮して総合的に判断をします。

- 所有者及びその配偶者等の日常生活の状況

- その家屋への入居目的

- その家屋の構造及び設備の状況

- ①~③以外の一切の事情

したがって、次のような家屋は「居住の用に供している家屋」には該当しないこととなります。

- この特例の適用を受けるためのみの目的で入居したと認められる家屋

- 家屋の新築期間中だけの仮住まいである家屋その他一時的な目的で入居したと認められる家屋

- 主として趣味、娯楽又は保養の用に供する目的で有する家屋(別荘など)

併用住宅や兼用住宅も特例の適用を受けることができますか?

できます。

ただし、その家屋のうち、居住の用に供している部分として、次の計算式により計算される部分に限られます。

- A:その家屋のうち、居住用の用に専ら供している部分の床面積

- B:その家屋のうち、居住用の用以外の用に供されている部分の床面積

被相続人の居住用家屋を譲渡した後(売買代金決済後・鍵等の引き渡し後)に、売主負担で建物を取り壊した場合、被相続人の居住用財産を譲渡した場合の3000万円控除の特例を適用できますか?

できません。

当該規定の適用が認められているのは、条文上、建物を取り壊した後にその土地を譲渡した場合に限られているためです。

買主負担で建物を取り壊すことを前提として売買契約を締結した場合、被相続人の居住用財産を譲渡した場合の3000万円控除の特例を適用できますか?

ケースバイケースです。

条文上、誰が建物の取壊しをしなければならないのか?は規定されていません。したがって、課税理論上は、土地の引渡しの時期と建物の取壊しの時期の前後によって結論が次の通り異なることとなります。

- 買主負担で建物を取り壊わし、その後、売買代金の支払いが行われた場合

適用可 - 売買代金の支払いが行われ、その後、買主負担で建物が取り壊された場合

適用不可

しかしながら、一般的に、建物の取壊し費用を買主が負担する土地建物売買契約の場合、売買代金が支払われ、建物の鍵を買主に渡した後に建物の取壊しが行われるはずですから、通常は上記②のケースに該当し、したがって、適用不可となるのが大半ではないかと思います。

5.他の規定との重複適用(併用)の可否

| 規定 | 前々年 | 前年 | 当年 | 根拠条文 |

|---|---|---|---|---|

| 固定資産の交換の場合の譲渡所得の特例 | – | – | × | 所法58 |

| 居住用財産を譲渡した場合の長期譲渡所得の課税の特例 | 〇 | 〇 | 〇 | 措法31-3 |

| 長期譲渡所得の概算取得費控除 | 〇 | 〇 | 〇 | 措法31-4 |

| 収用等に伴い代替資産を取得した場合の課税の特例 | – | – | × | 措法33 |

| 交換処分等に伴い資産を取得した場合の課税の特例 | – | – | × | 措法33の2 |

| 換地処分等に伴い資産を取得した場合の課税の特例 | – | – | × | 措法33の3 |

| 収用交換等の場合の譲渡所得等の特別控除 | – | – | × | 措法33の4 |

| 自己の居住用財産を譲渡した場合の3,000万円控除(本記事の規定) | × | × | – | 措法35② |

| 相続した居住用財産を譲渡した場合の3000万円控除(本記事の規定) | 〇 | 〇 | 〇 | 措法35③ |

| 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例 | × | × | 選択 | 措法36② |

| 特定の居住用財産を交換した場合の長期譲渡所得の課税の特例 | × | × | 選択 | 措法36⑤ |

| 特定の事業用資産の買換えの場合の譲渡所得の課税の特例 | – | – | × | 措法37 |

| 特定の事業用資産を交換した場合の譲渡所得の課税の特例 | – | – | × | 措法37-4 |

| 特定普通財産とその隣接する土地等の交換の場合の譲渡所得の課税の特例 | – | – | × | 措法37-8 |

| 平成21年及び平成22年に土地等の先行取得をした場合の譲渡所得の課税の特例 | – | – | × | 措法37-9 |

| 住宅借入金等を有する場合の所得税額の特別控除 | △ | △ | △ | 措法41 |

| 特定の増改築等に係る住宅借入金等を有する場合の所得税額の特別控除の控除額に係る特例 | △ | △ | △ | 措法41 |

| 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除 | × | × | 選択 | 措法41-5 |

| 特定居住用財産の譲渡損失の損益通算及び繰越控除 | × | × | 選択 | 措法41-5-2 |

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。