相続した不動産を譲渡した場合には、不動産譲渡税の計算が有利になる特例がいくつかあります。

ここでは、相続不動産を譲渡した場合の「特例」にスポットを当てて説明をします。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

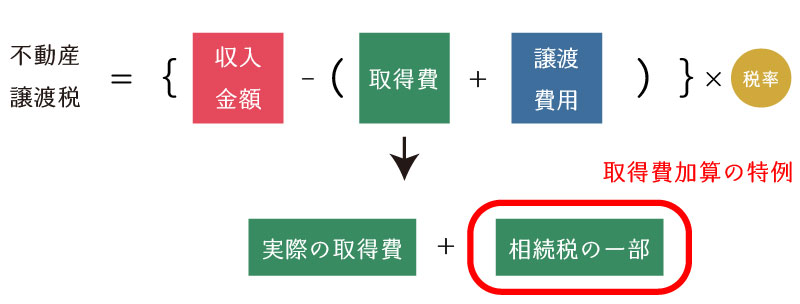

1.取得費加算の特例(措法39)

個人が相続不動産を譲渡した場合において、一定の要件を満たす場合には、支払った相続税のうち一定の金額を、譲渡所得計算上の取得費に加算することができます。これを取得費加算の特例(措法39)といいます。

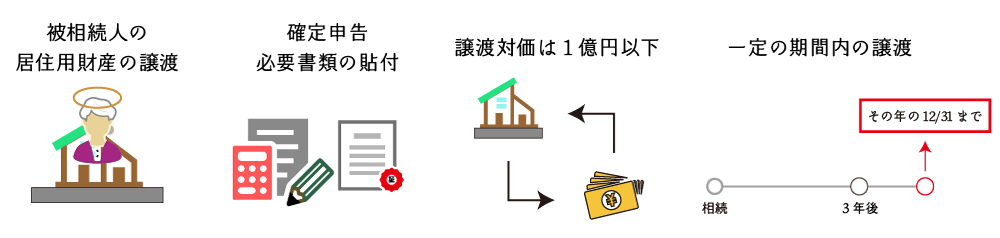

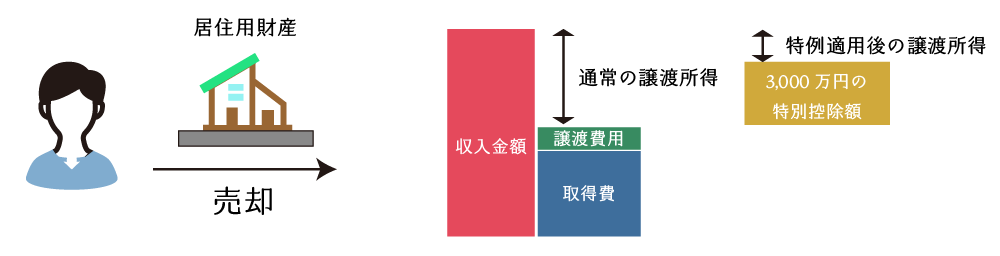

2.被相続人の居住用財産を譲渡した場合の3,000万円控除の特例

(1) 適用要件

被相続人の居住用財産を譲渡した場合に、3,000万円の特別控除を受けるための主な適用要件は次の5つです。

- 対象資産に関する要件

相続人が相続又は遺贈により取得した被相続人の居住用財産を譲渡したことが必要です。

なお、被相続人の居住用財産の譲渡として認められる譲渡は次のいずれかの譲渡になります。ただし、譲渡先が譲渡者の配偶者や特殊関係者である場合はこれに該当しませんので注意します。- 被相続人居住用家屋の譲渡又は被相続人居住用家屋とその敷地等の譲渡

ただし、この場合、被相続人居住用家屋が一定の耐震基準を満たすものに限ります。

※令和6年1月1日以降の譲渡より、譲渡日からその譲渡日の属する年の翌年2月15日までの間に、一定の耐震基準を満たすこととなった場合も認められるようになります。 - 被相続人居住用家屋を取壊し等した後のその敷地等の譲渡

ただし、被相続人居住用家屋を取り壊した後に建替え等をしていない場合に限ります。

※令和6年1月1日以降の譲渡より、譲渡日からその譲渡日の属する年の翌年2月15日までの間に、被相続人居住用家屋の全部の取壊し等を行った場合も認められるようになります。

- 被相続人居住用家屋の譲渡又は被相続人居住用家屋とその敷地等の譲渡

- 利用状況に関する要件

相続時から譲渡時までに事業の用、貸付の用又は居住の用に供されていないこと - 譲渡期間に関する要件

次の期間内に譲渡すること- 相続の開始があった日(亡くなった日)から同日以後3年を経過する日の属する年の12月31日まで

- 平成28年4月1日から令和5年12月31日まで

- 譲渡対価に関する要件

- 譲渡対価が1億円以下であること

- 他の相続人も譲渡している場合には、合計金額が1億円以下であること

- 他の特例との関係

- 相続税の取得費加算の特例の適用を受けていないこと

3.長期居住用財産を譲渡した場合の軽減税率(特例)

| 税目 | 所得税 | 復興特別所得税 | 住民税 |

|---|---|---|---|

| 税率 | 6,000万円以下の金額:10% 6,000万円超の金額:15% | 所得税の2.1% | 6,000万円以下の金額:4% 6,000万円超の金額:5% |

| 根拠法 | 措法31の3 | 東日本復興特別措置法13 | 地税法・附則34-3 |

(1) 長期所有した居住用財産を譲渡した場合の不動産譲渡所得に係る税率

所有期間が10年を超える居住用不動産を譲渡した場合の譲渡所得に係る税率は、譲渡所得の金額のうち6,000万円までの金額が14.21%(=10%+10%×2.1%+4%)となります。

なお、譲渡所得の金額のうち6,000万円を超える部分の金額は前記2と同様に20.315%となります。

(2) 長期所有した居住用財産を譲渡した場合の不動産譲渡税の計算

【設例】

- 収入金額 10,000,000円

- 取得費 3,000,000円

- 必要経費 1,000,000円

- 譲渡所得

10,000,000円-3,000,000円-1,000,000円=6,000,000円 - 所得税・復興特別所得税

所得税=6,000,000円×10%=600,000円

復興特別所得税=600,000円×2.1%=12,600円 - 住民税

6,000,000円×4%=240,000円 - 不動産譲渡税

600,000円+12,600円+240,000円=852,600円

(3) 適用5要件

長期居住用財産を譲渡した場合の軽減税率の適用は、次の5要件を全て満たす場合に限り適用することができます。

- 個人が居住用財産を譲渡したこと

- 譲渡した居住用財産の所有期間が10年を超えていること

- 売った年の「前年」及び「前々年」にこの特例の適用を受けていないこと

- 他の併用できない特例の適用を受けていないこと

- 特別の関係がある人に譲渡したものでないこと

居住用財産とは?(措置法31の3②)

居住用財産とは、次の家屋又は土地等を言います。

- 居住用財産を譲渡した個人が居住の用に供している家屋

- 上記「イ」の家屋で当該個人の居住の用に供されなくなったもの

ただし、当該個人の居住の用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限ります。 - イ又はロの家屋とその家屋の敷地の用に供されている土地等

- 当該個人の「イ」の家屋が災害により滅失した場合において、当該個人が当該家屋を引き続き所有していたとしたならば、その年1月1日において、不動産の所有期間が10年を超える当該家屋の敷地の用に供されていた土地等

確定申告書への添付書類

長期所有した居住用財産を譲渡した場合の軽減税率(措置法31の3)の適用は、確定申告書に次の書類の添付が必要となります。

- 譲渡不動産の全部事項証明書

- 居住用財産に該当することを証する書類

- 原則・・・住民票、運転免許証など

- 場合によって・・・戸籍の附票、水道光熱費の検針票など

特別の関係がある人

「特別の関係がある人」とは、次の人を言います。

- 当該個人の配偶者及び直系血族

- 当該個人の親族(イを除く。ハ、ニ及びホにおいて同じ)で当該個人と生計を一にしているもの及び当該個人の親族で居住用家屋の譲渡がされた後、当該個人と当該家屋に居住をするもの

- 当該個人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計を一にしているもの

- イ、ロ及びハに掲げる者及び当該個人の使用人以外の者で、当該個人から受ける金銭その他の財産によって生計を維持しているもの及びその者の親族でその者と生計を一にしているもの

- 当該個人、当該個人のイ及びロに掲げる親族、当該個人の使用人若しくはその使用人の親族でその使用人と生計を一にしているもの又は当該個人に係るハ・ニに掲げる者を判定の基礎となる株主・出資者とした場合に、法人税法施行令第4条第2項に規定する特殊の関係その他これに準ずる関係のあることとなる会社その他の法人

なお、親族とは、①配偶者、②6親等内の血族、③3親等内の姻族をいいます。(民法725)

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。