この記事では、個人から個人に対して不動産を譲渡した場合の課税理論上の考え方を説明しています。

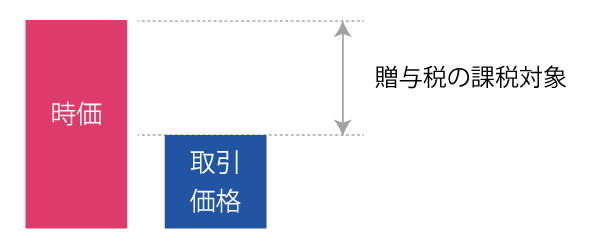

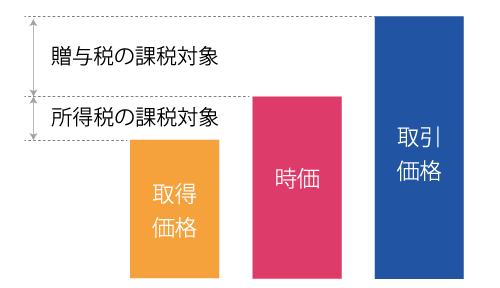

個人が個人に対して不動産を譲渡した場合は、基本的には「実際の取引価額」に基づき、不動産の譲渡所得の計算や取得費の計算を行いますが、譲渡対価が無かったり、あまりにも低い対価であった場合は、受贈者側に「贈与税」が課されることとなりますので注意が必要です。

| 取引行為 | 譲渡対価 | 売主 | 買主 |

|---|---|---|---|

| 無償譲渡 | 無し | – | 贈与税 |

| 低額譲渡① | 時価の1/2未満 | 所得税 | 贈与税 |

| 低額譲渡② | 時価の1/2以上 | 所得税 | 贈与税 or 無し |

| 時価譲渡 | 時価と同額 | 所得税 | – |

| 高額譲渡 | 時価を超えた金額 | 所得税・贈与税 | – |

特に、親族間の不動産譲渡は常に贈与税の課税リスクがつきまといます。時価が1億円を超えるような場合は要注意です。無用な課税リスクを回避するためにも、相続タックスの鑑定評価をご検討ください。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.無償譲渡の場合

個人が個人に対して不動産を無償で譲渡した場合は、その行為は譲渡人・譲受人ともに「贈与」として取り扱います。

| 内容 | 譲渡人(贈与者) | 譲受人(受贈者) |

|---|---|---|

| 取引行為の種類 | 贈与 | 贈与 |

| 課税関係 | – | 贈与税 |

| 取得価額 | – | 譲渡人の取得価額 |

| 取得日 | – | 譲渡人の取得日 |

(1) 譲渡人の課税関係

所得税では、原則として、対価を受け取らない譲渡は所得税の課税対象とはならないため、譲渡人については課税関係は生じません。

ただし、贈与者は受贈者の贈与税の納税につき連帯納付の義務が生じます。

(2) 譲受人の課税関係

譲受人については無償で財産を譲り受けていますので「贈与税」が課されます。

なお、この場合の受贈財産の課税標準額は、財産評価基本通達に定める評価方法により評価をした金額となります。

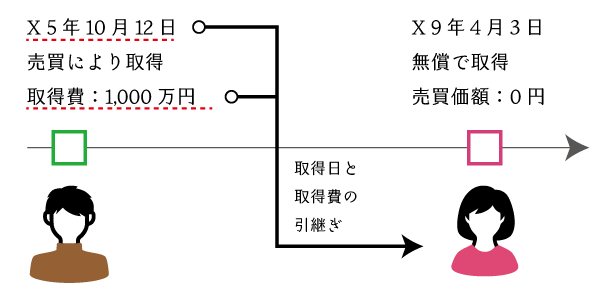

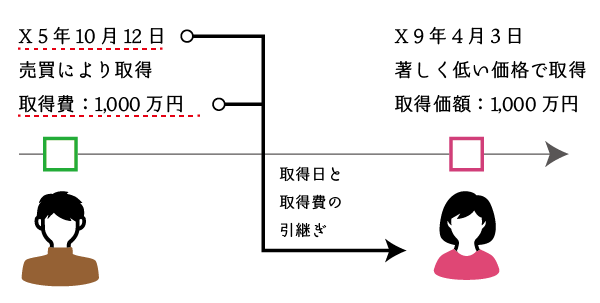

この場合、譲受人が将来において当該不動産を譲渡した場合の譲渡所得の計算では、譲受人は譲渡人の取得日及び取得価額を引き継ぎますので、贈与者より贈与者が当該不動産を取得した時の取得費に関する資料(売買契約書の写しなど)を渡してもらうようお願いする必要があります。

なお、当該譲受け(受贈)の際に譲受人が支払った登記費用や不動産取得税の金額は、次の場合を除いて取得費に含めることができますので、それらの資料は大切に保管しておきましょう。

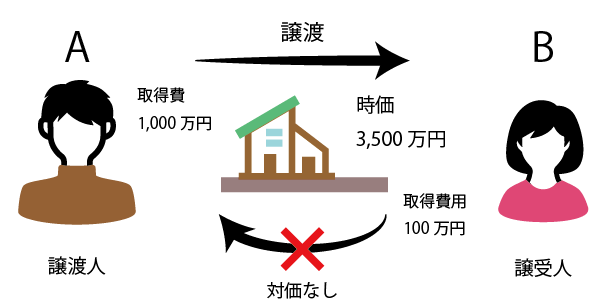

(3) 設例による解説

【設例】Aさん(個人)はBさん(個人)に対して次の通り、自己が所有する不動産を無償で譲渡した。

- 売主(A)の取得価額・・・1,000万円

時価(適正時価)・・・3,500万円- 財産評価基本通達による財産評価額・・・2,500万円

- 取引価格・・・0円

- 譲渡費用・・・10万円

- 取得費用・・・100万円

- 譲渡人(A)

課税関係無し - 譲受人(B)

贈与税:(2,500万円 – 110万円)×50% – 250万円 = 945万円

取得価額:1,000万円+100万円=1,100万円

2.低額譲渡(時価の1/2未満)の場合

個人が個人に対して不動産を時価の2分の1に満たない金額で譲渡した場合は、売主については「売買」として、買主については「贈与」として課税処理を行います。

| 内容 | 譲渡人(売主) | 譲受人(買主) |

|---|---|---|

| 取引行為の種類 | 売買 | 贈与 |

| 課税関係 | 所得税※ | 贈与税 |

| 取得価額 | – | 売主の取得価額 |

| 取得日 | – | 売主の取得日 |

- 譲渡損が生じた場合はその譲渡損は無かったものとみなされます。

(1) 譲渡人の課税関係

譲渡人については、実際の取引価格(低額な価額)により譲渡所得の計算を行います。したがって、譲渡益が生ずれば「譲渡所得税」が課されます。

なお、取引価格が時価の1/2未満である場合に生じた譲渡損については、譲渡所得の計算上無かったものとみなされます(所法59②)。したがって、当該譲渡損と他の不動産の譲渡益との内部通算は認められません。

(贈与等の場合の譲渡所得等の特例)

第五十九条

次に掲げる事由により居住者の有する山林(事業所得の基因となるものを除く。)又は譲渡所得の基因となる資産の移転があった場合には、その者の山林所得の金額、譲渡所得の金額又は雑所得の金額の計算については、その事由が生じた時に、その時における価額に相当する金額により、これらの資産の譲渡があったものとみなす。

- 贈与(法人に対するものに限る。)又は相続(限定承認に係るものに限る。)若しくは遺贈(法人に対するもの及び個人に対する包括遺贈のうち限定承認に係るものに限る。)

- 著しく低い価額の対価として政令で定める額による譲渡(法人に対するものに限る。)

2 居住者が前項に規定する資産を個人に対し同項第二号に規定する対価の額により譲渡した場合において、当該対価の額が当該資産の譲渡に係る山林所得の金額、譲渡所得の金額又は雑所得の金額の計算上控除する必要経費又は取得費及び譲渡に要した費用の額の合計額に満たないときは、その不足額は、その山林所得の金額、譲渡所得の金額又は雑所得の金額の計算上、なかったものとみなす。

所得税法第59条|e-Gov

(2) 譲受人の課税関係

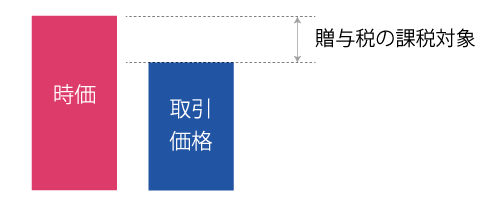

譲受人については、著しく低い価格により財産を譲り受けたものとして、時価と支払対価との差額につき贈与を受けたものとして「贈与税」が課されます(相法7)。なお、この場合の時価とは財産評価基本通達による評価額ではなく、適正時価であることに注意します。

(贈与又は遺贈により取得したものとみなす場合)

相続税法第7条|e-Gov

第七条

著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があった時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があった時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)との差額に相当する金額を当該財産を譲渡した者から贈与(当該財産の譲渡が遺言によりなされた場合には、遺贈)により取得したものとみなす。ただし、当該財産の譲渡が、その譲渡を受ける者が資力を喪失して債務を弁済することが困難である場合において、その者の扶養義務者から当該債務の弁済に充てるためになされたものであるときは、その贈与又は遺贈により取得したものとみなされた金額のうちその債務を弁済することが困難である部分の金額については、この限りでない。

課税関係について

相続税法では著しく低い価格について明確な定義をしていませんが、実務上は特段の事情の無い限り、取引価格が時価の1/2未満である場合は「著しく低い価格」に該当するものとして取り扱い、贈与税の課税処理するのが適切です。

市場における実際の取引価格が時価と考えている価格(公示価格や相続税評価額など)と大きく乖離する場合には、むしろその時価と考えている価格の妥当性を疑うべきであり、その場合は不動産鑑定評価による対応が検討されます。

譲渡所得の計算上の取得価格

取引価格が著しく低い価格と認められる低額譲渡が行われた場合には、当該不動産の将来の譲渡所得の計算では、譲受人は譲渡人の取得日及び取得価額を引き継ぎます(所法60①二)。

(贈与等により取得した資産の取得費等)

第60条 居住者が次に掲げる事由により取得した前条第一項に規定する資産を譲渡した場合における事業所得の金額、山林所得の金額、譲渡所得の金額又は雑所得の金額の計算については、その者が引き続きこれを所有していたものとみなす。所得税法|e-Gov

- 贈与、相続(限定承認に係るものを除く。)又は遺贈(包括遺贈のうち限定承認に係るものを除く。)

- 前条第二項の規定に該当する譲渡

したがって、譲受人の将来の譲渡所得の計算では、譲渡者が当該不動産を取得した時の取得費に関する資料(売買契約書の写しなど)が必要となりますので、売買契約の際にそれらの書類を渡してもらうようお願いする必要があります。

なお、当該譲受けの際に譲受人が支払った登記費用や不動産取得税の金額は、次の場合を除いて取得費に含めることができますので、それらの資料は大切に保管しておきましょう。

ただし、譲受人が譲渡対価として支払った金額(1,000万円)については、将来の譲渡所得の計算における取得費として計上することはできませんので注意します。

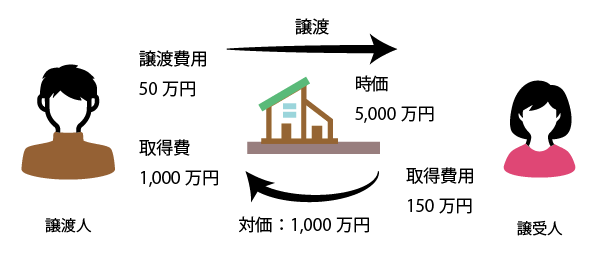

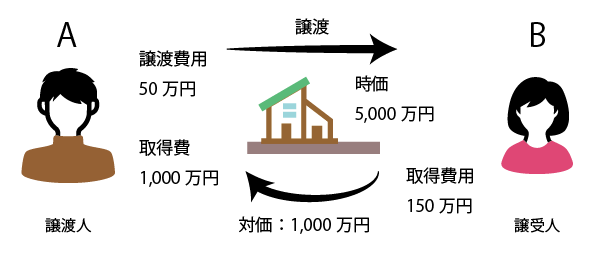

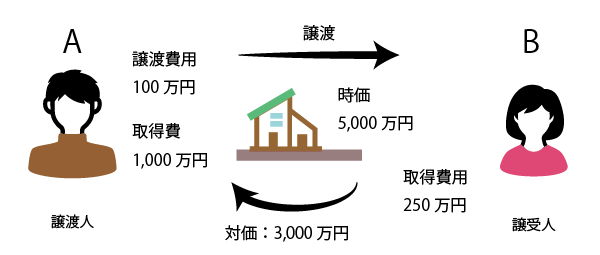

(3) 設例による解説

【設例】Aさん(個人)はBさん(個人)に対して、次の通り自己が所有する不動産を著しく低い価格で譲渡した。

- 売主(A)の取得価額・・・1,000万円

- 時価(適正価格)・・・5,000万円

- 取引価格・・・1,000円

- 譲渡費用・・・50万円

- 取得費用・・・150万円

財産評価基本通達による価格・・・1,400万円

- 譲渡人(A)

所得税:1,000万円 -(1,000万円 + 150万円)= ▲150万円 → 0円(所得税法第59条第2項) - 譲受人(B)

贈与税:(5,000万円 – 1,000万円 – 110万円)×55% – 400万円 = 17,395,000円

取得価額:1,000万円+150万円=1,150万円

3.低額譲渡(時価の1/2以上)の場合

個人が個人に対して、不動産を時価の2分の1以上の金額で低額譲渡した場合は、売主については「売買」として取り、買主については「贈与」または「売買」として取り扱います。

| 内容 | 譲渡人(売主) | 譲受人(買主) | |

|---|---|---|---|

| 右記以外 | 著しく低い価格 | ||

| 取引行為の種類 | 売買 | 売買 | 贈与 |

| 課税関係 | 所得税 | – | 贈与税 |

| 取得価額 | – | 取引価格 | 売主の取得価額 |

| 取得日 | – | 取引日 | 売主の取得日 |

(1) 譲渡人の課税関係

譲渡人については、実際の取引価格(低額な価額)により譲渡所得の計算を行います。したがって、譲渡益が生ずれば「所得税」が課されます。

なお、取引価格が時価の1/2未満である場合と異なり、当該譲渡により生じた譲渡損については、他の不動産の譲渡益との内部通算が可能です。

(2) 譲受人の課税関係

譲受人については、その取引価格が相続税法第7条の「著しく低い価格」に該当するか否かにより課税関係が異なります。

① 取引価格が著しく低い価格である場合

取引価格が著しく低い価格と認められる場合の譲受人の課税関係は、時価の1/2未満で譲渡した場合の課税関係と全く同じです。

具体的には、譲受人は時価と取引価額との差額に相当する金額を譲渡者より贈与を受けたものとして、その差額相当額につき贈与税が課されます。

また、譲受人の将来の不動産の譲渡所得の計算では、譲渡人の取得日及び取得価額を引き継ぎます(所法60①二)。この場合、譲受けの際に譲受人が支払った登記費用や不動産取得税の金額は、他の所得の必要経費となるものを除き、取得費に含めることができます。

② ①以外の場合

取引価格が著しく低い価格と認められない場合には、相続税法第7条の適用を受けず、したがって、譲受人については課税関係はありません。

また、譲受人の将来の不動産の譲渡所得の計算においても、通常の取引と同様に、当該取引時の取得日及び取得価額に基づき譲渡所得の計算を行います。

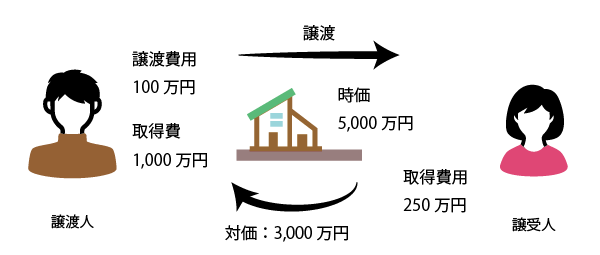

(3) 設例による解説

【設例】Aさん(個人)はBさん(個人)に対して、次の通り自己が所有する不動産を譲渡した。

- 売主(A)の取得価額・・・1,000万円

- 時価(適正価格)・・・5,000万円

- 取引価格・・・3,000円

- 譲渡費用・・・100万円

- 取得費用・・・250万円

- 財産評価基本通達による価格・・・1,400万円

① 著しく低い価格に該当する場合

- 譲渡人(A)

所得税:3,000万円 -(1,000万円 + 100万円)= 1,900万円

1,900万円 × 譲渡所得税率 - 譲受人(B)

贈与税:(5,000万円 – 3,000万円 – 110万円)×50% – 250万円 = 695万円

取得価額:1,000万円+250万円=1,250万円

② 著しく低い価格に該当しない場合

- 譲渡人(A)

所得税:3,000万円 -(1,000万円 + 100万円)= 1,900万円

1,900万円 × 譲渡所得税率 - 譲受人(B)

課税関係無し

取得価格:3,000万円+250万円=3,250万円

4.時価譲渡の場合

個人が個人に対して不動産を時価で譲渡した場合は、売主および買主ともに「売買」として取り扱います。

| 内容 | 譲渡人(売主) | 譲受人(買主) |

|---|---|---|

| 取引行為の種類 | 売買 | 売買 |

| 課税関係 | 所得税 | – |

| 取得価額 | – | 取引価格 |

| 取得日 | – | 取引日 |

(1) 譲渡人の課税関係

譲渡人については、実際の取引価格により譲渡所得の計算を行います。したがって、譲渡益が生じれば「所得税」が課され、譲渡損が生じれば他の不動産の譲渡所得と内部通算が可能です。

(2) 譲受人の課税関係

譲受人については課税関係はありません。

なお、譲受人が将来において当該不動産を譲渡した場合の譲渡所得の計算では、取得日は譲受人の取得日となり、取得費は取引価格と取得費用の合計額となります。

(3) 設例による解説

Aさん(個人)はBさん(個人)に対して、次の通り自己が所有する不動産を時価で譲渡した。

- 売主(A)の取得価額・・・1,000万円

- 時価(適正価格)・・・5,000万円

- 取引価格・・・5,000円

- 譲渡費用・・・150万円

- 取得費用・・・300万円

- 譲渡人(A)

所得税:5,000万円 -(1,000万円 + 150万円)= 3,850万円(譲渡所得)

3,850万円 × 譲渡所得税率 - 譲受人(B)

課税関係なし

取得価額:5,000万円+300万円=5,300万円

5.高額譲渡(時価超)の場合

個人が個人に対して不動産を時価より高い価額で譲渡した場合は、売主と買主の関係性に応じて次の通り取り扱いが異なります。

| 内容 | 譲渡人(売主) | 譲渡人(売主) | 譲受人(買主) | 譲受人(買主) |

|---|---|---|---|---|

| 売主と買主の関係 | 親族等 | 特別な関係なし | 親族等 | 特別な関係なし |

| 取引行為の種類 | 売買+贈与 | 売買 | 売買+贈与 | 売買 |

| 課税関係 | 所得税+贈与税 | 所得税 | – | – |

| 取得価額 | – | – | 時価 | 取引価格 |

| 取得日 | – | – | 取引日 | 取引日 |

このように考えるのは、利益相反の関係にある第三者間の取引では、時価より高い価額で売買されたとしても、すぐさま贈与税の問題が生じるわけではありません。むしろその高い価額こそがまさに「時価」と考えることができるため、高額な取引価額で売買が行われたとしても、実際の取引価格に基づき課税処理をします。

この場合は、いわゆる「買い進み」による問題として処理をするため、通常は贈与税の問題は生じません。

しかしながら、親族間などの特殊関係者間の取引については、税務当局はそのような見方をしません。親族間などの特殊関係者間の取引の場合は、不動産取引と見せかけた実質的な贈与、すなわち租税回避行為が行われる余地があるため、時価よりも高い価額で取引が行われた場合には、時価を超える金額は贈与の問題として課税処理をするのが適切となります。

(1) 譲渡人の課税関係(特殊関係がある場合)

譲渡人については、時価により売却したものとして譲渡所得税の計算をするとともに、時価を超えて受け取った部分の金額は、譲受人より贈与を受けたものとして、贈与税が課されます。

(2) 譲受人の課税関係(特殊関係がある場合)

譲受人については課税関係はありません。

なお、譲受人が将来において当該不動産を譲渡した場合の譲渡所得の計算では、取得日は譲受人が当該不動産を取得した日となり、取得費は取得時の時価に取得費用を加算した金額となります。

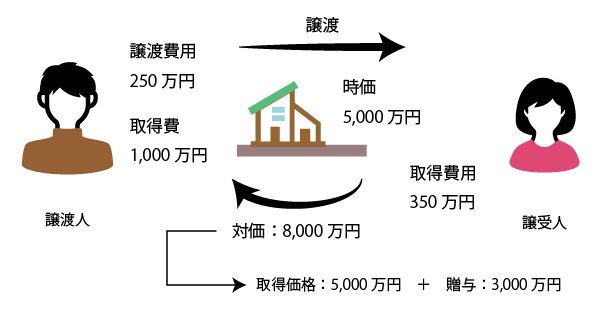

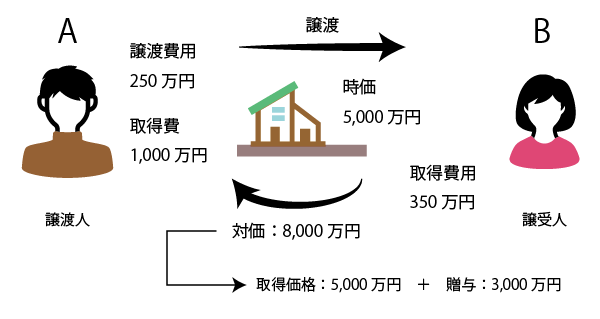

(3) 設例による解説

【設例】Aさん(個人)はBさん(個人)に対して、次の通り自己が所有する不動産を時価より高い価格で譲渡した。

- 売主(A)の取得価額・・・1,000万円

- 時価(適正価格)・・・5,000万円

- 取引価格・・・8,000円

- 譲渡費用・・・250万円

- 取得費用・・・350万円

- 譲渡人(A)

・特殊関係がある場合

所得税:5,000万円 -(1,000万円 + 250万円)= 3,750万円(譲渡所得)

3,750万円 × 譲渡所得税率

贈与税:(8,000万円 – 5,000万円 – 110万円)× 50% – 250万円 = 1,195万円

・特殊関係がない場合

所得税:8,000万円 -(1,000万円 + 250万円)= 6,750万円(譲渡所得)

6,750万円 × 譲渡所得税率 - 譲受人(B)

・特殊関係がある場合

課税関係なし

取得価額:5,000万円+350万円=5,350万円

・特殊関係がない場合

課税関係なし

取得価額:8,000万円+350万円=8,350万円

まとめ

個人間の不動産譲渡に係る税法理論上の考え方は以上のとおりですが、一方で、利益相反の関係にある第三者間で時価と異なる価格で取引が行われたとしても、基本的には課税上の問題が生じることはありません。

しかしながら、親族間における不動産取引については、不合理な取引が行われることが多く、中には租税回避的な取引が存在するのも実情ですので、課税当局も親族間の不動産取引については特に注視しています。

したがって、親族間で不動産を譲渡する場合、租税回避的な意図はなかったとしても、適正な時価で売買をしていないような場合には、常に税務リスクがつきまといます。特に、帳簿価額や固定資産税評価額が時価と乖離しているような場合に、安直に帳簿価額で取引をすると、思わぬ課税がなされることがありますので注意が必要です。

親族間や同族会社間など、特殊関係者間で不動産を売買するような場合は不動産と税務に詳しい税理士に相談することを推奨します。