相続税申告においては、土地や建物の評価として不動産鑑定評価を利用することができます。

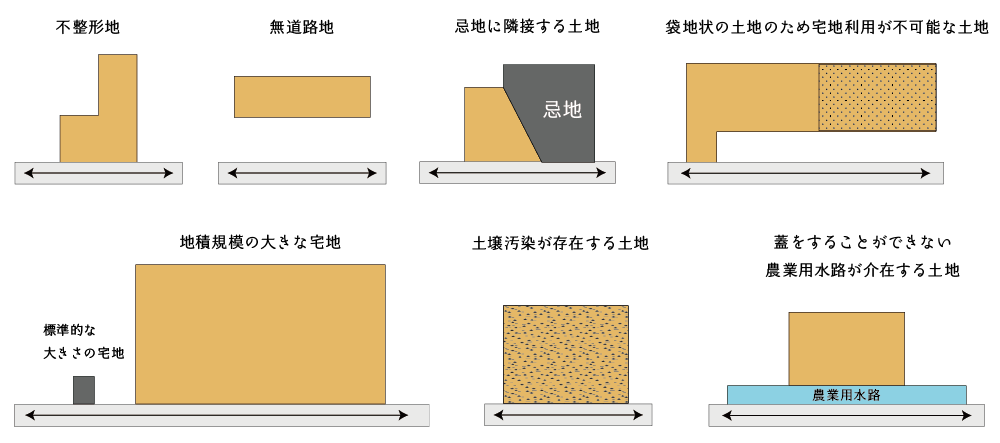

特に、不整形地や無道路地、大規模土地などの特殊な土地については、時価が財産評価基本通達による評価額を下回るケースが散見されます。もし、そのような土地を相続し、相続税の申告をするのであれば、税と鑑定に精通した相続タックスにご相談ください。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.相続税申告における不動産評価

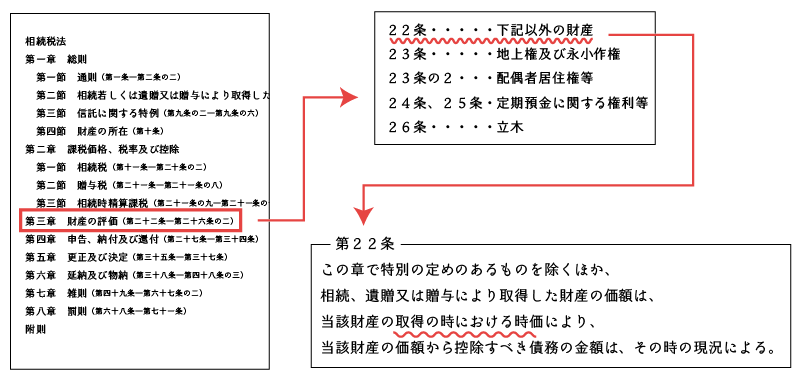

相続税申告における不動産の評価は「時価評価」が原則です。

通常は「財産評価基本通達による評価方法」に従い評価を行いますが、不動産の財産評価においては「売買実例価額」または「不動産鑑定評価額」の採用も可能です。

2. 相続税申告において不動産鑑定評価が検討される土地

相続税申告において不動産鑑定評価が検討される土地には、次のような土地があります。

3.更正の請求と不動産鑑定評価

前述の通り、土地や建物の評価として「財産評価基本通達による評価額」、「不動産鑑定評価額」又は「売買実例価額」のいずれを採用しても、基本的にはその申告は認められます。

しかしながら、当初申告において財産評価基本通達による価格を採用し、その後「不動産鑑定評価額」を採用した上で更正の請求をした場合には、多くの場合「否認」されることとなります。

このように否認されてしまう理由は「更正の請求で査定価格や売買実例価額が否認される理由」をお読み頂ければ分かるかと思います。

国税不服審判所における裁決事例・裁判所における判例からの統計

例えば、次の表は、TAINS(税理士総合データバンク)に掲載されている不動産鑑定評価を利用した過去の国税不服審判所における裁決事例や裁判所における判例の結果を弊所が独自に集計したものですが、納税者有利の裁決・判決は予想以上に低いことがわかると思います。

| 種類 | 裁決・ 判決数 | 全部 取消し数 | 一部 取消し数 | 棄却数 | 納税者 有利の割合 |

|---|---|---|---|---|---|

| 国税不服審判所 | 108 | 2 | 28 | 78 | 27.8% |

| 地方裁判所 | 42 | 2 | 4 | 36 | 14.3% |

| 高等裁判所 | 23 | 1 | 2 | 20 | 13.0% |

| 最高裁判所 | 8 | 0 | 0 | 8 | 0.0% |

具体的には、納税者有利の裁決・判決の割合は、国税不服審判所では30%弱、裁判所では15%弱となっており、また、不服審判所→地裁→高裁→最高裁と上がるにつれ納税者有利の裁決・判決が出る確率は低くなることが分かります。

| 期間 | 国税不服審判所 | 地方裁判所 | 高等裁判所 |

|---|---|---|---|

| 平成元年~平成10年 | 44% | 0% | 0% |

| 平成11年~平成20年 | 32% | 18% | 15% |

| 平成21年~平成30年 | 26% | 13% | 13% |

また、時系列で見ると、バブル崩壊により土地の時価が大きく下落し、財産評価基本通達による評価額と時価とが大きく乖離していたような平成初期の頃は国税不服審判所における不動産鑑定評価額の採用事例はかなり多く見られていましたが、時を経るごとに納税者有利の結果となることが少なくなってきており、直近5年で言えば約9.4%と、10%を切っています。

つまり、不動産鑑定評価を採用して更正の請求をしたとしても、相当な理由がない限り否認されるということになります。

4.不動産鑑定評価額が認められない理由

相続税の財産評価額につき不動産鑑定評価額が認められない理由は、私の過去の経験や裁判所、国税不服審判所における判決・裁決の内容を見ると、大きく次の3つにまとめることができます。

(1) 課税の公平性を害する

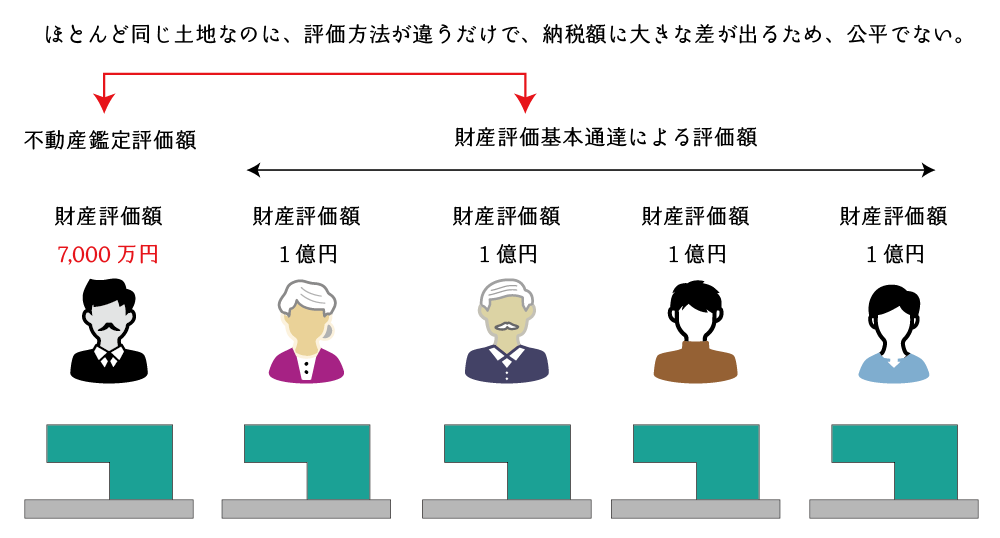

まず、課税の公平性を害するとは、他の納税義務者との関係において課税が公平でないという意味です。

そして、税務署や国税不服審判所、裁判所において、不動産鑑定評価等の財産評価基本通達以外の評価が否認される最大の理由がこの「課税の公平性を害するため」です。

この点については、平成25年2月28日に東京高等裁判所において判事された次の文章を見てもらう方が分かりやすいかと思います。

評価については、租税負担の実質的な公平を確保し、安定した課税手続きを実現させる観点から、評価通達を定め、それが評価方式として合理的なものである限り、全ての納税義務者に当該評価方式を適用すべきである。

そして、特定の納税者あるいは特定の相続財産についてのみ財産評価基本通達の定める評価方式以外の評価方式によって行うことは、たとえその評価方式による評価額がそれ自体としては相続税法第22条の定める時価として許容できる範囲内のものであったとしても、その財産評価基本通達が定める評価方式によった場合にはかえって実質的な租税負担の公平を害することが明らかな場合を除き、納税義務者間の実質的負担の公平に欠けることになり、許されないというべきである。

国税庁HP:税務訴訟資料263・順号12157より抜粋

つまり、納税者単体で見た場合には財産評価基本通達以外の評価方法がたとえ合理的であったとしても、財産評価基本通達によることが著しく不適当であるという特別の事情のない限り、その他の評価方法を採用することを認めてしまうと、かえって納税義務者全体で見た場合には課税が不公平になるため、許されないということです。

この「課税の公平性を害する」という理由があるため、単に不動産鑑定評価額が財産評価基本通達による評価額を下回るだけでは足りないとされるのです。

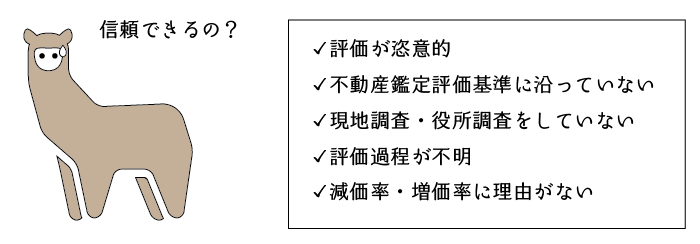

(2) 不動産鑑定評価の信頼性が低い

次に、不動産鑑定評価が認められない理由に多いのが「採用している不動産鑑定評価書が信頼できない」というものがあります。

税務署や国税不服審判所における不動産鑑定評価の否認理由の中にはやや難癖的なものもありますが、一方で、明らかに評価額を下げるために不動産鑑定士が無理やり評価したものや、鑑定評価上はOKだけれども、税務上はOUTな評価をしているものもあり、結果として実力不足な不動産鑑定評価もままあります。

(3) 特別の事情の不記載(不指摘)

こちらは、(1)の課税の公平性と深く関係してくる内容ですが、不動産鑑定評価を採用する場合には、必ず不動産鑑定評価を採用しなければならない「特別な事情」があるはずですが、これを不記載あるいは適切に指摘しきれていないものが多々あります。

特別な事情が無ければ「不動産鑑定評価額<基本通達による評価額」しか理由がないため、否認されるリスクが高まります。

これを、税理士が例えば税理士法第33条の2の書面添付などで指摘した上で、適切な不動産鑑定評価書を添付して申告をした場合には、基本通達による評価額が不動産鑑定評価額を上回るということだけを理由とした申告よりも、格段に否認リスクは下がります。

(計算事項、審査事項等を記載した書面の添付)

税理士法 – eGov

第33条の2 税理士又は税理士法人は、国税通則法第十六条第一項第一号に掲げる申告納税方式又は地方税法第一条第一項第八号若しくは第十一号に掲げる申告納付若しくは申告納入の方法による租税の課税標準等を記載した申告書を作成したときは、当該申告書の作成に関し、計算し、整理し、又は相談に応じた事項を財務省令で定めるところにより記載した書面を当該申告書に添付することができる。

まとめ

平成バブルが弾け、不動産価格が急落し、毎年数十%のペースで地価が下落していた平成3年~平成10年の頃は、不動産鑑定評価書による評価額をもって相続税の申告や更正の請求が比較的認められていましたが、近年はその状況が変わってきています。

しかしながら、不動産鑑定評価を利用した相続税申告や更正の請求も、この記事の内容を十分に理解した上で適切に対応をすることで認められることがあるのも事実です。

不動産鑑定評価を利用した相続税申告で大切なことは、①無理やりの評価をしないこと、②適切な不動産鑑定評価をすること、③時価と財産評価基本通達による評価の乖離を適切に説明をすることです。

もし、不動産鑑定評価を利用した相続税の申告や更正の請求を検討されているようでしたら、不動産鑑定士と税理士としての経験が豊富な弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。