相続税の財産評価は「時価評価」が原則です。ここでは、相続税の財産評価における「時価」について説明をしています。

なお、相続税申告において「不動産鑑定評価」を利用したい場合については、次の記事を参考にしてください。

相続タックス総合事務所は、不動産オーナー様に特化した税理士・不動産鑑定士・行政書士事務所・不動産販売の総合事務所です。

代表者が最初から最後まで、丁寧に、迅速に、真心を込めて、至高の資産税サービスをご提供させて頂きます。

目次

1. 相続税申告における財産評価の大原則

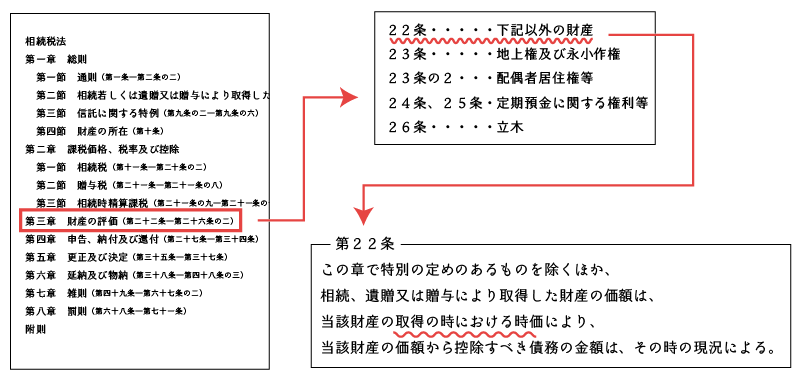

相続税申告における財産評価では、財産の種類に応じて相続税法22条~26条に定められた評価方法により評価をします。

具体的には、次の財産を除き「当該財産の取得の時における時価による」と規定されています。

- 地上権及び永小作権(法23条)

- 配偶者居住権(法23条の2)

- 定期金に関する権利等(法24条・25条)

- 立木(法26条)

(評価の原則)

相続税法|e-Gov

第22条

この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

2. 相続税法における時価

では、相続税法における時価とは何か?ということですが、基本的には次のいずれかによります。

- 時価相当額

- 財産評価基本通達による評価額

(1) 時価相当額

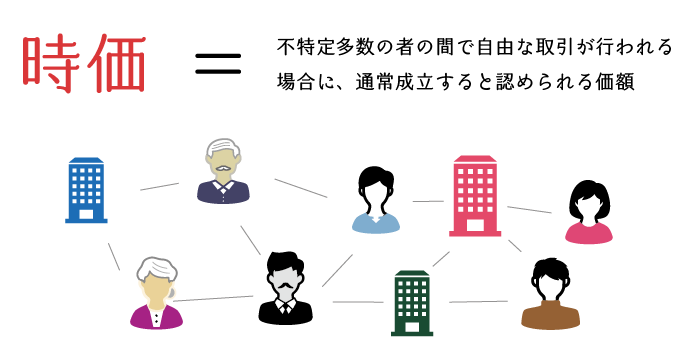

相続税法では時価を定義していませんが、財産評価基本通達の考えに則り、「不特定多数の者の間で、自由な取引が行われる場合に、通常成立すると認められる価額(財産評価基本通達第1項第2号:時価の意義)」を時価相当額と捉えるのが素直です。

具体的には次の2つの価格が時価相当額であると考えられます。

- 売買実例価格

- 査定価格

ただし、それぞれの価格の採用に当たっては、次の点に留意が必要です。

売買実例価格の留意点

売買実例価格は時価を端的に表したものですから、相続開始前後に相続財産を購入若しくは売却したような場合には当該売買価格を採用することができます。

しかしながら、売却先が親族や同族会社、知人など特別な関係のある者に対して売却をしたような場合又は売り急いで売却したような場合には、売買価格が時価と乖離しているとして否認される可能性がありますので留意が必要です。

査定価格の留意点

査定価格は専門家が査定した価格です。美術品であれば鑑定士、車両であれば中古販売業者、非上場株株式・持分であれば公認会計士や税理士、不動産であれば不動産鑑定士が査定した価格です。

実際に売買していない場合に、当該査定価格をもって時価とすることができます。

しかしながら、その査定価格の合理性・信頼性などによっては否認される可能性があるため、練度の高い専門家に依頼することが必要となります。

(2) 財産評価基本通達による時価

財産評価基本通達による時価は、先の通り、第1項第2号において、時価を「課税時期における不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額であり、また、その価額は、この通達の定めによって評価した価額」と規定しています。

なお、財産評価基本通達を含む「通達」は、過去の最高裁判例の理由の中において、上級行政機関からの下級行政機関及び職員に対する命令であって、一般国民がこれに拘束されるものではないと定義しています。つまり、相続税の財産評価においては、必ずしも財産評価基本通達により評価をする必要はありません。

昭和43年12月24日付 法律解釈指定通達取消請求事件において、「元来、通達は、原則として、法規の性質をもつものではなく、上級行政機関が関係下級行政機関および職員に対してその職務権限の行使を指揮し、職務に関して命令するために発するものであり、このような通達は右機関および職員に対する行政組織内部における命令にすぎないから、これらのものがその通達に拘束されることはあっても、一般の国民は直接これに拘束されるものではなく、このことは、通達の内容が、法令の解釈や取り扱いに関するもので、国民の権利義務に重大なかかわりをもつようなものである場合においても別段異なるところはない。」と解釈されています。

(3) 相続税申告における時価

相続税の当初申告における時価としては、上記の「一般的な時価」と「財産評価基本通達による時価」のいずれであっても採用されます。

理由は、我が国は租税法律主義(法律に従って課税をする考え)を前提としているためです。つまり、相続税法では、時価を前提に課税すると規定しており、この時価の捉え方(評価方法)は納税義務者に委ねられているためです。

3. 更正の請求で査定価格や売買実例価額が否認される理由

更正の請求とは、国税通則法第23条に規定された税務手続ですが、次の通り規定されています。

第23条 納税申告書を提出した者は、次の各号のいずれかに該当する場合には、当該申告書に係る国税の法定申告期限から5年以内に限り、税務署長に対し、その申告に係る課税標準等又は税額等につき更正をすべき旨の請求をすることができる。

- 当該申告書に記載した課税標準等若しくは税額等の計算が国税に関する法律の規定に従っていなかったこと又は当該計算に誤りがあったことにより、当該申告書の提出により納付すべき税額が過大であるとき。

- 前号に規定する理由により、当該申告書に記載した純損失等の金額が過少であるとき、又は当該申告書に純損失等の金額の記載がなかったとき。

- 第一号に規定する理由により、当該申告書に記載した還付金の額に相当する税額が過少であるとき、又は当該申告書に還付金の額に相当する税額の記載がなかったとき。

ここで重要なのは、納税義務者による更正の請求が認められるのは「国税に関する法律の規定に従っていなかった」又は「計算に誤りがあった」場合に限られるということです。

つまり、当初申告において認められる査定価格又は売買実例価格であっても、更正の請求の場面では否認されるのは、査定価格又は売買実例価額がダメということではなく、当初申告において採用した価格である財産評価基本通達による価格が一応合理的であり、税務署長が更正決定(修正)をするほどのものではないと考えられるためです。

4.最後に

時価が財産評価基本通達による価格が低いと思われる場合は、とにかく、相続税の当初申告において査定価格や売買実例価格を採用しましょう。

特に不動産の時価が財産評価基本通達による価格よりも低いと感じられる場合には、不動産鑑定評価による申告や売買実例価額を基に申告をすることが得意な弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。