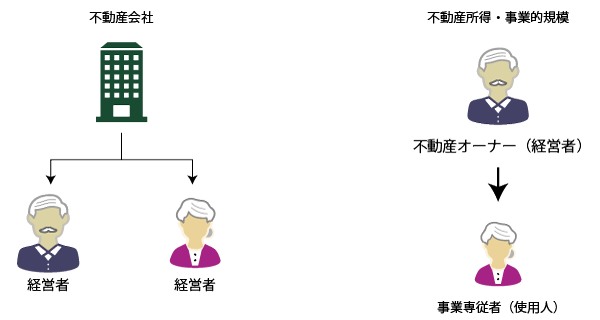

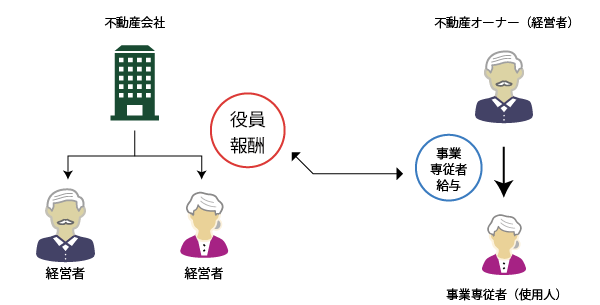

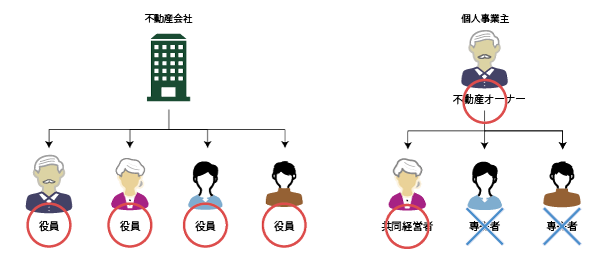

不動産オーナーの家族が事業に従事する方法としては、①不動産会社の役員として従事する方法と、②個人事業主の事業専従者として従事する方法の2つがあります。外形上、両者の実態が同じであったとしても、その取り扱いには違いが認められます。

| 事業専従者 (不動産オーナーの使用人) | 会社の役員 (不動産会社の役員) | |

|---|---|---|

| 給与の性格 | 労務の対価 | 委任契約 |

| 報酬の額 | 低め | 高め |

| 税務署への届出 | 必要 | 不要 |

| 退職金等の取り扱い | 必要経費へ算入不可 | 損金算入可 |

| 小規模企業共済への加入 | 不動産オーナーと共同経営者 のみ加入可(計2人) | 役員全員が加入可 |

| 保険料の取り扱い | 生命保険料控除 | 損金算入 |

| 社会保険の種類 | 国民年金・国民健康保険 | 厚生年金・協会けんぽ等 |

ここでは、家族が不動産会社の役員となる場合と不動産オーナーの事業専従者となる場合の違いについて、図解を用いて解説します。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.給与の性格の違い

(1) 事業専従者に対する給与(給料手当)

事業専従者に対する給与は、事業専従者の労務の提供に対する対価と解され、他の使用人に対して支給する給与と同様に、会計上は「給与手当」などの勘定で処理をします。

この事業専従者に対する給与は一定の要件の下、事業主(不動産オーナー)の必要経費として処理することができますが、次の点に特に注意する必要があります。

- 労務の実態があること

事業専従者給与は、労務の対価であるため、事務や経理、維持管理、賃貸運営、賃借人管理などの労務の実態が必要となります。 - 給与の額は労務の対価として相当であること

事業専従者給与として支給される給与の額は、労務の対価として相当な金額でなければなりません。 - 事業への専従していること

原則として6月超の期間、事業に専従している必要があります。この期間中は原則として他に職を持つことができません。 - 税務署への届出をしていること

青色事業専従者給与に関する届出書をあらかじめ管轄の税務署に提出しておく必要があります。

(2) 役員に対する給与(役員報酬)

役員報酬は、株主からの委任契約に基づく職務の対価と解されます。したがって、役員である家族は会社に対して労働の提供の必要はなく、また、事業への専従も要件とされません。

役員報酬の額についても、労務の対価のように時間単価に労働提供時間を乗じて計算されるものではなく、その職務内容に基づいて決定されるものですから、事業専従者給与の額と比べて高額となることもあり得ります。

ただし、労働の提供は求められないものの、経営への参加(取締役会への参加など)は必要になる点には注意が必要です。

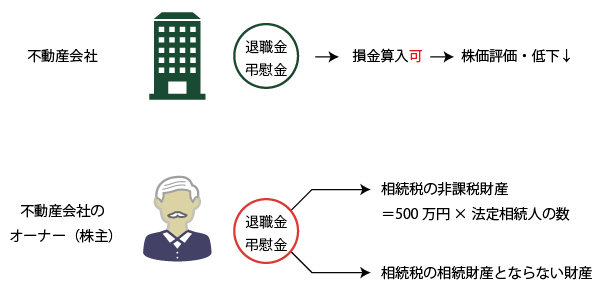

2.退職金等の取り扱い

会社がその役員(不動産オーナーやその家族)に対して支給する退職金や弔慰金は、法人税法上、損金算入が可能です。一方、不動産オーナーから事業専従者に対して支払う退職金や弔慰金は、所得税法上、必要経費に算入することができません。

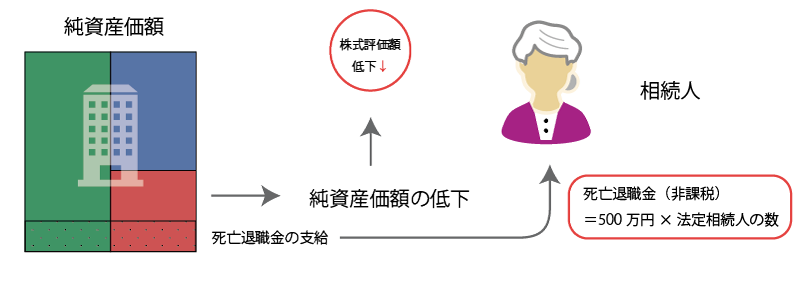

また、相続税法上、会社より支給される死亡退職金は「500万円×法定相続人の数」まで非課税とされ、同時に、当該会社の株式評価において退職金は負債となるため、株式評価額を下げる働きもします。さらに、一定の弔慰金については相続財産を構成せず、実質的な非課税財産となります。

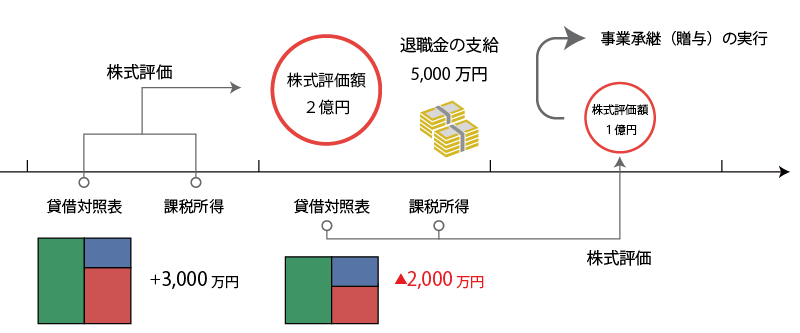

したがって、不動産会社を設立し、適切な退職金・弔慰金制度を設けてておくことで、①相続税の軽減、②納税資金の確保という相続税対策をすることができます。また、事業承継の際にも当該退職金は株価評価の引き下げに利用することができます。

(1) 事業承継対策

株式評価額が高額である場合、単に事業の承継(株式の承継)を行うと贈与税が高額となるため、通常は退職金を支給して株価を下げ、その後に相続時精算課税を利用した贈与や事業承継税制を利用した贈与が行われます。

(2) 相続税対策

会社より死亡退職金が相続人に対して支給された場合、当該死亡退職金のうち「500万円×法定相続人の数」までは非課税財産となります。また、支給した会社の株式評価上も、当該死亡退職金を負債計上できるため、株式評価額も下がります。

死亡退職金は、①相続税対策と同時に②納税資金対策もできるため、相続税対策として非常に優秀なものと言えます。

3.小規模企業共済への加入

(1) 小規模企業共済とは?

小規模企業共済とは、小規模企業の経営者、役員、個人事業主及びその共同経営者が、廃業や退職時の生活資金などのために積み立てることができる共済制度です。

年間最大816,000円(月額68,000円)の掛金を全額所得控除できるなどの税制上のメリットに加え、支払い済みの掛金の7割~9割の範囲内で借入れもできるという優れた制度です。

(2) 会社の場合と個人事業主の場合との違い

不動産会社の場合、常時使用する従業員の数が20人以下であれば、基本的に全ての役員が小規模企業共済への加入が認められます。

一方、個人事業主の場合は、経営者(不動産オーナー)と共同経営者(不動産オーナーの事業専従者のうち経営に参加している者)のみが小規模企業共済への加入が認められています。したがって、仮に事業専従者が2人以上いる場合は、どちらかは小規模企業共済への加入は認められません。(この場合は中退共に加入するという選択肢が残されています。)

4.保険・共済の保険料の取り扱い

定期保険や医療保険、生命共済などの保険料を会社が負担した場合、一定の要件の下、その保険料全額を損金計上することができます。被保険者が死亡した場合には、当該死亡保険金を被相続人の死亡退職金の支払原資とすることもできます。

一方、個人事業主の場合、不動産オーナーが支払う保険料は「生命保険料控除」の対象となるため、配偶者や生計一の親族を被保険者とするものであったとしても、最大で12万円の所得控除にしかなりません。

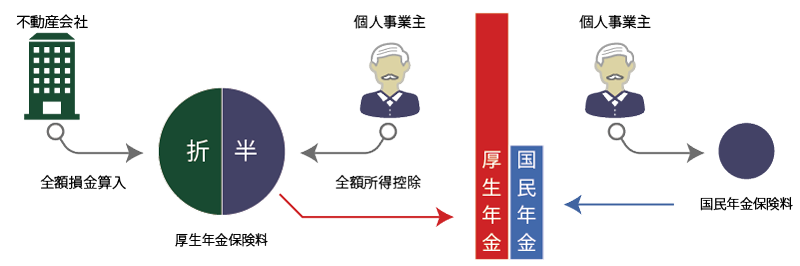

5.社会保険の種類

会社に所属する役員は、厚生年金への加入が可能となり将来において受取可能な年金額が増加します。また、医療保険も協会けんぽ等へ加入することができ、健康診断などの福利厚生も手厚くなります。さらに、社会保険料の半分は法人が負担し、全額が損金計上されます。

| 社会保険の種類 | 会社役員 | 個人事業主 事業専従者 |

|---|---|---|

| 公的年金 | 厚生年金 (約193万円/年) | 国民年金+付加年金 (約88万円/年) |

| 医療保険 | 協会けんぽ等 | 国民健康保険 |

- 公的年金については、40年の満期加入を前提とし、65歳から受け取った場合の年金額となります。

- 厚生年金については、平均的な収入(平均標準報酬43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と老齢基礎年金)の給付水準に基づいた額となります。

6.まとめ

事業に従事する家族へ給与を支給する方法には、①役員報酬として支給する方法と②事業専従者給与として支給する方法がありますが、前述の通り、役員報酬として支給する方法の方が様々な点でメリットがあります。

特に相続税対策や事業承継対策として、死亡退職金や弔慰金は非常に有効です。

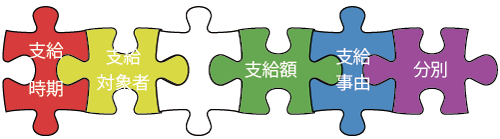

ただし、死亡退職金や弔慰金については、税務当局や相続人間で後々トラブルにならないように、①死亡退職金と弔慰金の分別、②適正支給額の設定、③支給事由、④支給手続き、⑤支給対象者、⑥支給時期などの事項について、あらかじめ適切に制度設計しておく必要があります。

不動産会社の設立と同時に、死亡退職金規定や弔慰金規定を整備したい方は、不動産会社の設立に詳しい税理士・行政書士・不動産鑑定士が直接対応する相続タックス総合事務所にどうぞご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。