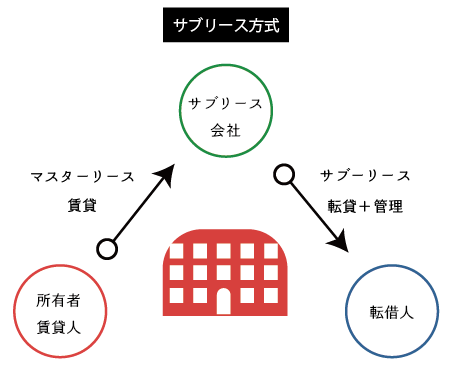

サブリース方式とは、資産管理会社が不動産オーナーから不動産を一括して賃借し、これをテナントに転貸する形式のことをいい、一括転貸方式ともいいます。

この記事では、サブリース方式の仕組みや内容、報酬の決定、サブリース方式により活用した場合のメリットやデメリット、節税効果などを説明します。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.サブリース会社の仕組み

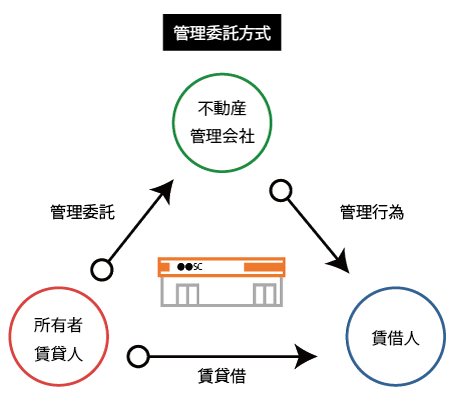

(1) 不動産管理会社とは?

サブリース会社(一括転貸方式)とは、不動産オーナーから賃貸用不動産を一括して賃借し、これを転貸する会社のことをいいます。

通常は、賃貸借契約と同時に不動産管理委託契約も締結するため、単に転貸するだけでなく、同時に管理業務も行うこととなります。したがって、不動産管理会社(管理委託方式)の特徴も有しています。

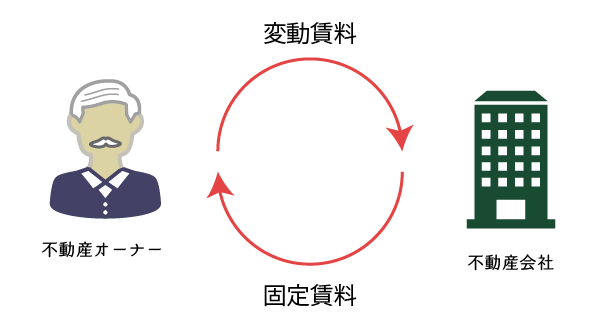

(2) サブリース会社のお金の流れ

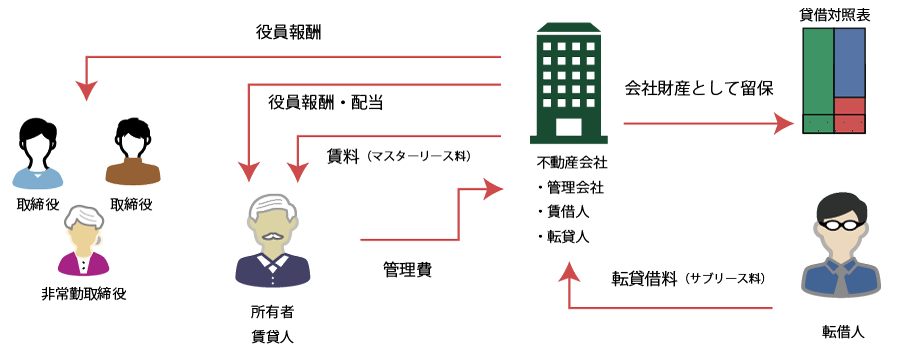

サブリース会社は、次の2つの収益を源泉として会社運営を行います。

- 差額賃料

サブリース料(転貸料)とマスターリース料(賃貸料)との差額賃料 - 不動産管理手数料(管理費)

不動産管理業務の対価として不動産オーナーから収受する手数料収入

サブリース会社では、この差額賃料と不動産管理手数料を原資に、使用人給与や役員報酬、配当金の支払いを行い、余剰資金があれば会社に留保します。

2.サブリース業務

サブリース業務とは、不動産オーナーの賃貸用不動産を転貸する業務のことをいいます。つまり「また貸し」を業としたものです。

このサブリース業務は、主に賃料保障と収益力向上の要素から構成されていると考えられています。

(1) 賃料保証

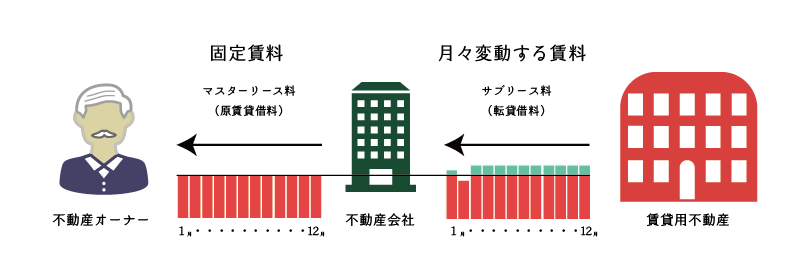

賃料保証とは、不動産オーナーの賃貸用不動産の空室リスクを0(ゼロ)にするために、不動産会社(サブリース会社)が不動産オーナーの一定の賃料の受取りを保証するものです。意味合いとしては「金利スワップ」と似ています。

賃貸用不動産の最大のリスクは「空室リスク」です。サブリース会社はこの空室リスクを0(ゼロ)にするために存在する会社といえます。

(2) 収益力向上

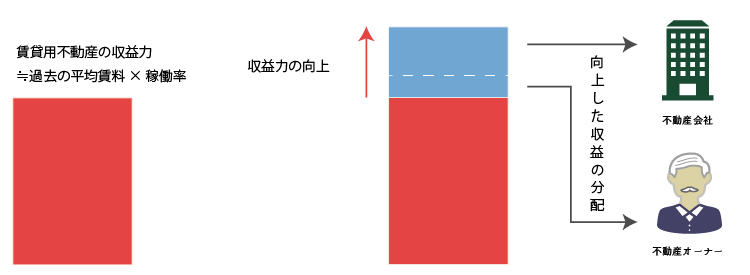

収益力の向上とは、賃貸用不動産の収益性の改善のことをいいます。賃貸用不動産の収益性は「賃料×稼働率」で決まるため、賃料の増額改定や稼働率の向上により収益力は向上することになります。

収益性の改善はサブリース会社の経営努力の結果であるため、工場収益の大部分が不動産会社に割り振られることが多く見られます。

なお、一定期間経過後(例えば5年後)のマスターリース料の決定に際しては、この向上した賃料を基に決定することとなるため、向上した収益の大部分を不動産会社に配分したとしても、不動産オーナーにとってはメリットがあります。

(参考) 不動産管理業務

サブリース会社は、通常、サブリース業務だけを行うということはなく、不動産管理業務も一体として行います。(不動産管理業務については、次の記事で詳述していますのでここでは説明を割愛しています。)

3.サブリース業務に対する報酬

サブリース業務に対する報酬は、下記のような算式に従い、①賃料保証に対する保証料(固定報酬)と②収益力向上に基づく成功報酬の総和として支払うのが基本です。

- サブリース業務に対する報酬

= 保証料 + 成功報酬 - 保証料

= 想定賃料単価 × 賃貸可能面積 × 想定稼働率 × α(アルファ) - 成功報酬

= (実際賃料総額 – 想定賃料単価 × 賃貸可能面積 × 想定稼働率)× β(ベータ)

この時、αとβについては、次の点を考慮し決定をします。

- 地域の築年数・グレード・規模等に応じた標準的な賃料水準及び空室率

- 賃貸用不動産の過去の賃料水準及び稼働率の推移

- 地域の人口・世帯構成・所得水準の状況

- 競合物件の状況及び開発動向

サブリース会社を利用した節税対策では、このαとβの合理的な査定が特に重要になります。

この点を無視して、単に賃料収入の〇〇%をマスターリース料として不動産オーナーに支払ったりすると、ただの「中抜き」と変わりませんので、税務調査において指摘されたときに事情説明が難しくなります。

4.サブリース会社であることのメリット・デメリット

資産管理会社として「サブリース会社(一括転貸方式)」を選択することのメリット・デメリットを列挙すれば次の通りです。

(1) サブリース会社のメリット

- 所得分散効果及び相続税の節税効果がそれなりに高いこと

- 設立コストが低いこと

- 設立が容易であること

- 設立までの期間が短いこと

(2) サブリース会社のデメリット

- サブリース業務に対する適切な報酬設定には高度なノウハウが必要になること

- ランニングコストがかかること

- 賃貸から転貸の切り替えにコストがかかること

- 保証の内容によっては不動産会社に欠損が出る可能性があり、その場合には節税ではなく増税となること

5.サブリース会社が向いている方

資産管理会社として「サブリース会社(一括転貸方式)」が向いている方は、次の(1)~(3)の全てに該当する方です。特にサブリース会社の場合は(3)の条件が重要です。

- 不動産所得が500万円超の方

- 不動産管理業務を実際に行うことができる家族がいる方

- サブリース業務に対するノウハウがあるパートナーがいる方

(1) 不動産所得が500万円超の方

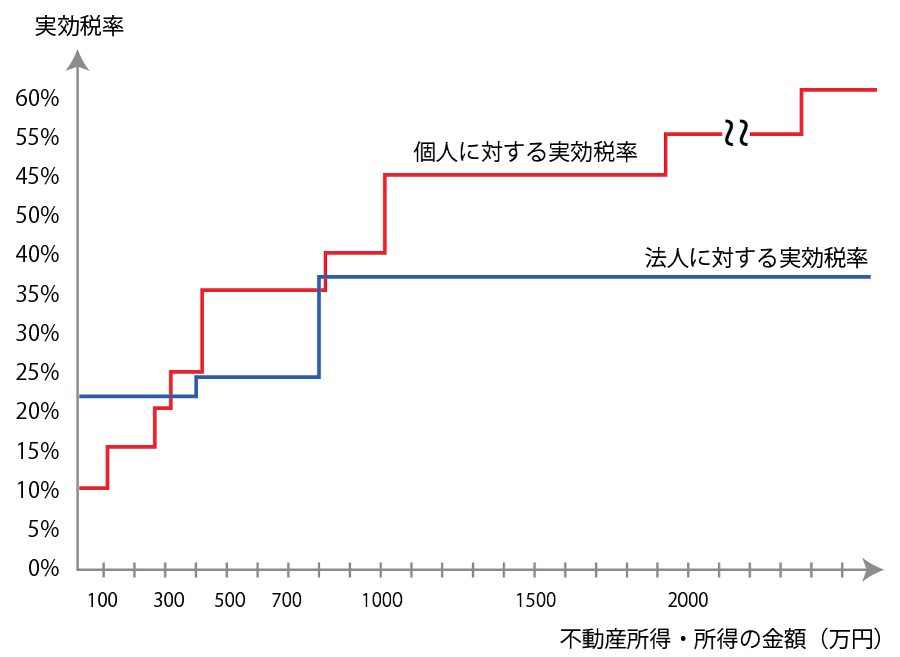

不動産所得が500万円超の方については、サブリース会社を利用することで、節税効果があります。

不動産所得が500万円を下回るような場合

不動産所得が500万円を下回る場合、法人に対する実効税率が個人に対する実効税率を上回ってくるうえ、法人住民税の均等割り(最低7万円)の負担が重くなってきます。

このような場合は、所得分散効果が期待できないだけでなく、法人運営により生じたランニング・コスト(税理士報酬や法人住民税の支払いなど)をペイできなくなる可能性が高く、かえって収支を悪化させます。

(2) 不動産管理業務を実際に行うことができる家族がいる方

サブリース会社は前述の通り、サブリース業務だけでなく、不動産管理業務も行います。したがって、サブリース会社の役員(又は使用人兼務役員)となる家族の方の実際の不動産管理業務の実行が必要となります。

(3) サブリース業務に対するノウハウがあるパートナーがいる方

サブリース会社で最も重要なことは、適切なサブリース報酬、すなわちマスターリース料の設定にあります。

適切なサブリース業務が提供できない場合、そのサブリース会社は実質的に不動産管理会社と同じであるため、最終的に、不動産管理手数料を超えるような収益をもたらすマスターリース料の設定は常に税務リスクを抱えることとなります。

6.まとめ

資産管理会社としてサブリース会社(一括転貸方式)を利用する場合は、サブリース業務に精通しているパートナーがいる方に限られます。

サブリース業務は単に転貸するだけの業務ではありません。地域の賃貸市場のマーケティングや対象不動産の状況を把握し、不動産会社に合理的かつ安定的に収益が移転され、かつ、不動産オーナーにとってもメリットのある仕組み作りにすることがかかせません。

サブリース会社の設立による節税対策にご興味のある方は、どうぞ弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。