個人地主が法人(不動産会社・同族会社)に対して相当地代により土地を貸付ける行為は、資産管理会社を利用した節税スキームでは比較的よく見られます。しかしながら、税務上は、フローに対する課税とストックに対する課税とでその取り扱いが異なるため、実務ではその点に注意が必要です。

ここでは、個人地主が資産管理会社である建物所有会社に対して、相当の地代により土地を貸付けた場合の権利関係とそれぞれの時期における課税関係について説明をします。

| 時期 | 個人地主 | 法人借地人 |

|---|---|---|

| 借地権設定時 | 処理なし | 処理なし |

| 借地期間中 | 不動産所得(地代) | 支払地代・更新料・承諾料(損金) |

| 譲渡時 | 土地の譲渡所得 | 処理なし |

| 返還時 | 処理なし | 処理なし |

| 相続時 | 自用地としての価額×80% | 0円※ |

- 個人地主の同族会社として非上場株式の評価における純資産価額の算定においては、自用地としての価額×20%として評価します。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.相当地代による場合の権利関係

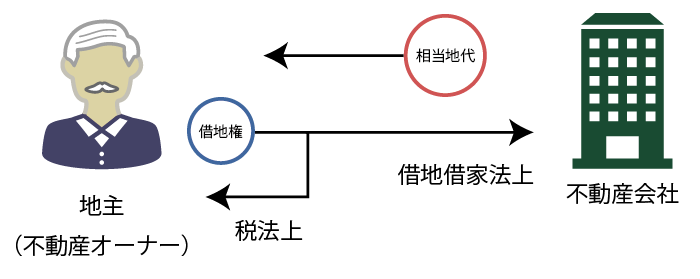

個人地主が不動産会社に対して相当の地代により土地を貸付けた場合の私法上と税務上の取り扱いは次の通りです。

- 私法上の取り扱い

建物所有を目的とした有償の土地の貸付けであるため、借地借家法に規定する「借地権」に該当するものとして取り扱います。 - 税務上の取り扱い

税務上も借地権の存在を認識しますが、フローの課税である「所得税・法人税」と、ストックの課税である「相続税・贈与税」とでは取り扱いが異なります。- 所得税・法人税

借地権の設定があったとしても、借地権の経済的な価値は地主から借地人に移転していないものとして取り扱います。 - 相続税・贈与税

借地借家法により保護される借地権が存在する以上、その財産的価値は自用地と同等ではないと考えられ、貸宅地として取り扱います。

- 所得税・法人税

(借地権部分の経済的価値が借地人に留保されることを具体的に判事した判例)

参考判例:平成2年2月27日判決・東京地裁・ 法人税更正処分等取消請求事件( 昭和61(行ウ)134)|裁判所HP

更地価格に対応する相当な地代を支払うこととしているときには、経済的観点からみれば、地主は右の相当な地代を収受することによって当該土地の資本的活用を十分図ることができるのであるから、当該当事者間では、借地権部分に相当する経済的価値の借地人への移転はなく、更地価格と同様の価値が依然地主の許に残されていると考えることができる。

上記の考え方をまとめると、次表の通りとなります。

| 権利金等 | 無償返還 | 地代の額 | 認定課税 | 貸借関係 | 地主の権利 | 借地人の権利 |

|---|---|---|---|---|---|---|

| なし | なし | 相当地代 | なし | 賃貸借 | 更地(所得税) 貸宅地(相続税) | 権利なし(法人税) 借地権(相続税) |

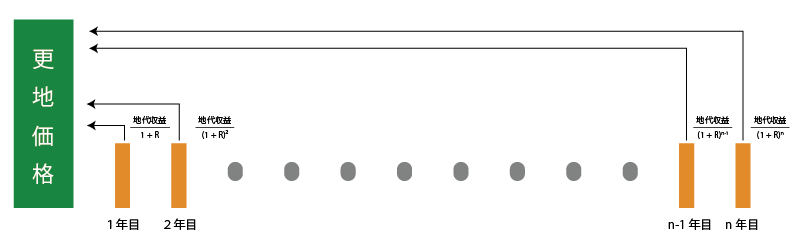

(1) 相当の地代とは?

相当の地代とは、税法上の概念的地代であり、権利金を受け取らなくても、地代のみでその土地に対する資本還元(投資の回収)を図ることができるほどの高額な地代のことをいいます。

なお、法人税法及び相続税法では、それぞれ次のように定義しています。

法人税法

法人税法における「相当の地代」とは、土地の更地価額※1※2に対しておおむね年6%程度の地代のことをいいます。

- 土地の更地価額は、その借地権の設定等の時における当該土地の更地としての通常の取引価額、つまり適正時価をいいます。

ただし、課税上弊害がない限り、次のいずれかの価額によることも認められています。- 近傍類地の公示価格又は標準価格から合理的に算定した価額

- 財産評価基本通達の例により計算した価額

- 権利金を収受しているとき又は特別の経済的な利益の額(権利金等の額)があるときは、土地の更地価額からこれらの権利金等の額を控除します。

相続税法

相続税法における「相当の地代」とは、自用地としての価額に対しておおむね年6%程度の地代のことをいいます。

(2) 相当の地代の改訂方法に関する届出

法人が相当地代による土地の貸付けを行った場合には「相当の地代の改訂方法に関する届出書」を納税地の所轄税務署長に対して提出をする必要があります。

一方、個人地主が法人に対して相当地代による貸付けを行った場合には、当該届出書の提出義務はありません。

(3) 自然発生借地権が生じた場合の取り扱い

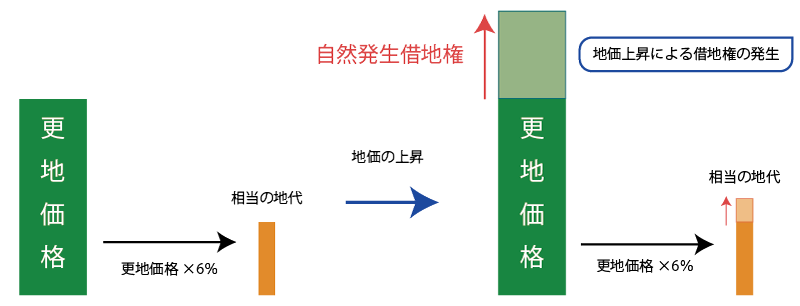

地価が上昇すると、更地価格×6%で計算される相当の地代の額も上昇します。

この場合に、支払地代の額が改訂されない場合には、借地人に「地代の借り得」が生じることとなり、結果として、借地権者に対して自然発生借地権が生じます。

この自然発生借地権については、法人税法上、ある種の「含み益」として捉えることとしているため、当該自然発生借地権が譲渡、あるいは、地主に返還されるまでの間は、その含み益(評価益)は顕在化していないものとして、法人借地人に対して借地権の受贈益といった形で課税がなされないというのが課税上の基本スタンスとなります。

ただし、実際支払地代の額が通常の地代をも下回る程度に低額となった場合には、もはや相当の地代とは言えない地代ですから、この場合には借地人に対して借地権の受贈益課税(益金)の問題が生じます。

2.借地権設定時の税務上の取り扱い

前述の通り、相当地代による土地の貸付けがあった場合には、借地借家法上の借地権の設定があったとしても、所得税及び法人税の所得計算においては、借地権の経済的な価値の移転がないものとして取り扱うため、課税関係は生じません。

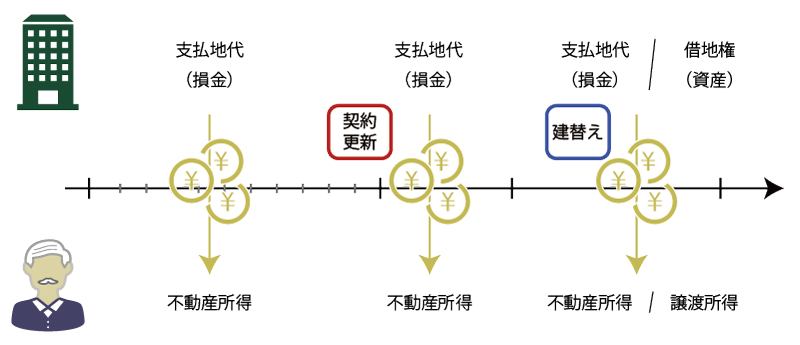

3.借地期間中の税務上の取り扱い

借地期間中は、地代、更新料、承諾料などの金銭の授受が行われますが、個人地主については「不動産所得」として所得税の計算を行い、法人借地人については「支払地代・更新料・承諾料」として、いずれも損金処理します。

| 内容 | 個人地主 | 法人借地人 |

|---|---|---|

| 地代の支払い | 不動産所得 | 支払地代(損金) |

| 更新料の支払い | 不動産所得 | 更新料(損金) |

| 承諾料の支払い | 不動産所得 | 承諾料(損金) |

ただし、次の場合には、相当地代による土地の賃貸借から、通常の賃貸借に切り替わったものとして以後の税務上の処理を行うことが検討されます。

- 借地上の建物の建替えを契機に多額の承諾料を支払い、支払地代の減額改訂があった場合

- 相当の理由がなく、支払地代の額が引き下げられた場合

4.第三者へ土地・建物を譲渡した場合

相当地代により土地の貸付けが行われている場合に、土地と建物を一括して第三者に譲渡した場合は、原則として、当該売却に係る土地部分の売却収入は全て土地所有者(個人地主)に帰属することとなります。

- 個人地主の課税関係

更地の売却として譲渡所得の計算をします。

譲渡所得=土地の売却収入ー土地の取得費 - 法人借地人の課税関係

①益金:建物の売却収入

②損金:建物の譲渡に係る譲渡経費

ただし、相当地代の額の改訂が行われず、借地権者に明らかな自然発生借地権が生じているような場合には、土地部分の売却収入をその自然発生借地権の発生の程度に応じて、個人地主と法人借地人に対して按分することが検討されます。

- 個人地主の課税関係

底地の売却として譲渡所得の計算をします。

譲渡所得 = 土地の売却収入 ×(1-自然発生借地権の割合)ー(土地の取得費+譲渡経費) - 法人借地人の課税関係

自然発生借地権を譲渡したものとして所得の金額を計算します。

①益金:建物の売却収入+土地の売却収入 × 自然発生借地権の割合

②損金:土地と建物売却に係る譲渡経費のうち、法人借地人に帰属する部分

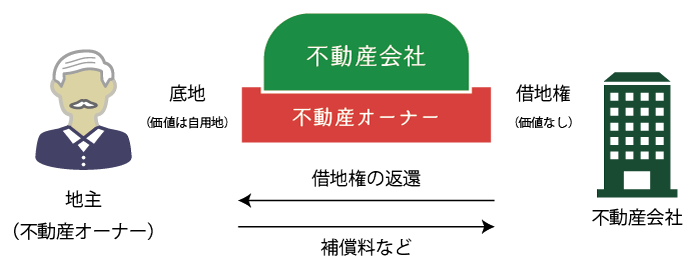

5.個人地主に対して借地権を返還した場合

借地契約が終了した場合には、個人地主にとっては底地が自用地へと復帰することとなり、法人借地人にとっては借地権を失うこととなります。したがって、通常は、借地権の返還に伴い立退料の支払いが必要となります。

しかしながら、相当地代による土地の貸付けが行われている場合には、借地権の経済的価値がもともと借地人に移転していないと考えるため、借地契約が終了したとしても借地権の経済的価値の復帰も生じません。したがって、個人地主及び法人借地人ともに課税関係は生じません。

ただし、借地権者に明らかな自然発生借地権が生じているような場合には、借地権の返還に当たり、立退料の支払いが必要となると考えるのが合理的です。

- 個人地主の課税関係

立退料の土地取得費への加算 - 法人借地人の課税関係

自然発生借地権を譲渡したものとして所得の金額を計算します。

①益金:立退料

②損金:必要経費

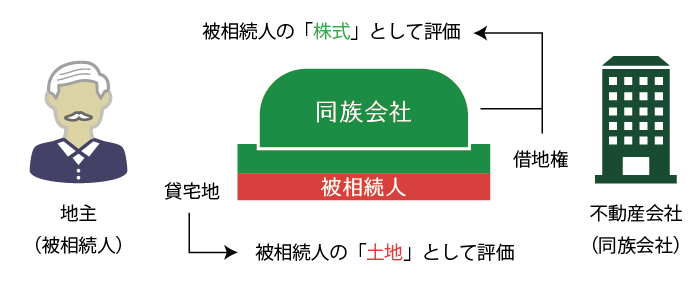

6.相続時における相続税の財産評価

相当地代による貸付けが行われている場合において、個人地主に相続が発生した場合における、その個人地主を被相続人とする相続税の財産評価は次の通り行います。

(1) 被相続人の土地評価

被相続人である個人地主の土地の評価は次の通り行います。

- 利用区分

貸宅地 - 評価額

自用地としての価額×80%

なお、当該土地については「特定事業用宅地等」又は「貸付事業用宅地等」として、小規模宅地等の課税価格計算の特例の適用が検討されます。

(2) 同族会社の借地権評価

被相続人である個人地主の同族会社が当該土地の借地権者である場合には、その借地権価額は次の通り評価します。

- 利用区分

借地権 - 評価額

借地権価額 = 自用地としての価額 × 20%

なお、相続税の財産評価における借地権や貸宅地の評価は、弊所が運営している下記のサイトで詳細に説明をしています。

7.まとめ

不動産オーナーが同族会社に対して相当地代による貸付けを行う形態は、資産管理会社を利用した実際の節税対策でも多く見られる形態の1つです。

しかしながら、相当地代による貸付けが行われている場合の譲渡所得の計算はやや特殊であり、特に、地価の上昇により自然発生借地権が生じているような場合には、その適正な帰属利益をどのように算定するかは税理士の力量に依存します。

資産管理会社を利用した節税対策に興味がありましたら、是非弊所へご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。