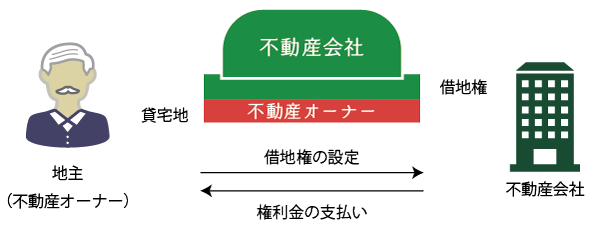

ここでは、個人地主が法人(不動産会社・同族会社)に対して借地権を設定し、その設定の対価として権利金を受け取る場合の個人地主と法人借地人の権利関係及び税務上の取り扱いについて説明をします。

| 時期 | 個人地主 | 法人借地人 |

|---|---|---|

| 借地権設定時 | 譲渡所得/不動産所得 | 借地権の取得 |

| 借地期間中 | 不動産所得(地代) | 支払地代(損金)/借地権価格への算入 |

| 譲渡時 | 貸宅地の譲渡 | 借地権の譲渡 |

| 返還時 | 更地復帰 | 借地権の譲渡 |

| 相続時 | 自用地価格×(1-借地権割合) | 自用地価格×借地権割合 |

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.権利金の支払いがある場合の地主と借地人の権利関係

個人地主が不動産会社に対して土地を貸付け、その設定の対価として権利金を受け取った場合には、税務上も私法上も借地権の設定があったものとして取り扱います。

なお、権利金の支払いがある場合は、地代の支払いが仮になくとも、地代の免除として取り扱うため、借地権の存在に影響を与えません。

| 権利金等 | 無償返還 | 地代の額 | 認定課税 | 貸借関係 | 地主の権利 | 借地人の権利 |

|---|---|---|---|---|---|---|

| あり | – | 不問 | – | 賃貸借 | 底地(所得税) 貸宅地(相続税) | 借地権 |

2.借地権設定時の税務上の取り扱い

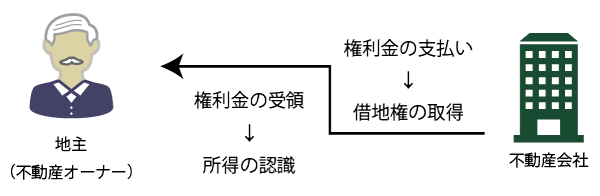

(1) 個人地主の取り扱い

個人地主が自己所有地に対して借地権を設定し、その設定の対価として権利金を受領した場合には、その権利金の額は「所得」であるものとして所得税の課税対象となります。

ただし、その権利金の額が土地の時価の1/2を超えるか否かに応じて、所得区分が異なることとなります。

① 権利金の額が土地の時価の1/2を超える場合

権利金の額がその土地の時価の1/2を超える場合は、その借地権の設定により受け取る権利金の額は「譲渡所得」であるものとして、分離課税の対象となります。

ただし、権利金の額が土地の時価の1/2を超える場合であっても、その権利金の額が年額地代の20倍以下である場合には、譲渡所得ではないものと推定されます。つまり、その場合は「不動産所得」として処理をします。

② 権利金の額が土地の時価の1/2以下である場合

権利金の額がその土地の時価の1/2以下である場合は、その借地権の設定により受け取る権利金の額は「不動産所得」として総合課税の対象となります。

この場合には、平均課税の適用を検討することとなります。

(2) 法人借地人の取り扱い

法人借地人が借地権の設定の対価として権利金を支払った場合は、当該支払った金額を「借地権」として資産計上します。

| 借地権 | 〇〇〇〇 | 現金預金/未払金 | 〇〇〇〇 |

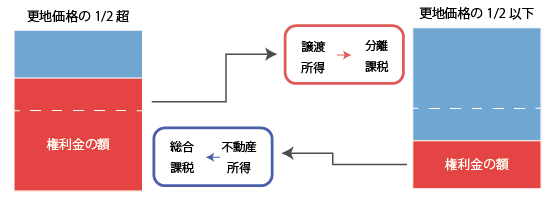

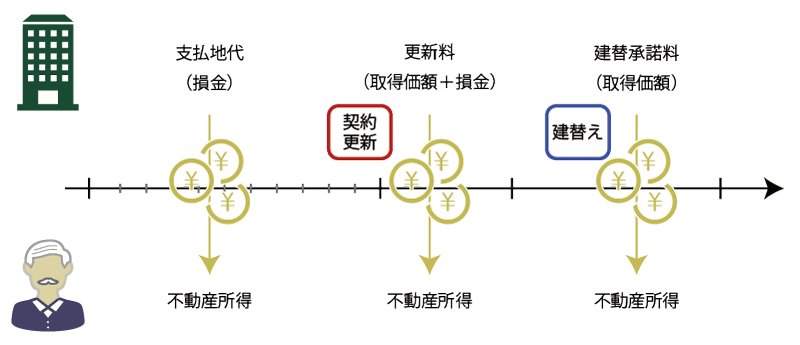

3.借地期間中の税務上の取り扱い

借地期間中は、地代、更新料、承諾料などの金銭の授受が行われますが、法人と個人では、その際の税務上の取り扱いが異なります。

| 内容 | 個人地主 | 法人借地人 |

|---|---|---|

| 地代の支払い | 不動産所得 | 支払地代(損金) |

| 更新料の支払い | 不動産所得 | 借地権簿価の一部損金算入/借地権簿価へ加算 |

| 承諾料の支払い | 不動産所得 | 借地権簿価へ加算 |

(1) 個人地主の取り扱い

個人地主が地代、更新料及び承諾料を収受した場合は、いずれも「不動産所得」として取り扱います。

(2) 法人借地人の取り扱い

法人が地代、更新料及び承諾料を支払った場合には、次の区分に応じて税務上の処理が異なります。

- 地代の支払い:損金

支払地代として損金計上します。 - 更新料の支払い:損金・取得価額

損金処理と取得価額への算入処理の2つの処理を行います。- 既存の借地権簿価の一部損金算入

- 支払った更新料の借地権簿価への加算

- 承諾料の支払い:取得価額

支払った承諾料を借地権簿価へ加算します。

4.第三者へ土地・建物を譲渡した場合の税務上の取り扱い

借地期間中に、第三者に対して土地及び建物を一括して譲渡した場合には、個人地主については土地(底地)の譲渡所得を認識し、法人借地人については建物と借地権の譲渡収入を収益の額に計上(益金算入)します。

(1) 個人地主の取り扱い

個人地主の土地(底地)の譲渡所得は次の算式に従い計算をします。

収入金額

底地の譲渡所得に係る収入金額は、土地の売却価格に対して底地割合を乗じて計算をします。

なお、底地割合は財産評価基本通達による底地割合(1-借地権割合)を用いるのが一般的ですが、権利金の額や地代水準によっては不動産鑑定評価による底地割合を採用した方が合理的な場合もあります。

底地の取得費

底地の取得費は、借地権設定時に土地の譲渡所得を認識したか否かにより次の通り異なります。

- 譲渡所得を認識した場合

土地の取得価額-借地権設定時に取得費として必要経費に計上した金額 - 譲渡所得を認識していない場合

土地の取得価額

(2) 法人借地人の取り扱い

法人借地人の借地権の収益の額及び費用の額は、それぞれ次の通り計算をします。

| 現金預金 | 〇〇〇〇 | 建物売上(益金) | 〇〇 |

| 借地権売上(益金) | 〇〇 | ||

| 建物償却(損金) | ▢▢▢▢ | 建物(税務上簿価) | ▢▢▢▢ |

| 借地権償却(損金) | △△△△ | 借地権(税務上簿価) | △△△△ |

収益の額(益金算入額)

借地権の譲渡所得に係る収入金額は、土地の売却価格に対して借地権割合を乗じて計算をします。

なお、借地権割合は財産評価基本通達による借地権割合を用いるのが一般的ですが、権利金の額や地代水準によっては不動産鑑定評価による借地権割合を採用した方が合理的な場合もあります。

費用の額(損金計上額)

借地権の帳簿価額

5.法人借地人が個人地主へ借地権を返還した場合の税務上の取り扱い

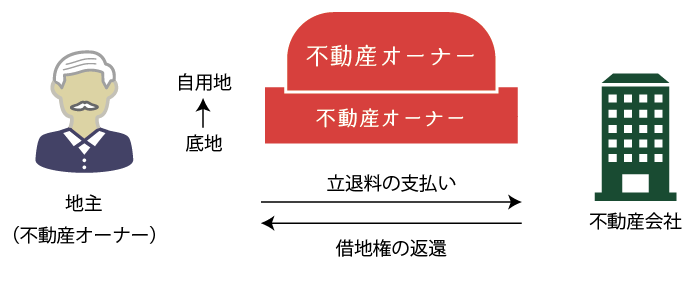

借地契約が終了した場合には、個人地主にとっては底地が自用地へと復帰することとなり、法人借地人にとっては借地権を失うこととなります。これを経済的側面から見れば、借地権という財産権が借地契約の終了に伴い借地人から地主へ移転しているものと捉えることができます。

税務上はこの経済的価値の移転に着目し、地主が借地権者から借地権の返還を受ける場合には、原則として、土地所有者は借地権者に対してその補償の対価として「立退料」を支払う必要があるものと考えます。

(1) 個人地主の取り扱い

個人地主は、支払った立退料を土地の取得費に加算します。したがって、立退料を支払った年分の所得税には何ら影響がありません。

(2) 法人借地人の取り扱い

法人借地人は、受け取った立退料を益金算入すると共に、借地権価額を損金処理します。

| 現金預金 | 〇〇〇〇 | 立退料(益金) | 〇〇〇〇 |

| 借地権償却(損金) | △△△△ | 借地権(税務上簿価) | △△△△ |

なお、立退料を受け取らない場合には、適正な立退料を受け取ったものとして益金処理するとともに、その受け取ったものと擬制した現金預金を地主に対して寄付又は給与(役員賞与・従業員給与)として支給したものとして処理をします。

| 現金預金 | 〇〇〇〇 | 立退料(益金) | 〇〇〇〇 |

| 寄付金・役員報酬 ・従業員給与 | 〇〇〇〇 | 現金預金 | 〇〇〇〇 |

| 借地権償却(損金) | △△△△ | 借地権(税務上簿価) | △△△△ |

(3) 適正な立退料

適正な立退料の額は「通常取引される借地権の価額」によって求めますが、通常取引される借地権の価額は実務上、次のいずれかの方法により評価した金額となります。

- 公示価格等を基に評価をした金額

- 不動産鑑定評価額

6.相続時における相続税の財産評価

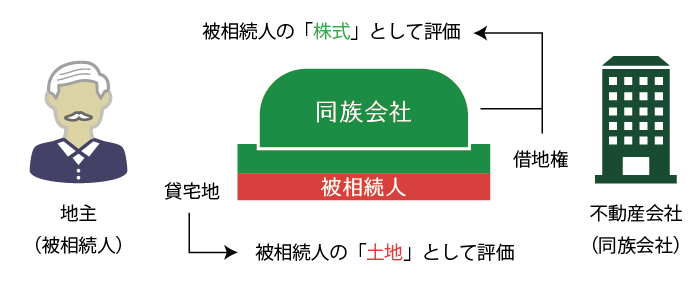

個人地主の相続が発生した場合における、その個人地主を被相続人とする相続税の財産評価は次の通り行います。

(1) 被相続人の土地評価

被相続人である個人地主の土地の評価は次の通り行います。

- 利用区分

貸宅地 - 評価額

自用地としての価額-借地権価額※

- 借地権価額 = 自用地としての価額 × 借地権割合

なお、当該土地については「特定事業用宅地等」又は「貸付事業用宅地等」として、小規模宅地等の課税価格計算の特例の適用が検討されます。

(2) 同族会社の借地権評価

被相続人である個人地主の同族会社が当該土地の借地権者である場合には、その借地権価額は次の通り評価します。

- 利用区分

借地権 - 評価額

借地権価額 = 自用地としての価額 × 借地権割合

なお、相続税の財産評価における借地権や貸宅地の評価は、弊所が運営している土地評価サイトに図解を用いて詳細に説明をしていますので参考にしてください。

7.まとめ

不動産オーナーが権利金を受領し、不動産会社(資産管理会社)に借地権を設定するというケースは、実務上はとても稀なケースです。

なぜなら、そもそも不動産会社に権利金を支払う原資が無かったり、また、不動産会社の現金を不動産オーナーに移す行為が不動産会社を利用した節税対策とは逆行する行為に見えるためです。なによりも、身内(同族会社)との取引のために、わざわざ譲渡所得税を支払うことを嫌がるためです。

しかしながら、長い目で見ると、借地権の設定に当たり権利金の支払いがある場合の方が最終的な節税効果が高いこともあります。

借地権税務は、設定時期や設定時の行為、借地期間中の地位の移転、譲渡時の行為などが各時期における税務上の取り扱いを異にする特殊な税務であり、税理士の中でも真に理解をしている人は稀有な存在です。

建物所有会社を利用した節税対策には借地権税務への深い理解が必須です。建物所有会社を利用した節税に興味がありましたら、どうぞ弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。