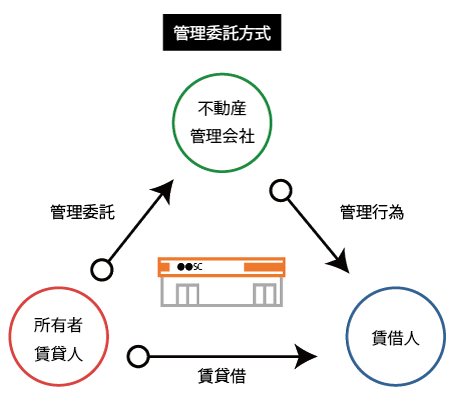

管理委託方式とは、不動産(土地及び建物)の所有権を不動産オーナーに保持したまま、不動産の管理業務のみを資産管理会社へ委託する方式をいいます。

この記事では、管理委託方式の仕組みやその内容、報酬の決定方法、資産管理会社を管理委託方式により活用した場合のメリットやデメリット、節税効果などをします。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

1.不動産管理会社の仕組み

(1) 不動産管理会社とは?

不動産管理会社(管理委託方式)とは、不動産管理委託契約に基づき、不動産の維持、管理及び運営を行うことを目的とした会社のことをいいます。

(2) 不動産管理会社のお金の流れ

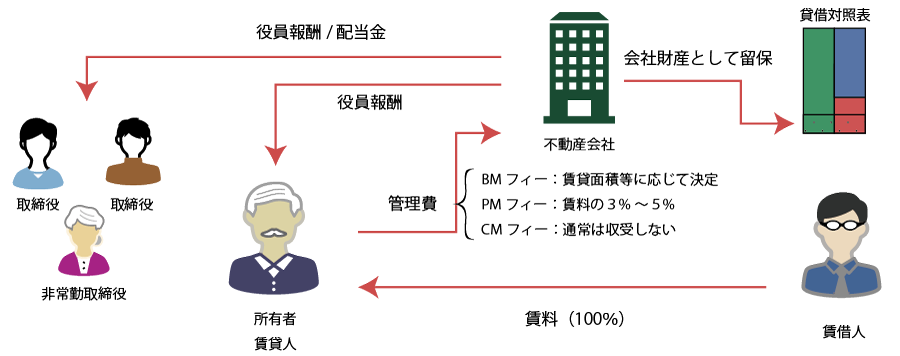

不動産管理会社は、不動産管理業務の対価として不動産オーナーから不動産管理手数料(管理費)を受け取ります。

また、不動産管理会社は、この管理手数料を原資に、使用人給与や役員報酬、配当金の支払いを行い、余剰資金があれば会社に留保します。

2.不動産管理業務の内容

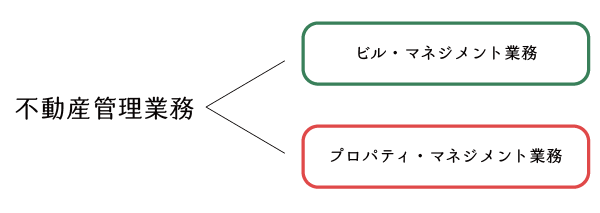

不動産管理業務は、主にビル・マネジメント業務とプロパティ・マネジメント業務から構成されます。

(1) ビル・マネジメント業務

ビル・マネジメント業務とは、賃貸物件の「維持」及び「管理」に焦点を当てた管理業務です。主に賃貸物件のハード面に関する業務であり、日々の清掃のほか設備の点検や管理など、その範囲は広範にわたります。

| 業務種別 | 業務内容 | 費用 |

|---|---|---|

| 清掃業務 | 共用部分の清掃 | 普通 |

| 受付業務 | 管理人業務 | 高い |

| 点検業務 | 設備等の点検 | 普通 |

| 管理業務 | 設備等の管理、外部団体との折衝など | 高い |

| 保守業務 | 設備等の破損部分の交換、修理など | 普通 |

| 美観・植栽管理業務 | 外構部や植栽等の外観管理 | 普通 |

| 防災・防犯業務 | 巡回、警備会社・警察・消防署等との折衝 | 普通 |

(2) プロパティ・マネジメント業務

プロパティ・マネジメント業務とは、主に賃借人との関係で生ずる管理業務であり、リーシング業務やテナント管理業務、アカウンティング業務があります。

| 業務種別 | 業務内容 | 固定 | 変動 |

|---|---|---|---|

| リーシング業務 | 賃借人の募集、募集事項の提案、契約手続きなど | △ | 〇 |

| テナント管理業務 | 賃料請求、督促、クレーム対応など | 〇 | |

| アカウンティング業務 | 収支報告、入金・送金手続き | 〇 |

3.不動産管理手数料(管理費)の額

不動産管理会社の設立でポイントとなるのは「不動産管理手数料の額」です。管理手数料が高ければ高いほど、不動産オーナーに集中していた所得を家族や会社に分散させることができ、節税効果を高めることができます。

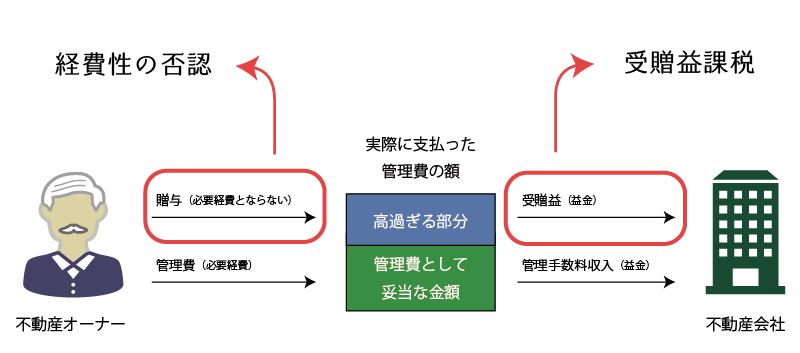

しかしながら、社会通念に照らし不相当に高額な管理手数料の支払いについては、必要経費の否認と不動産会社に対する受贈益課税のリスクが常にあります。

したがって、不動産管理会社を利用した節税対策では、利益相反の関係にある第三者間において成立し得る範疇において、合理的、かつ、できるだけ高い管理費を設定することが肝要となります。

(1) 不動産管理手数料(管理費)

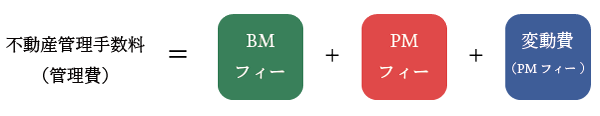

不動産管理手数料(管理費)は、不動産の維持、管理及び運営に必要となる費用であり、主に①BMフィーと②PMフィーから構成されます。

(1) BMフィー(建物維持管理費)

BMフィーは、賃貸物件の立地やグレード、規模(延べ面積・賃貸面積)、管理人の有無・駐在時間・資格、駐車場の有無・種類(機械式・自走式・立駐など)、ELVの有無・個数、管理業務の内容・範囲・発生頻度、外構部の範囲、植栽管理の有無・程度、業者利益などを考慮して、下記の算式の様に積算的に計算されます。

例えば、共同住宅(アパートやマンション)のBMフィーであれば次のようなレンジになります。

| 共同住宅の種類 | 賃貸面積当たりのBMフィーの月坪単価 |

|---|---|

| アパート | 50円/月・坪~200円/月・坪 |

| 賃貸マンション | 150円/月・坪~1,000円/月・坪 |

| 分譲マンション | 300円/月・坪~2,000円/月・坪 |

(2) PMフィー(賃貸経営管理費)

PMフィーは、リーシング業務などの変動費用を除き、賃料収入の3%~5%が相場となります。なお、賃料総額が大きくなると、この割合は小さくなる傾向にあります。

(3) 不動産管理手数料の相場(PMフィー+BMフィー)

一般的に、不動産管理手数料は賃料収入の4%~8%程度が標準的であると言われています。また、賃料収入の8%を超えると税務当局より経費性を否認されるリスクが高くなるとも言われています。

しかしながら、必ずしもそうではありません。BMフィーについては管理業務の内容に応じて大きく変動するという特徴があるため、BMフィーを実態に即して合理的に計算した結果、賃貸収入の10%程度になることも十分にあり得ます。逆に、管理業務の内容を精査すると5%でも高すぎるといった場合もあります。

したがって、どれだけ適切にBMフィーを算出することができるかが鍵となります。

4.不動産管理会社であることのメリット・デメリット

資産管理会社として「不動産管理会社(管理委託方式)」を選択することのメリット・デメリットを列挙すれば次の通りです。

(1) 不動産管理会社のメリット

- 所得分散効果がある程度期待できること

- 設立コストが低いこと

- 設立が容易であること

- 設立までの期間が短いこと

(2) 不動産管理会社のデメリット

- 所得分散効果が低いこと

- 相続税の節税効果が低いこと

- ランニングコストがかかること

- 適切な管理費(不動産管理手数料)の設定にはノウハウが必要となること

5.不動産管理会社が向いている方

資産管理会社として「不動産管理会社(管理委託方式)」が向いている方は、次の(1)と(2)のいずれにも該当する方です。

- 不動産所得が500万円~1,500万円の方

- 不動産管理業務を実際に行うことができる家族がいる方

(1) 不動産所得が500万円~1,500万円の方

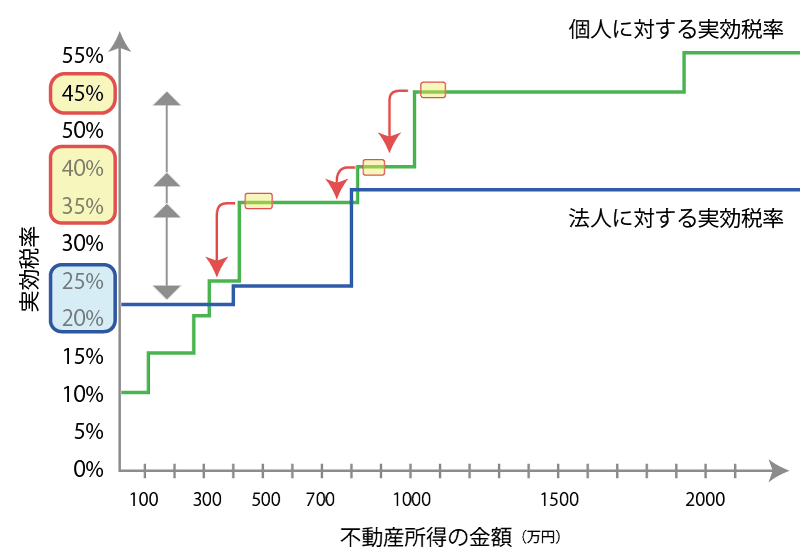

不動産所得が500万円~1,500万円の方については、不動産管理手数料を不動産管理会社に支払うことで、個人と法人との実効税率の差を利用した節税効果が期待されます。

特に、階段を上った辺りの実効税率となる不動産所得を有する不動産オーナーの場合は、管理手数料を支払うことで不動産オーナーに対する実効税率も下がるため、大きな節税効果が期待されます。

不動産所得が500万円を下回るような場合

不動産所得が500万円を下回る場合、法人に対する実効税率が個人に対する実効税率を上回ってくるうえ、法人住民税の均等割り(最低7万円)の負担が重くなってきます。

このような場合は、所得分散効果が期待できないだけでなく、法人運営により生じたランニング・コスト(税理士報酬や法人住民税の支払いなど)をペイできなくなる可能性が高く、かえって収支を悪化させます。

不動産所得が1500万円を超えるような場合

不動産所得が1,500万円を超えるような場合、不動産管理会社による所得分散効果だけでは対策として不十分である場合が多くなってくるため、このような場合には不動産所有会社による対策の方が有効となってきます。

- 不動産所有会社(土地:会社、建物:オーナー)による節税対策

- 不動産所有会社(土地:オーナー、建物:会社)による節税対策

- 不動産所有会社(土地:会社、建物:会社)による節税対策

(2) 不動産管理業務を実際に行うことができる家族がいる方

不動産管理会社を利用した節税では、基本的に、不動産管理会社の役員(又は使用人兼務役員)となる家族の方の実際の不動産管理業務の実行が重要です。

不動産オーナーが継続して管理運営を行い、役員報酬を家族に分配させるだけでは、多くの場合ランニング・コストを上回る節税効果は期待できません。また、他の不動産管理会社に管理業務を再委託するのでは、現預金が外部に流出することとなり、何のために不動産会社を設立するか分からなくなります。

したがって、不動産管理会社を設立する場合は、役員となる家族が実際に管理・運営をすることが必須条件となってきます。

6.まとめ

資産管理会社として不動産管理会社(管理委託方式)が有効となるのは、基本的に不動産所得の水準が500万円~1,500万円程度であり、かつ、実際に管理業務を行うことができる家族がいる場合に限られます。

また、実際のシミュレーションでは、不動産オーナーの資産総額や所得水準のほか、一族全体の所得水準や社会保険料の加入状況などを総合的に勘案する必要もあります。さらに、不動産管理手数料の設定においては、不動産管理業務の内容に精通した独特のノウハウも必要となってきます。

不動産管理会社の設立による節税対策にご興味のある方は、どうぞ弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。