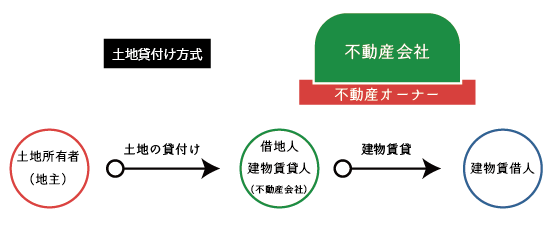

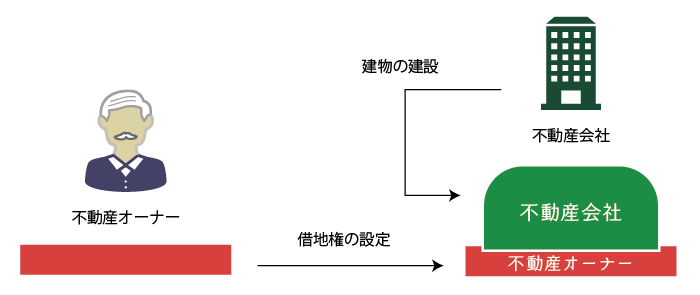

土地貸付け方式とは、不動産オーナーが所有する土地を資産管理会社に賃貸する方式をいいます。実行スキームとしては大きく、①土地を貸し付けてから資産管理会社が建物を建設する方法と②既にある建物を譲渡する方法の2つの方法の2つがあります。

この記事では、土地貸付け方式の仕組みや内容、地代の決定方法、地代の相場、土地貸付け方式によるメリット・デメリット、節税効果などを説明します。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

1.建物所有会社の仕組み

(1) 建物所有会社とは?

建物所有会社(土地貸付け方式)とは、土地を不動産オーナーが所有し、建物を不動産会社が所有し、当該建物を第三者に賃貸する形態の不動産会社(資産管理会社)のことをいいます。

建物所有会社は、①節税対策に優れ、②運営が容易であり、③不動産所有会社と比べて移転コストが低いため、実際の不動産法人化実務においても、多くの不動産オーナーの方が実践されている方法となります。

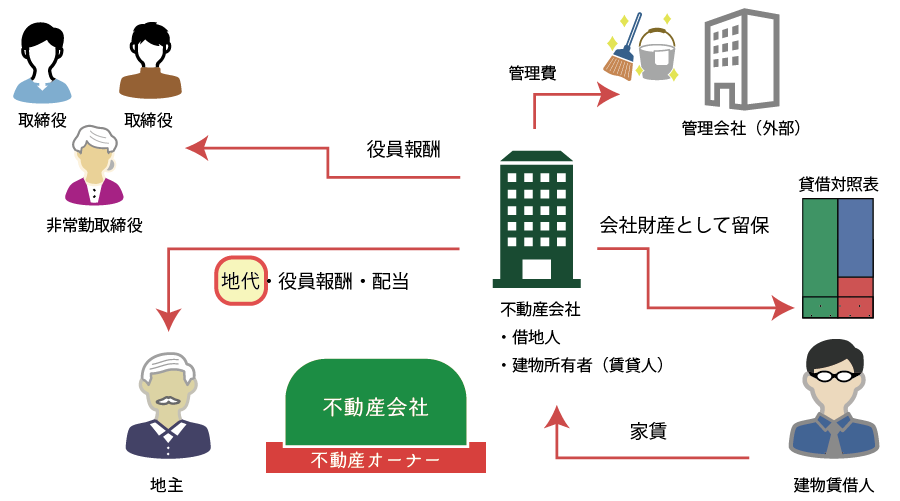

(2) 建物所有会社のお金の流れ

建物所有会社は、テナント(入居者)より家賃を受け取り、これを源泉に地代、使用人給与、役員報酬、配当金の支払いを行い、余剰資金があれば会社に留保します。

2.実行方法(実行スキーム)

建物所有会社(土地:不動産オーナー、建物:会社)の組成方法(実行スキーム)は大きく次の3つの方法があります。

- 不動産オーナーが建物を会社に現物出資する方法

- 不動産オーナーが建物を会社に売却する方法

- 不動産オーナーが所有する土地の上に会社が建物を建てる方法

| 項目 | 建物の現物出資 | 会社への建物売却 | 会社が建物建設 |

|---|---|---|---|

| 会社に現金預金の必要性 | × | × | 〇 |

| 資本金等の増加リスク | 〇 | × | △ |

| 短期的な相続税評価額 | ↓下がる | ↑上がる | ↓下がる |

| 長期的な相続税評価額 | 上下どちらもある | ↓大きく下がる | 短期と変わらない |

| 実行の難易度 | 普通 | 低い | 高い |

| 実行費用 | 高い | やや高い | 低い |

| 消費税の納税 | 可能性あり | 可能性あり | むしろ還付 |

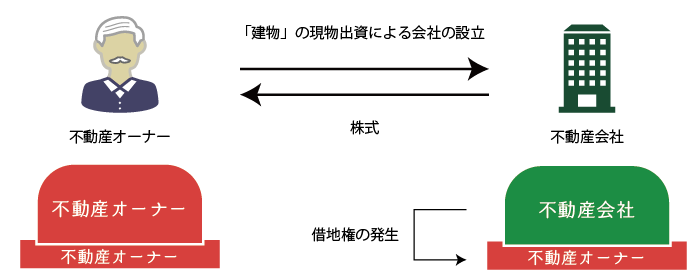

(1) 不動産オーナーが建物を会社に現物出資する方法

一つ目の方法は、不動産オーナーが所有する土地・建物のうち、建物のみ「現物出資」という形で会社に移す方法です。

メリット

- 不動産会社が金融機関から借入れをすることができない場合であってもスキームの実行ができる点

- 不動産→株式と資産の種類が変更されることで、不動産オーナーの相続税評価額が下がる点

デメリット

- 現物出資した建物の時価相当額が資本金等の額として計上されるため、法人住民税の均等割の額が高額となったり、場合によっては中小企業者等の税制優遇措置を受けれない可能性も出てくる点

- 不動産オーナーが株式を保有することとなるため、会社に利益が蓄積されると、相続税評価額が上昇してしまう点

- 実行に当たっては、不動産鑑定評価や税理士等による証明が必要となるため実行費用が高くなる点

- 不動産オーナーが消費税の課税事業者である場合は多額の消費税の納税が必要となる点

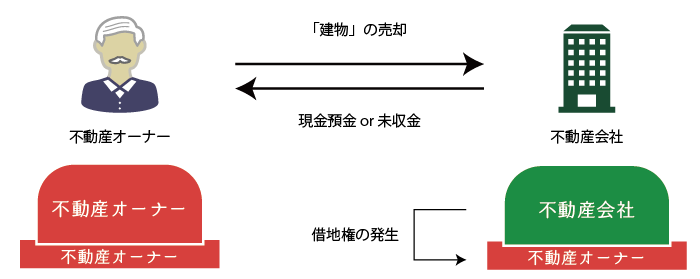

(2) 不動産オーナーが建物を会社に売却する方法

二つ目の方法は、不動産オーナーが所有する土地・建物のうち、建物のみ「売却」という形で会社に移す方法です。

メリット

- 不動産会社の資本金等の額を増加させずに不動産を会社に移転させることができる点

- 会社に現金が無くても、未払金処理をすることで、スキームを実行することができる点

- 不動産オーナーが株式を保有しないため、長期的には大きな節税効果が期待できる点

デメリット

- 不動産オーナーの資産が「不動産→現金預金/未収金」という様に、資産の種類が変更されることで、相続税評価額が高くなってしまうという点

- 実行に当たっては、不動産鑑定評価が必要となるため、実行費用がそれなりにかかってくる点

- 不動産オーナーが消費税の課税事業者である場合は多額の消費税の納税が必要となる点

(3) 不動産オーナーが所有する土地の上に会社が建物を建てる方法

三つ目の方法は、不動産オーナーが所有する土地の上に、会社が建物を建設する方法です。

メリット

- 不動産オーナーの資産構成に変更がない点

- 土地の利用区分が「自用地→貸宅地」となるため、相続税評価額が下がる点

- 会社が消費税の課税事業者選択届出書を提出することで、消費税の還付を受けられる点

デメリット

- スキーム実行には金融機関からの借入れが前提となるため、場合によっては実行することができない点

- 所得分散効果が全く無い点

- 借入れに当たり多額の自己資本を出資すると、法人住民税の均等割の額が高額となったり、場合によっては中小企業者等の税制優遇措置を受けれない可能性も出てくる点

3.借地の種類

資産管理会社が建物所有会社(土地貸付け方式)となる場合、いずれのスキームを実行するとしても、不動産オーナーが地主、会社が借地人となることに変わりはありません。

しかしながら、個人と法人との間の借地権の取り扱いにはいくつかの方法があり、その採用する方法によって課税の種類も異なってきます。

個人地主が資産管理会社に対して土地を貸し付け、建物を第三者に賃貸するタイプの建物所有会社の組成スキームは、実務においても多くの不動産オーナーに取り入れられている節税対策手法の一つです。

ここでは、代表的な次の6つの借地形態に関する課税関係について説明をします。

| 権利金等 | 無償返還 | 地代の額 | 認定課税 | 貸借関係 | 地主の権利 | 借地人の権利 |

|---|---|---|---|---|---|---|

| あり | – | 不問 | – | 賃貸借 | 貸宅地 | 借地権 |

| – | – | 固都税以下 | あり | 賃貸借 | 貸宅地 | 借地権 |

| – | – | 固都税超~相当地代未満 | あり | 賃貸借 | 貸宅地 | 借地権 |

| – | – | 相当地代 | – | 賃貸借 | 貸宅地 | 借地権 |

| – | あり | 固都税以下 | – | 使用貸借 | 自用地 | – |

| – | あり | 通常の地代~相当地代 | – | 賃貸借 | 貸宅地 | 借地権 |

4.サブリース会社であることのメリット・デメリット

資産管理会社として「サブリース会社(一括転貸方式)」を選択することのメリット・デメリットを列挙すれば次の通りです。

(1) サブリース会社のメリット

- 所得分散効果及び相続税の節税効果がそれなりに高いこと

- 設立コストが低いこと

- 設立が容易であること

- 設立までの期間が短いこと

(2) サブリース会社のデメリット

- サブリース業務に対する適切な報酬設定には高度なノウハウが必要になること

- ランニングコストがかかること

- 賃貸から転貸の切り替えにコストがかかること

- 保証の内容によっては不動産会社に欠損が出る可能性があり、その場合には節税ではなく増税となること

5.サブリース会社が向いている方

資産管理会社として「サブリース会社(一括転貸方式)」が向いている方は、次の(1)~(3)の全てに該当する方です。特にサブリース会社の場合は(3)の条件が重要です。

- 不動産所得が500万円超の方

- 不動産管理業務を実際に行うことができる家族がいる方

- サブリース業務に対するノウハウがあるパートナーがいる方

(1) 不動産所得が500万円超の方

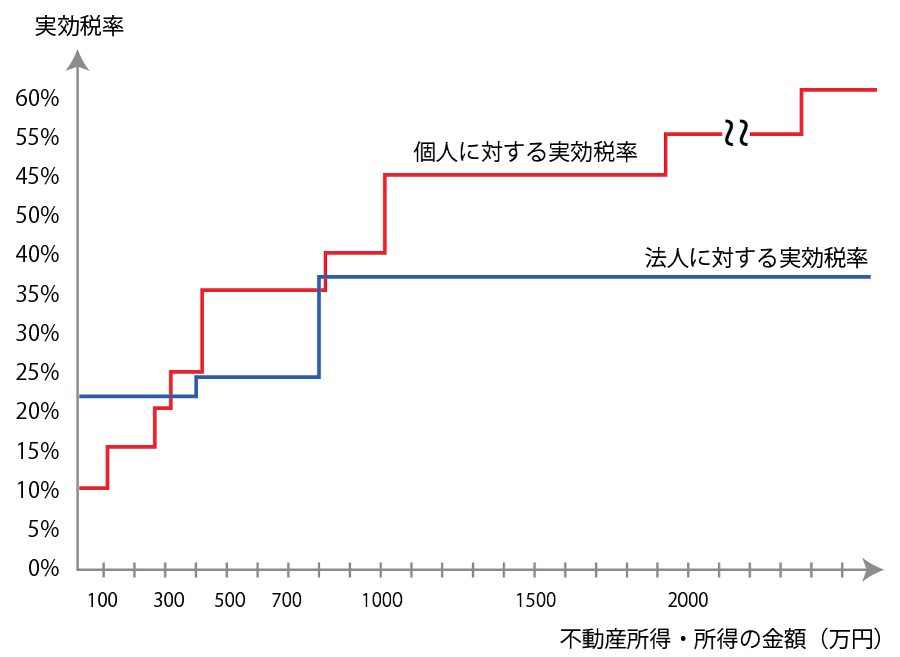

不動産所得が500万円超の方については、サブリース会社を利用することで、節税効果があります。

不動産所得が500万円を下回るような場合

不動産所得が500万円を下回る場合、法人に対する実効税率が個人に対する実効税率を上回ってくるうえ、法人住民税の均等割り(最低7万円)の負担が重くなってきます。

このような場合は、所得分散効果が期待できないだけでなく、法人運営により生じたランニング・コスト(税理士報酬や法人住民税の支払いなど)をペイできなくなる可能性が高く、かえって収支を悪化させます。

(2) 不動産管理業務を実際に行うことができる家族がいる方

サブリース会社は前述の通り、サブリース業務だけでなく、不動産管理業務も行います。したがって、サブリース会社の役員(又は使用人兼務役員)となる家族の方の実際の不動産管理業務の実行が必要となります。

(3) サブリース業務に対するノウハウがあるパートナーがいる方

サブリース会社で最も重要なことは、適切なサブリース報酬、すなわちマスターリース料の設定にあります。

適切なサブリース業務が提供できない場合、そのサブリース会社は実質的に不動産管理会社と同じであるため、最終的に、不動産管理手数料を超えるような収益をもたらすマスターリース料の設定は常に税務リスクを抱えることとなります。

6.まとめ

資産管理会社としてサブリース会社(一括転貸方式)を利用する場合は、サブリース業務に精通しているパートナーがいる方に限られます。

サブリース業務は単に転貸するだけの業務ではありません。地域の賃貸市場のマーケティングや対象不動産の状況を把握し、不動産会社に合理的かつ安定的に収益が移転され、かつ、不動産オーナーにとってもメリットのある仕組み作りにすることがかかせません。

サブリース会社の設立による節税対策にご興味のある方は、どうぞ弊所にご相談ください。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。