確定申告に当たり「不動産所得」を計算する場合や不動産の「譲渡所得」を計算する場合に、取得費を計算する必要があります。

どのようなものが取得費となり、どのようなものが取得費とならないかをこの記事では説明しています。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.不動産の取得費

不動産の譲渡所得を計算する上での「取得費」とは、①その資産の取得に要した金額、②設備費及び③改良費を合計した金額をいいます。

概算取得費(5%ルール)により取得費を計算するのが原則です。ただし、査定取得費により取得費を計算することができる場合があります。

・取得費不明不動産の取り扱い

・不動産取得費証明サービス

(譲渡所得の金額の計算上控除する取得費)

第38条 譲渡所得の金額の計算上控除する資産の取得費は、別段の定めがあるものを除き、その資産の取得に要した金額並びに設備費及び改良費の額の合計額とする。

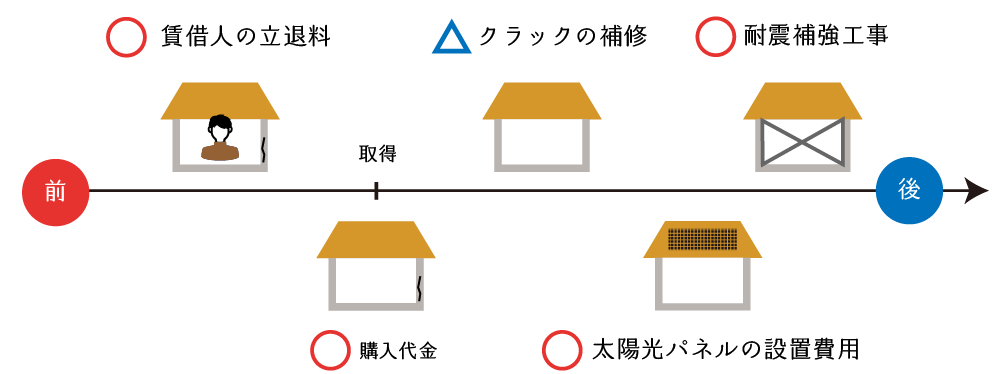

2.資産の取得に要した金額

資産の取得に要した費用とは、その資産の取得の時までに、その取得のために直接必要とした費用をいいます。

資産の取得に要した費用 = 購入代価等 + 購入に直接付随する費用

具体的には次のようなものがあります。

| 項目 | 土地 | 建物 | 確認する書類・例示など |

|---|---|---|---|

| 購入代金 | 〇 | 〇 | 売買契約書 |

| 清算金 | 〇 | 〇 | ・固定資産税等清算金 ・管理費等清算金 ・未収賃料清算金 |

| 建築代金 | – | 〇 | 建築請負契約書 |

| 設計費・監理費 | – | 〇 | 建築設計・監理業務委託契約書 |

| 購入手数料 | 〇 | 〇 | ・不動産仲介業者に支払った仲介手数料 ・司法書士等に支払った契約書作成手数料 ・公証役場で支払った手数料 |

| 印紙代 | 〇 | 〇 | 契約書等に張り付けた収入印紙代 |

| 登記費用 (相続登記費用を含みます) | 〇 | 〇 | ①司法書士に支払った報酬・手数料 ②登記申請の際に支払った登録免許税 ③交通費、郵券代など ③住民票、印鑑証明書等の発行手数料 |

| 不動産取得税 | 〇 | 〇 | 納付書 |

| 消費税 | – | 〇 | 売買契約書、請負契約書など |

| 立退料 | 〇 | 〇 | ・取得する土地や建物の使用者に対して支払った立退料 ・その立ち退きのために要した弁護士費用等 |

| 造成工事費等 | 〇 | – | 土地の取得に当たり宅地造成工事等をした場合の下記費用 ・埋立て費用 ・土盛り費用 ・地ならし費用 ・切土費用 ・防壁工事費用 ・上下水道配管工事費 なお、規模・構造等によっては構築物の取得費とすることもできます。 |

| 取壊し費用 | 〇 | – | 土地と共に取得した建物の取壊し費用は、原則として、土地の取得費に含めます。 |

| 測量費 | 〇 | – | 土地の取得に当たり測量したもの |

業務用不動産については、登記費用や不動産取得税などは不動産所得等や事業所得などの所得計算上の必要経費として参入していますので取得費となりませんので注意します。

登場頻度は低いですが、資産の取得に要した費用には、次のような費用も含まれます。

- 違約金

既に締結されている土地などの購入契約を解除して、他の物件を取得することとした場合に支出する違約金などを取得費に算入することができます。 - 訴訟費用

取得に関し争いのある資産につき、その所有権等を確保するために直接要した訴訟費用、和解費用等の額は、資産費に算入することができます。 - 借入金利子

借入れの日からその資産の使用開始日までの期間に対応する借入金利子は取得費に算入することができます。 - 特別土地保有税

平成14年12月31日以前に取得した土地で、一定の規模以上の土地(2,000㎡以上など)に対して課されていました。

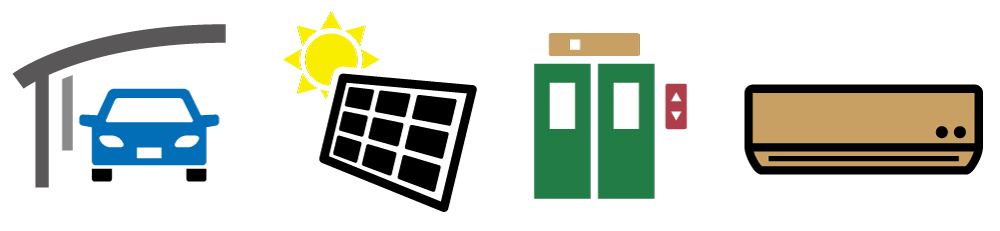

3.設備費

設備費とは、資産を取得した後に加えた設備に関する費用をいい、次のようなものがあります。イメージとしては「後付けの設備」です。

- 電気設備

例)太陽光パネル - 給排水設備・衛生設備

例)システムキッチン、トイレ - 冷暖房設備

例)全館空調システム、エアコン - 昇降機設備

例)家庭用エレベーター - 消火・排煙・災害報知設備

例)スプリンクラー設備 - 車庫等の構築物

例)カーポート

不動産の購入後に、エアコンやカーポートを設置したり、システムキッチンやスプリンクラーなどを後付けしているような場合は、これらに要した費用(減価償却後のもの)も取得費として計上することができます。

4.改良費

改良費とは、資産を取得した後に加えた改良のための費用で通常の修繕費となる費用以外のものをいい、次のようなものがあります。イメージとしては「リフォーム費用」です。

- 土地

土地の取得後に行った宅地造成費用や土壌汚染対策費用、土壌改良費用、擁壁設置費用などがあります。 - 建物

リフォーム費用やリノベーション費用などがこれに当たります。ただし、畳や障子、壁紙の張り替え、などの修繕費用は改良費には当たりませんので注意します。

5.建物等(減価償却資産)の取得費

建物等の減価償却資産の取得費は、資産の取得に要した金額並びに設備費及び改良費の金額から、その保有期間中の減価償却費累積額を控除した金額をもって、不動産の譲渡所得計算上の取得費とします。

(譲渡所得の金額の計算上控除する取得費)

2 譲渡所得の基因となる資産が家屋その他使用又は期間の経過により減価する資産である場合には、前項に規定する資産の取得費は、同項に規定する合計額に相当する金額から、その取得の日から譲渡の日までの期間のうち次の各号に掲げる期間の区分に応じ当該各号に掲げる金額の合計額を控除した金額とする。

- その資産が不動産所得、事業所得、山林所得又は雑所得を生ずべき業務の用に供されていた期間

第49条第1項(減価償却資産の償却費の計算及びその償却の方法)の規定により当該期間内の日の属する各年分の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上必要経費に算入されるその資産の償却費の額の累積額 - 前号に掲げる期間以外の期間

第49条第1項の規定に準じて政令で定めるところにより計算したその資産の当該期間に係る減価の額

(1) 用途・取得時期に応じた償却方法・残存割合・償却可能額の違い

減価償却資産の償却費の計算は、その資産の「用途」及び「取得時期」に応じて、その計算方法が異なります。

例えば、建物の償却費の計算は、次のようなバリエーションがあります。

| 用途 | 取得時期 | 償却方法 | 残存割合 | 償却可能額 |

|---|---|---|---|---|

| 業務用 | H10.3.31以前 | 旧定額法 旧定率法 | 100分の10 (10%) | 堅固建物:取得価額-1円 非堅固建物:取得価額×95% |

| 業務用 | H10.4.1以後 H19年3月31日以前 | 旧定額法 | 100分の10 (10%) | 堅固建物:取得価額-1円 非堅固建物:取得価額×95% |

| 業務用 | H19年4月1日以後 | 定額法 | 0円 | 取得価額-1円 |

| 非業務用 | 不問 | 旧定額法 | 100分の10 (10%) | 取得価額×95% |

- 償却方法の太字は法定償却方法

- 残存割合は残存価格とは意味が違います。

- 昭和27年12月31日までに取得した資産については別の取り扱いがあります。

- 所有してから売却するまでの期間の中途で業務用と非業務用の利用が混在する場合には、上記を組み合わせて計算をします。

(2) 非業務用建物の取得費の計算例

【例題】

平成15年10月1日に居住用建物(木造)を2,500万円で新築し、その後居宅として利用していたが、令和3年2月15日に売却した場合

- 減価償却の方法

事業の用に供されていなかったので、取得時期とは無関係に「旧定額法」を採用します。 - 減価償却費の計算

建物の取得費(2,500万円)×残価率(0.9)×償却率(0.031)× 経過年数(17年)

=11,857,500円 - 建物の取得費

25,000,000円-②(11,857,500円)=13,142,500円

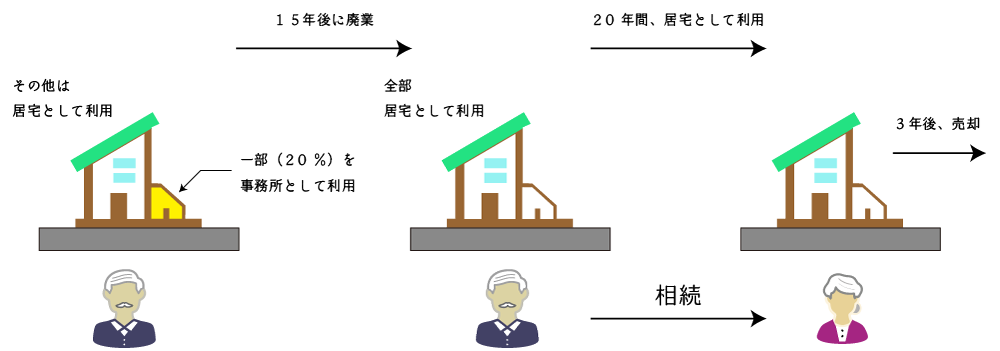

(3) 主たる部分を業務の用に供していない譲渡資産の取得費

次のような減価償却資産を譲渡した場合には、通常、①事業経費に算入された償却費の額(所法38②1)と、②家事利用している部分・期間のみなし償却費(所法38②2)を合計した金額を取得価額から控除し、その減価償却資産の取得費(残存簿価)を計算します。

しかしながら、譲渡した資産の所有期間を通じ、非業務用部分が全体の90%以上であるときは、その資産の全部が非業務用であったものとして、取得価額から控除する償却費の計算をすることができます。

例えば、上の例では、業務の用に供されていた部分は所有期間を通じて約7.89%※ですから、譲渡所得の計算においては、建物の全部が非業務用であったものとして、取得費から控除する償却費を計算することができます。

- 20%×15年÷38年≒7.89%<10%

(非事業用資産の減価の額の計算)

第85条 法第38条第2項(譲渡所得の基因となる資産の減価の額)に規定する資産の同項第2号に掲げる期間に係る減価の額は、当該資産の取得に要した金額並びに設備費及び改良費の額の合計額につき、当該資産と同種の減価償却資産に係る第129条(減価償却資産の耐用年数等)に規定する耐用年数に1.5を乗じて計算した年数により第120第1項第1号イ(1)(減価償却資産の償却の方法)に規定する旧定額法に準じて計算した金額に、当該資産の当該期間に係る年数を乗じて計算した金額とする。この場合において、当該資産と同種の減価償却資産が第134条第1項第1号イ又はハ(減価償却資産の償却累積額による償却費の特例)に掲げる減価償却資産に該当する場合には、当該計算した金額は、当該同種の減価償却資産の同号イ又はハに掲げる区分に応じ当該イ又はハに定める金額を限度とする。

2 前項の場合において、次の各号に掲げる年数に1年未満の端数があるときの処理については、当該各号に定めるところによる。

- 前項に規定する1.5を乗じて計算した年数

1年未満の端数は、切り捨てる。 - 前項に規定する期間に係る年数

6月以上の端数は1年とし、6月に満たない端数は切り捨てる。

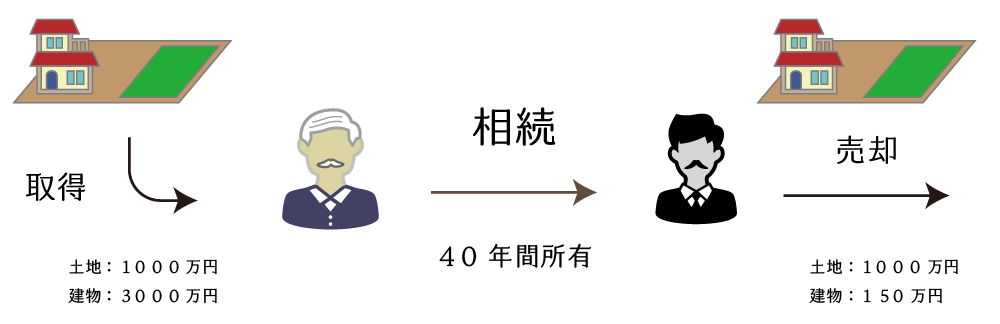

6.相続・遺贈・贈与により取得した不動産の取得費

(1) 相続・遺贈・贈与により取得した不動産の取得費

相続、遺贈又は贈与により取得した不動産の「取得費」は、原則として、その被相続人または贈与者の取得費を引継ぎます。

(2) 相続又は遺贈により取得した不動産の取得費の特例(取得費加算の特例)

相続税の支払いをした相続人が、相続又は遺贈により取得した不動産を、相続開始日の翌日から相続税の申告書の提出期限の翌日以後3年以内に譲渡した場合には、その支払った相続税額のうち一定の金額を取得費に加算することができます。

これを一般に「取得費加算の特例」といいます。

なお、取得費加算の特例は、原則として、確定申告において適用する必要があります。当該特例を適用した更正の請求をすることはできませんので、注意が必要です。

(3) 相続・遺贈・贈与により取得した不動産の取得費が不明な場合

相続、遺贈又は相続により取得した不動産の取得費が不明な場合は、次のいずれかの方法により取得費を計算します。

- 概算取得費(収入金額の5%相当額)

- 査定取得費

相続タックス総合事務所では、取得費不明不動産の取得費査定サービスも提供しています。

7.不動産の取得費とならないもの

次のような費用は、譲渡所得計算上の「取得費」となりません。

なお、上記費用は取得費とはなりませんが、売買契約においてそれらを要することが約されている場合や商慣習としてそうすることが一般的である場合の費用は、譲渡所得を計算する上での「譲渡費用」とすることができます。

譲渡費用となるか否かは、売買契約書を丁寧に確認する必要があることはもちろんのこと、不動産の存する地域の商慣習や支出時と売買時との間の期間的長短などを考慮して判定する必要があります。

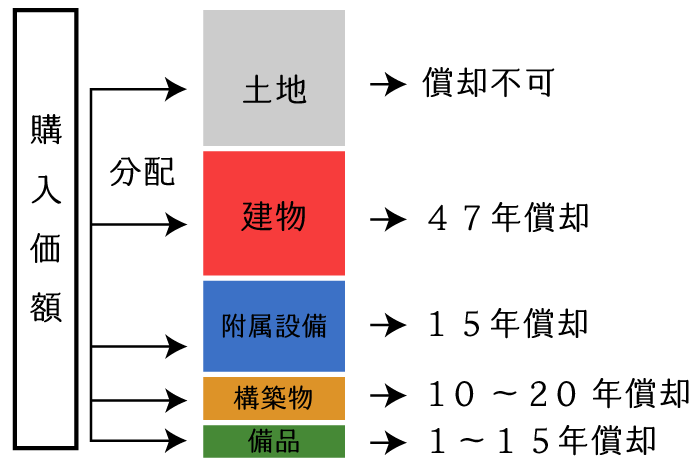

8.取得費の配分

不動産を購入した場合、購入価額を各構成要素に配分をします。一般的には、その不動産の固定資産税評価額比に基づき配分をしますが、①土地、②建物、③附属設備、④構築物及び⑤備品へ細分化して配分をすることもできます。

弊所のセグメンテーション・レポートであれば、安価に購入不動産の配分をすることができます。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。