土地の時価とは、ある時点における土地の適正な価格をいいます。

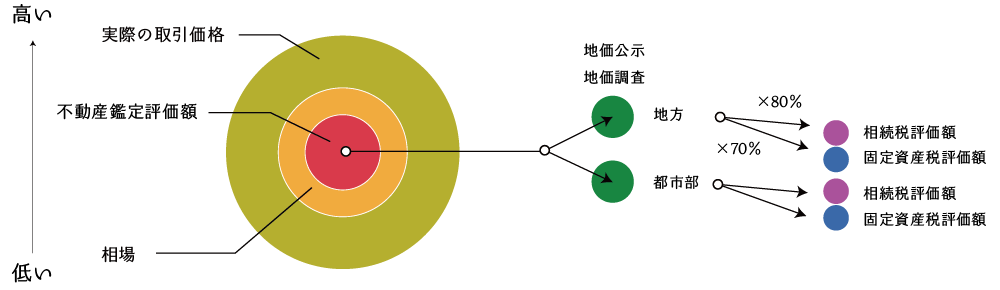

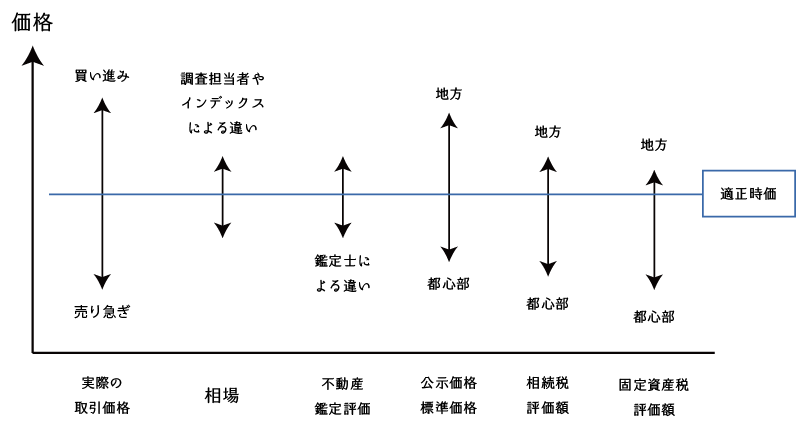

一般に土地の時価として認識されているものには、①取引価格、②市場価格、③不動産鑑定評価額、④公示価格、⑤固定資産税評価額、⑥相続税評価額がありますが、地域や用途、契約内容によってこれらの価格のポジショニングが異なります。

特に、相続税の財産評価においては、相続税評価額と不動産鑑定評価額のいずれであっても実務上認められていますので、両者の価格のポジショニング(どちらが高いか低いか)を理解しておくことは重要です。

相続税の計算における土地の時価とは、不特定多数の者の間で、自由な取引が行われる場合に、通常成立すると認められる価額(財基通1-2:時価の意義)をいいます。

実務上は、財産評価基本通達による評価額を採用するのが通常ですが、個別性の高い土地については「不動産鑑定評価額」や「実際の取引価格」も採用されます。

・参考:相続税申告における財産評価(時価)

相続税の土地評価において不動産鑑定評価書の利用を検討されている方は、不動産鑑定評価業務をご覧ください。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

1.土地の時価

土地の時価とは、ある時点における土地の適正な価格のことをいいます。

(1) 土地の時価の種類

一般に土地の時価として認識されているものには、次の6つの価格(価額)があります。

- 実際の取引価格

実際の売買価格、成約価格、売買実例価格など - 市場価格(マーケット相場)

不動産市場における売買相場、インデックス価格、募集価格など - 不動産鑑定評価額

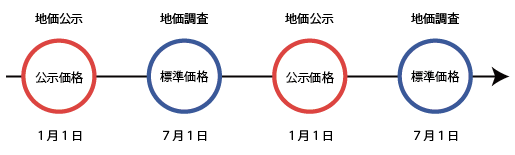

不動産鑑定士が不動産鑑定評価書により報告する不動産の価格 - 公示価格・標準価格(公示価格等)

国・都道府県がその年の1月1日又は7月1日におけるその地域の標準的な宅地の時価として定めた価格(公示価格・標準価格) - 固定資産税評価額

固定資産税評価基準に従い、固定資産税・都市計画税の計算の元となる土地の価格 - 相続税評価額

相続税の財産評価基本通達に従い、相続税の計算の元となる土地の価格

(2) 価格間の関連性

上記6つの価格はそれぞれ別個独立しているものではなく、それぞれの価格間に一定の関連性があります。

- 実際の取引価格と市場価格

実際の取引価格には個別的な事情が介在しているため、高いものもあれば、安いものもあります。これらの実際の取引価格を基に、統計的なインデックス価格や不動産仲介業者の感覚的な相場が形成されます。 - 実際の取引価格・市場価格と公示価格等

実際の取引価格及び市場価格を基に、不動産鑑定士は不動産鑑定評価額を決定します。そして、当該鑑定評価額を標準として公示価格等が決定されます。 - 公示価格等と固定資産税評価額or相続税評価額

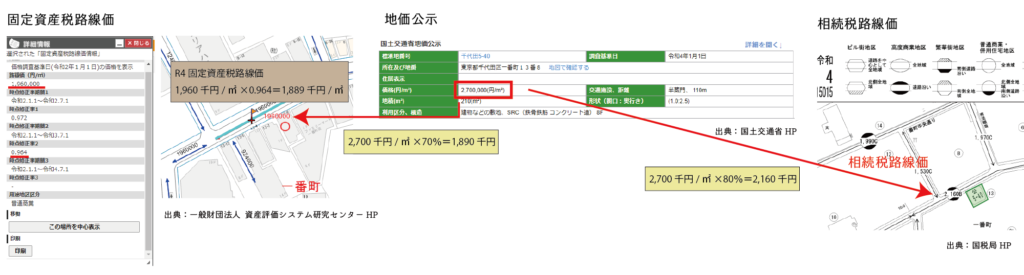

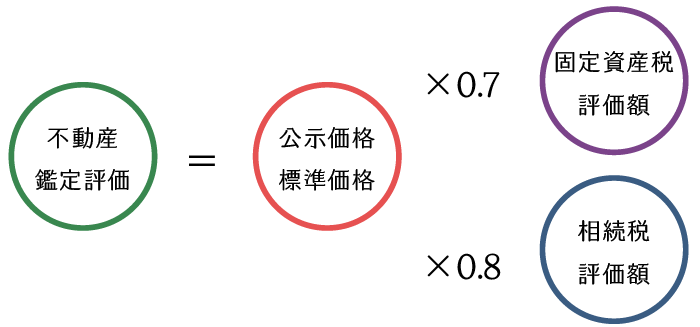

公示価格等の概ね7割または8割程度の価格となるように固定資産税評価額または相続税評価額が決定されます。

(3) 価格の種類に応じた適正時価との関係

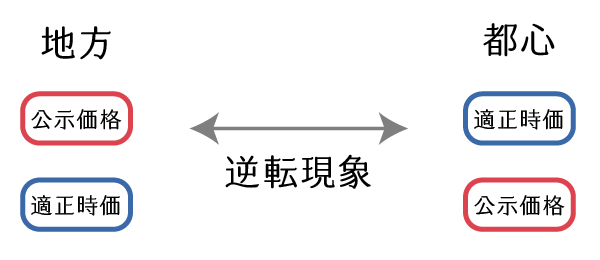

一般に「公示価格=時価」とされていますが、経験上、都心部の公示価格等は市場価格よりも低く、逆に地方の公示価格等は市場価格よりも高く設定されている傾向にあります。

地方では、歳入に占める固定資産税の税収割合(3割~5割)が大きいため、固定資産税の減収につながる公示価格や地価調査の価格を下げることに対して非常に消極的です。なぜなら、地価公示や地価調査の価格を下げると、地域全体の固定資産税路線価が下がり、結果として固定資産税による税収が大きく減るという関係にあるためです。

不動産鑑定士にとっても、3年に1度の評価替えの時期の固定資産税の標準宅地の評価業務は、数百万円~数千万円の大きな仕事のため、市町村に逆らってあえて適正時価を算出しようとする人は現実としていません。地価公示や地価調査の価格を設定するときも、市町村にお伺いを立ててから、公示価格等を決定するという地域すらあります。

このように、地方では、市町村と不動産鑑定士がある意味グルになっているため、公示価格や標準価格が下げ止まっている傾向にあり、そのあおりを受けて、相続税路線価も下げ止まり、結果として市場価格よりも高い相続税評価額の土地が生み出されているといわれています。

(4) 相続税の財産評価における土地の時価

相続税の財産評価における土地の評価方法は、法律上「時価」と規定されているのみで、その評価方法は法定されていません。

従いまして、財産評価基本通達による評価額>不動産鑑定評価額となるような場合には、積極的に不動産鑑定評価額により相続税の申告をするのが有効です。

この辺は次の記事を読むとその理由をよく理解できると思います。

2.実際の取引価格

実際の取引価格とは、不動産市場において実際に取引された価格を指します。相続税の財産評価においても、実際の取引価格をもって評価し得る場合があります。

(1) 情報提供元・情報源

売買契約書

(2) 相続税の財産評価における取り扱い

実際の取引価格は、市場で現実に取引された価格であるため、一定の要件を満たす場合には相続税土地評価においても「時価」として取り扱うことが可能です。

地方では、年に数回程度しか不動産取引が行われていない地域もあり、中には1年に一度も取引が行われていないような地域もあります。このような地域では、財産評価基本通達による評価額が現実の不動産市場における時価と乖離している可能性があり、そのような場合には、実際の取引価格をもって土地評価額とすることが検討されます。

(3) 留意点

実際の取引価格が正常であったとしても、取引当事者が特殊な関係にある場合などの場合は、相続税の財産評価における時価としては利用することはできません。

3.市場価格(マーケット相場)

市場価格とは、マーケット相場のことです。過去の売買実例価格を分析して統計的な価格として表示されるインデックス価格や不動産仲介業者の間で認識される相場価格などがあります。

(1) 情報提供元・情報源

- 不動産会社からのヒアリング

- 市場調査会社が作成したマーケットレポート

- Web上に公表されている不動産インデックス

(2) 相続税の財産評価における取り扱い

不動産会社からのヒアリングやマーケットレポート、不動産インデックスは、実際の価格水準としては正しくとも、相続税財産評価における価格として利用することはできません。

理由としては、その不動産の個別性などが反映されていない等の事由が挙げられます。

4.不動産鑑定評価額

不動産鑑定評価額とは、不動産鑑定士が不動産鑑定評価基準に従い評価した不動産の価格をいいます。

(1) 情報提供元・情報源

不動産鑑定士から発行される不動産鑑定評価書

(2) 信頼度

不動産鑑定評価額は、不動産鑑定士が不動産の鑑定評価に関する法律に基づき鑑定(評価)をしたその不動産の適正時価であり、一定の要件を満たす場合には相続税土地評価においても「時価」として認められます。

実際に売買をしていなくても適正時価を証明できるところにメリットがあります。

(3) 相続税の財産評価における取り扱い

相続税の当初申告において不動産鑑定評価額を利用しても、評価過程や評価方法に問題が無ければ(無理な評価をしていなければ)基本的に認められます。

一方で、不動産鑑定評価額を利用して更正の請求をしても、当初申告の評価方法が適正であれば、不動産鑑定評価額により評価されることは稀、というよりほとんどありません。

5.公示価格等

公示価格とは、地価公示法に基づき、国が評価をしたその年1月1日における標準地の時価であり、標準価格とは、国土利用計画法施行令に基づき、都道府県が評価をしたその年の7月1日時点における基準地の時価です。

これらの公示価格等は不動産鑑定士による不動産鑑定評価額を基に決定されます。

(1) 情報提供元・情報源

(2) 時価としての信頼性

公示価格等は、各種の公的評価において「適正時価」として認められています。

(3) 留意点

地価公示は、公的には時価を表示する信頼性の高い価格と認識されていますが、不動産鑑定士の目線からすると、次のような理由から地価公示等が時価と乖離しており、特に地方では地価公示に近い価格で取引されている取引事例は非常に少ない状況にあり、適正時価とは言えないのではないかと感じています。

- 地価公示の評価業務は、競争入札方式の導入などにより、薄利な仕事となっているため、丁寧で精緻な評価をしている人が少ない。

- 地価公示や地価調査は「単価」というより、「変動率」の意味合いが強いため、評価額を下げづらい。

- そもそも取引がほとんど行われていないため、適切に評価を行うために必要な取引事例がない。

実務的には、個々の不動産鑑定士が評価をする前に、ターゲットとなる価格が決まっていることがほとんどです。

6.固定資産税評価額・相続税評価額

(1) 情報提供元・情報源

- 固定資産税評価額・・・課税明細書や固定資産評価証明書

- 相続税評価額・・・財産評価基準に従い納税者自身が自主計算

(2) 相続税の財産評価における取り扱い

相続税財産評価において、財産評価基本通達に従って評価された金額は、特段の事情の無い限り「時価」であるものとして取り扱われます。

一方、固定資産税評価額は、固定資産税を算出するための時価概念であり、相続税の財産評価上の時価ではないものとして理解されており、相続税の財産評価では利用できません。

(3) 地価公示との関係

相続税や固定資産税の財産評価においては、公示価格や地価調査を基準として評価をすることとなっていますが、課税の安全性を考慮し、相続税評価においては公示価格等の8割相当額、固定資産税評価においては公示価格等の7割相当額となるように評価されています。

- 宅地の評価において、第3節二(一)3(1)及び第3節二(二)4の標準宅地の適正な時価を求める場合には、当分の間、基準年度の初日の属する年の前年の1月1日の地価公示法(昭和44年法律第49号)による地価公示価格及び不動産鑑定士又は不動産鑑定士補による鑑定評価から求められた価格等を活用することとし、これらの価格の7割を目途として評定するものとする。この場合において、不動産鑑定士又は不動産鑑定士補による鑑定評価から求められた価格等を活用するに当たつては、全国及び都道府県単位の情報交換及び調整を十分に行うものとする。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。