至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

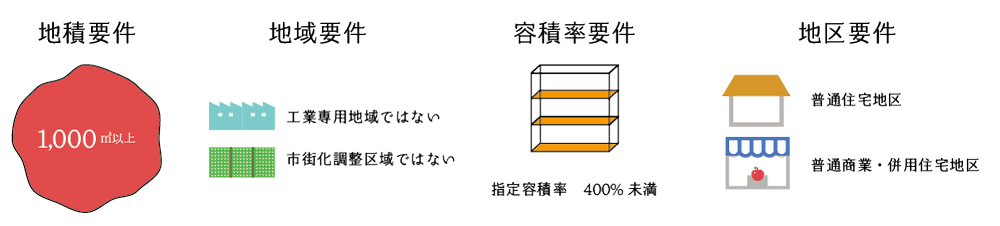

1.地積要件

地積要件とは、評価対象地の地積が一定規模以上であることを求めた要件です。三大都市圏の内外のどちらに所在するかによって判定対象となる地積が異なります。

| 評価対象地が存する圏域 | 地積 |

|---|---|

| 三大都市圏 | 500㎡以上 |

| それ以外の地域 | 1,000㎡以上 |

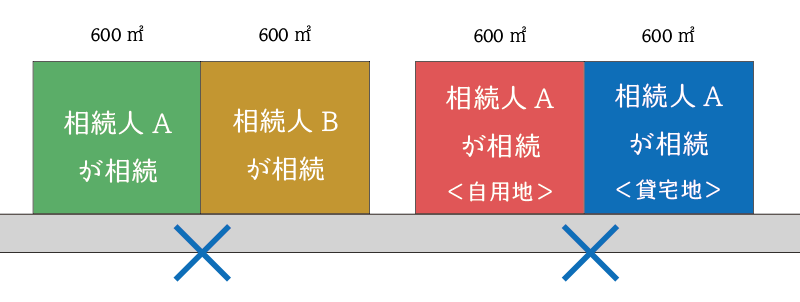

(1) 共有地である場合の判定対象となる地積

複数の者に共有されている宅地については、500㎡または1,000㎡の地積の判定は「共有地全体の地積」により行います。

したがって、上の図の例では所有者A及びBともに地積要件を満たすこととなります。

(2) 評価単位ごとの地積で判定

地積規模の判定は、不合理分割に該当する場合を除き、利用の単位となっている1画地の宅地(評価単位)ごとに評価をします。

したがって、上の図の土地の例では、左側は相続人が異なっており、右側は利用区分が異なっているため、地積要件を具備しません。

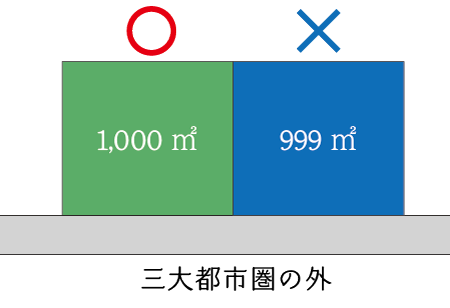

(3) 地積要件の厳密性

地積規模の大きな宅地の評価は、定量的に判断ができるように各種の要件が設定されているため、例えば評価対象地の地積が1,000㎡(500㎡)より1㎡でも小さければ、地積規模の大きな宅地として評価をすることはできません。

三大都市圏では500㎡以上、それ以外の地域では1,000㎡以上という地積規模は、専門機関の実態調査等の結果に基づき設定した。したがって、三大都市圏では500㎡未満、それ以外の地域では1,000㎡未満の地積の宅地については、「地積規模の大きな宅地の評価」の適用はないことに留意する。

ロ 「地積規模の大きな宅地」の意義より抜粋

なお、このような場合には次の2つの方法が代替案として検討されます。

- 地積を実測する方法

現在の登記簿地積が実測によるものでなければ、縄伸び(実測>登記)が生じている可能性があるため、実測をすることで地積規模の大きな宅地として評価をすることが可能な場合があります。 - 不動産鑑定評価による方法

不動産鑑定評価では、評価対象地の実態に即した規模格差補正をするため、1,000㎡未満の土地であっても評価額が下がる可能性があります。

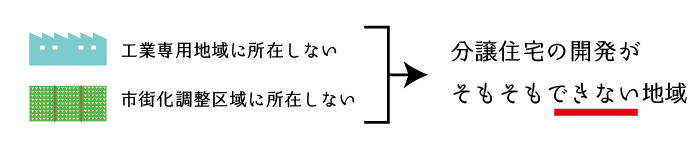

2.地域要件

地域要件とは、評価対象地が次のいずれの地域にも所在しないことを求めた要件です。

- 市街化調整区域

- 都市計画法に規定する工業専用地域

これは、市街化調整区域内の土地や工業専用地域内の土地は、原則として分譲住宅としての開発がそもそも法的にできないため、減価をする理由がないというところにあります。

(1) 市街化調整区域に所在する場合の例外

評価対象地が市街化調整区域内に所在する場合であっても、次の区域内に所在する土地については地域要件を具備しますので注意します。

- 地区整備計画が定められている「地区計画の区域」

- 集落地区整備計画が定められている「集落地区計画の区域」

- 市街化区域に近接する「条例指定区域」

(2) 異なる用途地域にまたがる場合の用途地域の判定

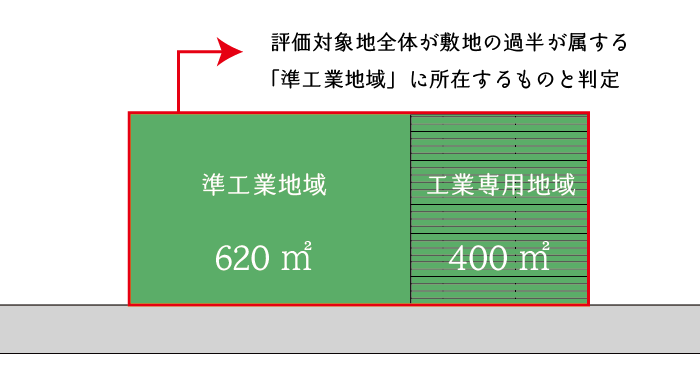

評価対象地が異なる用途地域にまたがる場合には、評価対象地全体が評価対象地の過半の属する用途地域に所在するものとして用途地域の判定を行います。

したがって、上の図の例では、過半の属する地域が「準工業地域」であるため、地積要件を具備します。

3.容積率要件

容積率要件とは、評価対象地の容積率が次の容積率未満であることを求めた要件です。東京都の特別区(23区)内に所在するか否かにより判定対象となる指定容積率の大きさが異なります。

| 評価対象地が存する地域 | 指定容積率 |

|---|---|

| 東京都の特別区 | 300%未満 |

| それ以外の地域 | 400%未満 |

(1) 指定容積率の異なる地域にまたがる場合の判定

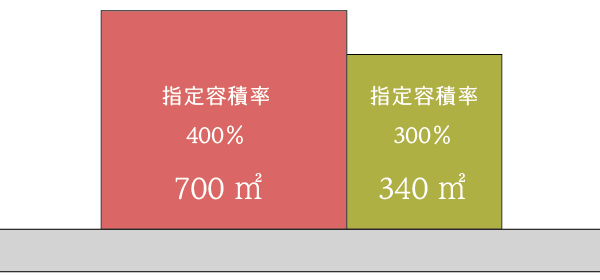

評価対象地が指定容積率の異なる2以上の地域にわたる場合における容積率要件の判定は、建築基準法52条7項を適用した後の容積率により判定を行います。

上の図の例でいえば、400%×700㎡÷(700㎡+340㎡)+ 300%×340㎡÷(700㎡+340㎡) =367.307…%<400%より、容積率要件を満たすことになります。

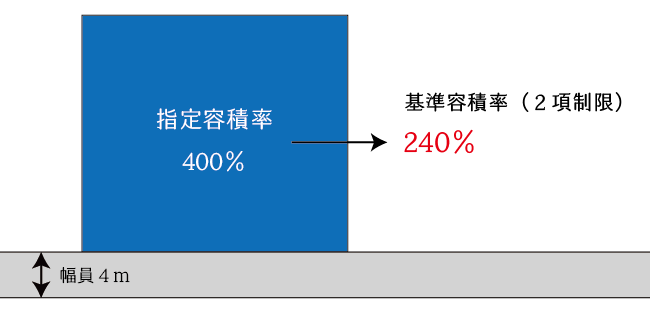

(2) 基準容積率が指定容積率を下回る場合の判定

建築基準法52条2項による基準容積率が容積率要件を満たしていても、指定容積率が容積率要件を満たさない場合、地積規模の大きな宅地として評価をすることはできません。

つまり、地積規模の大きな宅地の容積率要件の判定は「指定容積率」により行うということです。

したがって、上の図のような土地については、現実の不動産市場においては宅地分譲素地として相当に低い価格で取引されているにも関わらず、相続税評価額ではそれを無視した高い価額が算出される可能性があります。

このような土地については不動産鑑定評価による申告が検討されます。

4.地区要件

地区要件とは、評価対象地が次のいずれかの地区に所在することを求めた要件です。これは、このような地域において通常戸建て分譲開発が行われると考えているところに由来します。

- 普通商業・併用住宅地区

- 普通住宅地区

- 倍率地域

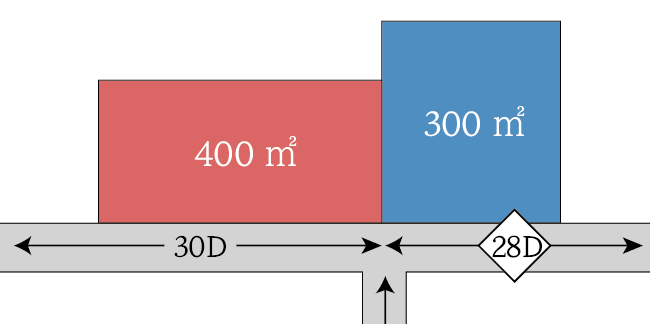

(1) 評価対象地が2以上の地区区分に属する場合の判定

評価対象地が2以上の地区区分に属する場合には「宅地が2以上の地区にまたがる場合の地区区分の判定方法」に従い判定された地区区分により地区要件の判定を行います。

上の図の例では、評価対象地の過半の属する地区は「普通住宅地区」ですから、地区要件を満たすことになります。

(2) 評価対象地が倍率地域に所在する場合の留意点

倍率地域に所在する場合も地積規模の大きな宅地として評価をすることができますが、評価対象地が「大規模工場用地」に該当する場合は地積規模の大きな宅地として評価をすることはできません。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。