この記事では、個人が個人に対して土地を貸付けた場合のうち、借地権設定時に借地権者が土地所有者に対して特別の経済的利益の供与している場合の借地権の評価方法について説明しています。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

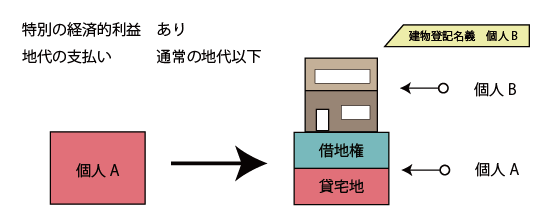

1.地代が通常の地代以下の場合の借地権評価

(1) 土地利用権の利用区分と評価額

借地権設定時に特別の経済的利益の供与がある場合は、評価時点における現行地代の大小とは無関係に、借地権が存在することを前提に土地の評価を行います。また、この場合の借地権の価格は自用地としての価額に借地権割合を乗じて計算をします。

| 借地契約の当事者 | 利用区分 | 評価額 |

|---|---|---|

| 借地人(借主) | 借地権 | 自用地価格×借地権割合 |

| 地主(貸主) | 貸宅地 | 自用地価格×(1-借地権割合) |

① 借地権の存否

借地権設定時に借地権者が地主に対して特別の経済的利益を供与している場合には、借地契約当事者は借地権の設定当初から借地権の存在を認識しているものとして取り扱うのが相当です。

したがって、相続税の財産評価においても借地権の存在を前提に評価をするのが適当ですから、現行地代の大小とは無関係に借地権の存在を前提に評価を行います。

② 借地権価格

特別の経済的利益の供与があり、現行地代が相当地代に満たない場合における借地権の評価は、相当地代通達②の計算式に従って評価をすることとなりますが、この時「実際支払地代=通常の地代」として計算をします。

相当地代通達②の計算式

これにより、相当地代通達②の計算式は結果として「自用地としての価額×借地権割合」の計算式へと変形されることとなります。

(2) 借地権の設定時の取り扱い

借地権設定時に特別の経済的利益の供与があり、かつ、契約地代が通常の地代以下である場合は、借地権設定時に、借地権者は次の算式により計算した金額を土地の所有者から贈与により取得したものとして取り扱います。

通常の権利金の額 ー ( 実際に支払っている権利金の額 + 供与した特別の経済的利益の額 )

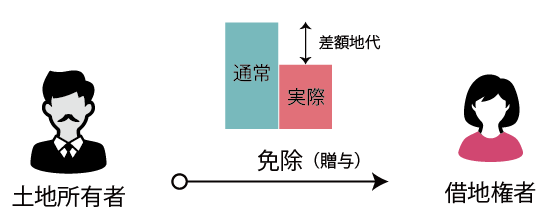

(3) 現行地代と通常の地代との差額部分の取り扱い

実際支払地代(現行地代)が通常の地代を下回る場合は、借地権者は土地所有者からその下回る地代に相当する金額を免除されているものとして取り扱うため、その差額地代相当額は贈与税の課税対象となります。

したがって、配偶者、直系血族及び兄弟姉妹等の扶養義務者に対する居住用土地にかかる差額地代の免除は、原則として贈与税の非課税財産とし取り扱う(相法21の3②)のが適当ですが、事業用土地等にかかる差額地代の免除は贈与税の課税対象となり、生前贈与加算の対象となるため注意が必要です。

(贈与税の非課税財産)

相続税法|e-Gov

第21条の2 次に掲げる財産の価額は、贈与税の課税価格に算入しない。

二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

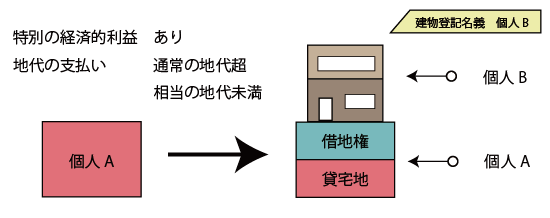

2.通常の地代を超え、かつ、相当の地代未満の場合の借地権評価

(1) 土地利用権の利用区分と評価額

借地権設定時に特別の経済的利益の供与があり、また、現行地代の額が通常の地代を超え、かつ、相当の地代未満である場合は、相続税の土地評価上「借地権」として評価することとなります。

また、その借地権の評価額は相当地代通達②の計算式により計算をします。

| 借地契約の当事者 | 利用区分 | 評価額 |

|---|---|---|

| 借地人(借主) | 借地権 | 相当地代通達②による金額 |

| 地主(貸主) | 貸宅地 | 次の①・②のいずれか小さい方の金額 ① 自用地価格 - 相当地代通達②による金額 ② 自用地価格 × 80% |

相当地代通達②の計算式

(相当の地代に満たない地代を支払っている場合の借地権の評価)

相当地代通達|国税局HP

4 借地権が設定されている土地について、支払っている地代の額が相当の地代の額に満たない場合の当該土地に係る借地権の価額は、原則として2(相当の地代に満たない地代を支払って土地の借受けがあった場合)に定める算式に準じて計算した金額によって評価する。

(2) 借地権設定時の取り扱い

借地権設定時に特別の経済的利益の供与があり、また、契約時の地代の額が通常の地代を超え、かつ、相当の地代未満である場合は、当該借地権者は、その借地権の設定時において、次の算式により計算した金額を土地の所有者から贈与により取得したものとして取り扱います。

借地権価額 ー ( 実際に支払っている権利金の額 + 供与した特別の経済的利益の額 )

- 自用地としての価額

評価基本通達に定める自用地としての価額の過去3年間の平均額(権利金等の授受が無い場合) - 借地権割合

路線価図又は倍率表に定める借地権割合 - 相当の地代の年額

評価基本通達に定める自用地としての価額の過去3年間の平均額×6%

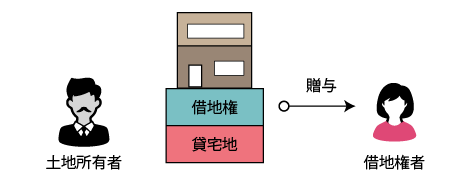

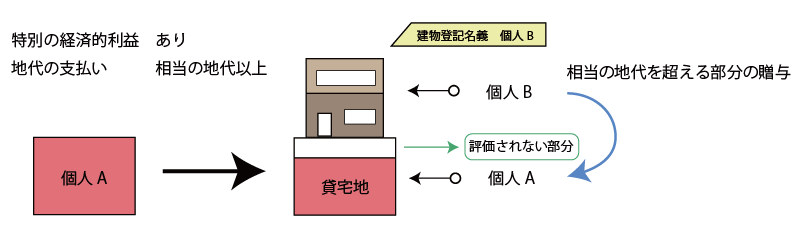

3.地代が相当の地代以上の場合の借地権評価

(1) 土地利用権の利用区分と評価額

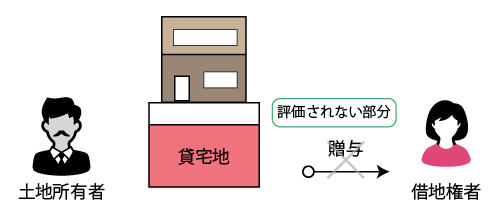

現行地代の額が相当の地代以上の場合には、借地契約による地代は相当の地代によるものとして取り扱うとともに、相当の地代を超える部分は借地人から地主に対する贈与として取り扱います。

また、この場合の土地利用権は相続税の土地評価上「借地権」として取り扱いますが、その借地権の評価額は相当地代通達②の計算式により計算をするため、結果として0円として評価をすることとなります。

| 借地契約の当事者 | 利用区分 | 評価額 |

|---|---|---|

| 借地人(借主) | 借地権 | 0円 |

| 地主(貸主) | 貸宅地 | 自用地評価額×80% |

なお、相当の地代とは、過去3年間の自用地としての価額の平均額に対しておおむね年6%程度の地代のことをいいます。

(2) 借地権設定時の取り扱い

借地権の設定に際し、その設定の対価として通常権利金その他の一時金を支払う取引慣行のある地域において、当該権利金の支払いに代えて、相当の地代を支払っている場合には、借地権者については当該借地権の設定による利益はないものとして取り扱います。

これは、相当の地代を支払う借地権には財産的な価値が認められないと考えているためです。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。