相続タックス総合事務所は、不動産オーナー様に特化した税理士・不動産鑑定士・行政書士事務所・不動産販売の総合事務所です。

代表者が最初から最後まで、丁寧に、迅速に、真心を込めて、至高の資産税サービスをご提供させて頂きます。

目次

1.個人間の借地関係の基本的な考え方

個人間の借地契約は、その両者の個人的信頼関係を拠り所とした契約内容となっていものが多く、中には経済合理性とは無縁のものもあります。

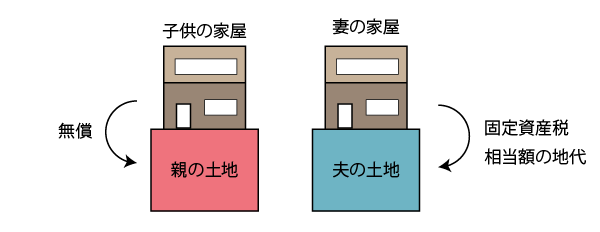

特に、親子間や夫婦間の借地関係は、権利金も地代も支払われない「使用貸借」によるものや、地代の支払いが固定資産税程度の「使用貸借に準ずるもの」がそのほとんどを占めています。

しかしながら、現在の使用貸借通達が施行される以前は、親所有の土地の上に子の建物が建築されたような場合には、それが民法上の使用貸借による土地の貸付けであったとしても、税法理論上は無償による地上権の設定があったとして、借地権の認定課税をしていました。

このような浮世離れした課税庁の課税事務を覆す起点となったのが、昭和43年11月25日における大阪地方裁判所の判決であり、そこでは親族間における土地の無償の貸付けがあった場合には、地上権(借地権)のような強固な権利の設定があったとみるのではなく、使用貸借による設定があったものとしてみるのが相当であるとして、課税庁側の言い分を一蹴しています。

親族間における土地利用が愛情等の特殊なきずなによって結ばれ、その基礎の上に成立したものであればその間に何等利害関係の対立はないのであるから経済的利害について無色とともいうべき使用貸借が最も適合するというべきであって、地上権のような強力な物権を設定する必要は毫(ごう)も存しないといわなければならない。

大阪地裁昭和42年(行ウ)第83号行政処分取消請求事件より抜粋

これを受け、昭和48年11月1日に個人間の使用貸借に関する借地権課税の取り扱いを定めた「使用貸借通達」が施行されました。

2.使用貸借とは?

(1) 民法上の使用貸借の取り扱い

使用貸借とは民法593条に規定されている法律行為であり、当事者の一方が無償で物を使用収益した後にその物を相手方に返還することを約して相手方からその物を受けとることによってその効力が生ずる法律行為をいいます。簡単に言えば「タダで物を借りて使用する行為」です。

使用貸借の特徴はいくつかありますが、相続税土地評価においては、次の3点の理解が特に重要です。

- 使用貸借の借主は、借用物の通常の必要費を負担する義務があること。

- 使用借権は、借主の死亡、借用目的の達成等により終了するほか、借用期間と借用目的が定められていない場合には、貸主はいつでも借用物の返還請求ができること。

- 使用貸借による土地利用権は借地借家法による保護がなく、相続税法上の借地権には該当しないこと。

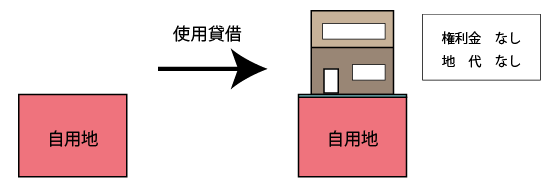

なお、使用貸借による土地利用権は、使用貸借通達①に基づき、相続税の土地評価上「0円」として評価します。

(使用貸借による土地の借受けがあった場合)

使用貸借通達①|国税庁HP

1 建物又は構築物(建物等)の所有を目的として使用貸借による土地の借受けがあった場合においては、借地権(建物等の所有を目的とする地上権又は賃借権をいう。)の設定に際し、その設定の対価として通常権利金その他の一時金(権利金)を支払う取引上の慣行がある地域においても、当該土地の使用貸借に係る使用権の価額は、零として取り扱う。

この場合において、使用貸借とは、民法第593条に規定する契約をいう。したがって、例えば、土地の借受者と所有者との間に当該借受けに係る土地の公租公課に相当する金額以下の金額の授受があるにすぎないものはこれに該当し、当該土地の借受けについて地代の授受がないものであっても権利金その他地代に代わるべき経済的利益の授受のあるものはこれに該当しない。

(2) 使用貸借に準じて取り扱う場合

民法上の使用貸借とは「無償」による貸借関係のことをいいますが、無償による利用であったとしても、借主の負担に帰すべき費用は借主が負担をする必要があります。例えば、建物を借りて自己が利用したものに係る水道代やガス代、電気代などがこれに当たります。

使用貸借により土地を借りた場合、通常、固定資産税・都市計画税は借主が負担すべき費用とされます。したがって、固定資産税相当額以下である地代は、名目上は地代であっても、その実質は土地利用者の負担に属すべき必要費(民法595条)と解されるため、民法上も税務上も、原則として、その土地の貸付けは賃貸借ではなく「使用貸借」として取り扱います。

3.通常の地代と相当の地代

(1) 通常の地代

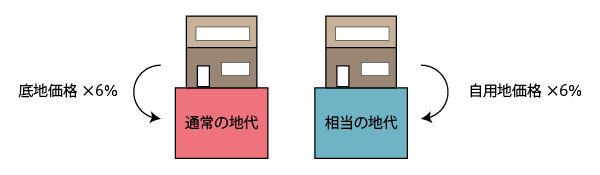

通常の地代とは、その地域における通常の賃貸借契約に基づいて支払われる地代をいいます。権利金の授受が取引として慣行化しているような地域では、通常の権利金の授受があった場合に支払われる地代となります。

財産評価基本通達では、通常の地代の算定方法につき具体的に定義していませんが実務上は次の厳密法と簡便法のうち、いずれかの方法により求めた地代をもって「通常の地代」とします。

① 厳密法

厳密法は、不動産鑑定評価により地代を求める方法です。不動産鑑定評価によって求められる地代には、借地契約締結時の適正地代である「新規地代」と借地契約更新時の適正地代である「継続地代」の2つがあります。

いずれの地代をもって通常の地代とすべきかですが、基本的には「継続地代」をもって通常の地代とすべきです。なぜなら、地代には「遅効性」と「粘着性」という特性があるため、借地契約開始時から10年以上経過している場合やその間に大きな地価変動があるような場合には、継続地代の方が現在の借地契約を反映した適正な地代(通常の地代)と言えるからです。

- 遅効性・・・地代の改定は地価変動から数ヵ月~数年遅れて波及するという特性

- 粘着性・・・改定前の地代水準を前提に地代が改定されるという特性

② 簡便法

簡便法とは、下記の算式により簡便的に通常の地代を求める方法です。

相続開始以前3年間の自用地としての相続税評価額の平均額 × ( 1 − 借地権割合 )× 6%

実務上はこの簡便法による地代をもって通常の地代とすることの方が圧倒的に多いですが、簡便法は借地契約の個別性を無視した方法であるため、実態と乖離した地代が算出される可能性が高い方法です。地価変動が激しい場合や借地契約が古い場合には、厳密法による方が適切かつ納税者有利となる場合もありますので、その点には注意が必要です。

(2) 相当の地代

相当の地代とは、自用地としての価額に対しておおむね年6%程度の地代をいいます。

なお、ここでいう「自用地としての価額」は、自用地としての価額の過去3年間※における平均額をいいます。

- 借地権を設定した年以前3年間

- 借地権又は貸宅地について相続・遺贈又は贈与があった年以前3年間

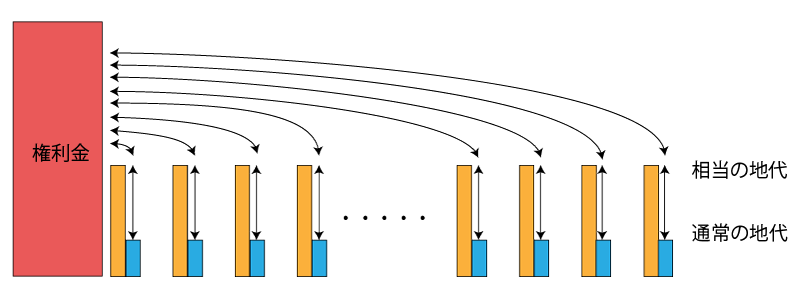

(3) 権利金と相当の地代との関係

権利金とは、借地契約の設定の対価としての性格を有するとともに、地代の前払的性格も有する一時金です。

借地契約においては、借地権設定当初における権利金の額が多額であればあるほど、契約開始時の地代は低くなる傾向にあり、それだけ借り得が大きくなります。また、契約後においても、権利金の支払いによる借り得は解消されにくいため、借地権市場でも財産的価値があるものとして取引される傾向にあります。

4.地主が個人である場合の借地権評価の分類

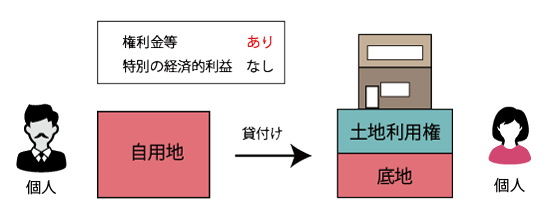

地主(土地所有者)が個人である場合の借地権の評価の有無とその評価方法は、①借地人との関係性、②権利金等※1の有無、③土地の無償返還に関する届出書の有無、④地代の水準等により異なります。

- 権利金等とは、権利金又は特別の経済的利益※2をいいます。

- 特別の経済的利益とは、借地権の設定に伴う①無利息の貸付けや②低利な貸付けなど、貸主が借地契約に伴って受ける特別の経済的利益のことをいいます。

(1) 通常の権利金の支払いがあった場合の個人地主の借地権評価

| 地代の額 | 借地契約の性質 | 借地権評価の有無 | 借地権の評価額 |

|---|---|---|---|

| 無関係 | 賃貸借 | する | 自用地価格×借地権割合 |

(2) 権利金等の授受がない場合の個人地主の借地権評価

| 地代の額 | 借地契約の性質 | 借地権評価の有無 | 借地権の評価額 |

|---|---|---|---|

| 無償 | 使用貸借 | しない | 0円 |

| 固定資産税相当額以下 | 使用貸借 | しない | 0円 |

| 固定資産税相当額超 通常の地代未満 | 賃貸借 | する | 自用地価格×借地権割合 |

| 通常の地代 | 賃貸借 | する | 自用地価格×借地権割合 |

| 通常の地代超 相当の地代未満 | 賃貸借 | する | 相当地代通達②による計算式※ |

| 相当の地代 | 賃貸借 | する | 0円 |

| 相当の地代超 | 賃貸借 | する | 0円 |

- 相当地代通達②による計算式

(3) 特別の経済的利益がある場合の個人地主の借地権評価

| 地代の額 | 借地契約の性質 | 借地権評価の有無 | 借地権の評価額 |

|---|---|---|---|

| 通常の地代以下 | 賃貸借 | する | 自用地価格×借地権割合 |

| 通常の地代超 相当の地代未満 | 賃貸借 | する | 相当地代通達②による計算式※ |

| 相当の地代以上 | 賃貸借 | する | 0円 |

- 相当地代通達②による計算式

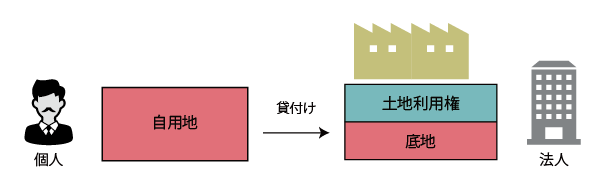

(4) 個人が法人に土地を貸付けた場合の借地権評価

| No | 無償返還 | 権利金 | 地代 | 利用区分 | 借地権の評価額 |

|---|---|---|---|---|---|

| ① | なし | あり | 不問 | 借地権 | 自用地価格×借地権割合 |

| ② | なし | なし | 通常の地代以下 | 借地権 | 自用地価格×借地権割合 |

| ③ | なし | なし | 通常の地代超 相当の地代未満 | 借地権 | 相当地代通達② |

| ④ | なし | なし | 相当の地代以上 | 借地権 | 0円 |

| ⑤ | あり | なし | 固定資産税相当額以下 | 使用借権 | 0円 |

| ⑥ | あり | なし | 固定資産税相当額超 | 借地権 | 0円 |

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。