この記事は、個人が法人に対して土地を貸し付けた場合の借地権の評価について解説をしています。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.個人が法人に土地を貸付けた場合の借地権評価の分類

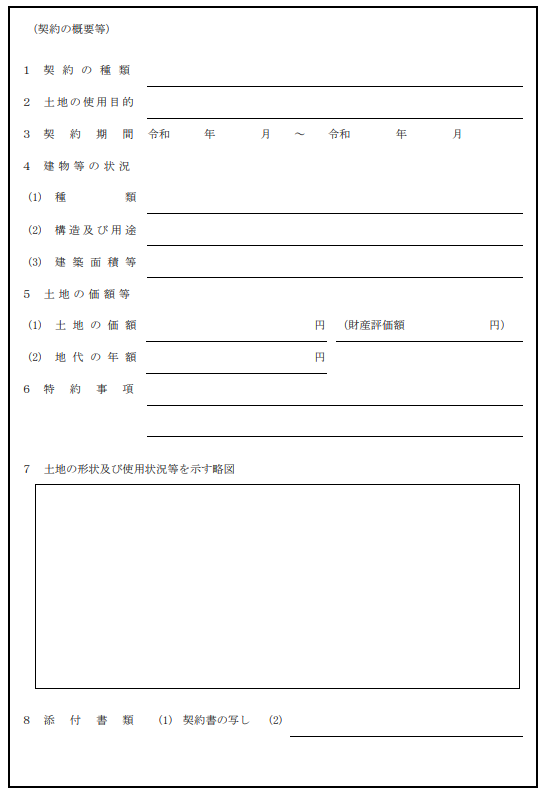

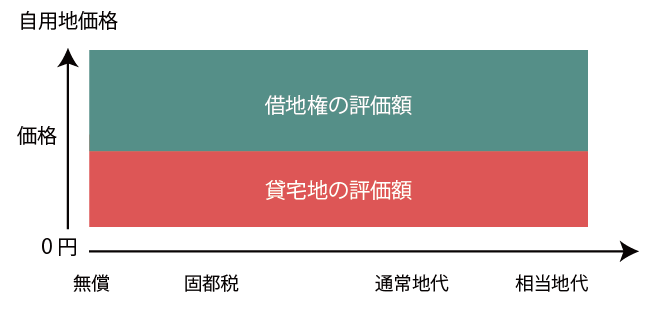

個人が法人に対して土地を貸付けた場合の借地権評価は、①土地の無償返還に関する届出書の有無、②権利金の有無、③地代の大小に応じて、相続税の土地評価上の利用区分及び評価額(評価方法)が次の通り異なります。

| No | 無償返還 | 権利金 | 地代 | 利用区分 | 借地権の評価額 |

|---|---|---|---|---|---|

| ① | なし | あり | 不問 | 借地権 | 自用地価格×借地権割合 |

| ② | なし | なし | 通常の地代以下 | 借地権 | 自用地価格×借地権割合 |

| ③ | なし | なし | 通常の地代超 相当の地代未満 | 借地権 | 相当地代通達② |

| ④ | なし | なし | 相当の地代以上 | 借地権 | 0円 |

| ⑤ | あり | なし | 固定資産税相当額以下 | 使用借権 | 0円 |

| ⑥ | あり | なし | 固定資産税相当額超 | 借地権 | 0円 |

なお、借地人である法人が地主の同族会社に該当する場合には、上記の③、④及び⑥に対して次の金額を加算調整します。

- ③かつ自用地価格>借地権価格+貸宅地価格の場合

自用地価格-(借地権価格+貸宅地価格) - ④及び⑥の場合

自用地価格×20%

2.権利金の授受がある場合の借地権価格

(1) 相続税の財産評価上の借地権価格

個人が法人に対して土地を貸付けた場合において、借地権設定時に権利金等の一時金の授受がある場合は、借地権設定当初から借地権の存在が明らかであるため、現行地代の大小に関わらず「自用地価格×借地権割合」により借地権価格を評価します。

(2) 現行地代と通常の地代との差額の取り扱い

現行地代と通常の地代との差額部分については、次の通り取り扱います。

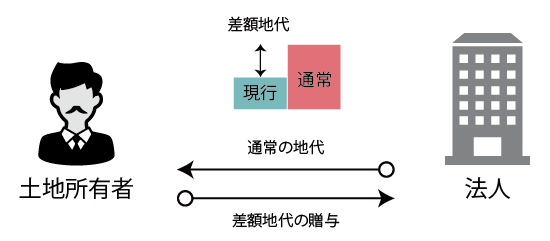

① 現行地代が通常の地代を下回る場合

法人側(借地人)の処理

現行地代が通常の地代を下回る場合は、まず通常の地代を支払ったものして処理し、次いで現行地代が通常の地代を下回る部分を所有者から贈与により取得したものとして処理します。

| 支払地代(損金) | 100万円 | 現金預金 | 100万円 |

| 現金預金 | 50万円 | 受贈益(益金) | 50万円 |

結果として、会計上の純収益と税務上の課税所得に変動がありませんので、税務上の影響はありません。

個人側(地主)の処理

所得税の計算においては、実際の受取地代が通常の地代より低くくても、法人税のような適正地代を受け取ったものと擬制する課税処理は行いませんので、実際に受け取った地代に基づき受取地代を計上します。したがって、個人側でも税務上の影響はありません。

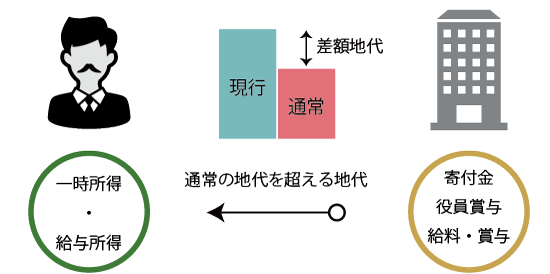

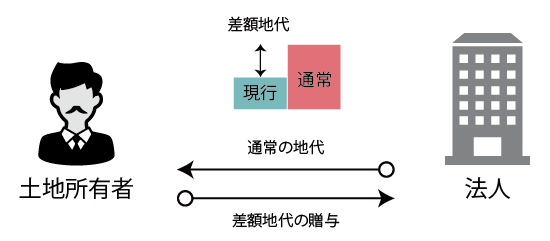

② 現行地代が通常の地代を超える場合

法人側(借地人)の処理

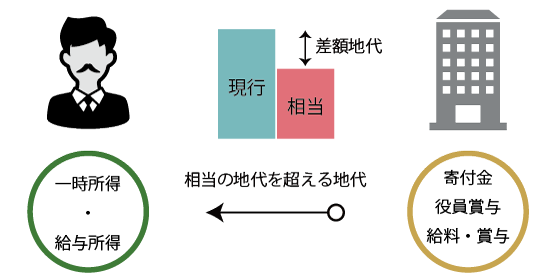

現行地代が通常の地代を超える場合は、通常の地代を支払った上、さらに通常の地代を超える部分の金額を個人に対して贈与したものとして取り扱います。贈与したものとみなされた金額は、法人と個人との関係性に応じて、寄付金又は役員賞与、給料・賞与として処理します。

| 現金預金(通常の地代) | 100万円 | 受取地代(益金) | 100万円 |

| 寄付金・役員賞与等 | 50万円 | 現金預金(差額地代) | 50万円 |

個人側(地主)の処理

個人については、法人との関係性に応じて、通常の地代を超える金額を一時所得又は給与所得として処理します。

3.権利金の授受がなく、かつ、無償返還の届出もない場合の借地権価格

個人が法人に対して土地を貸付けた場合において、借地権設定時に権利金等の一時金の授受がなく、かつ、土地の無償返還に関する届出書の提出もない場合には、地代の大小に応じて評価方法が異なります。

なお、借地人が地主の同族会社に該当する場合には、土地の評価額を個人と法人とを通じて100%顕現させることが課税の公平性の観点から必要であるため、自用地価格>借地権価格+貸宅地価格となる場合には、借地権価格に対して所要の調整が行われます。これにより、借地権価格と貸宅地価格の関係は、借地人が通常の法人か同族会社かに応じて次の通り異なります。

(1) 現行地代が通常の地代以下の場合

借地契約の当事者の一方に法人がいる場合には、原則として使用貸借通達の適用がありません。また、法人は経済的利益を追求する主体であると考えられているため、常に経済的合理性に合致した商取引を行っているものとして課税処理を行います。

そのため、現実には権利金の授受も、地代の支払いも無くとも、課税上は通常の借地契約があった場合と同様に処理をします。

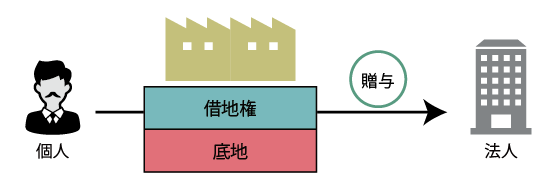

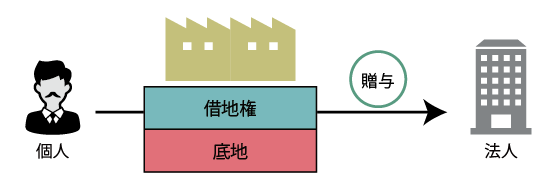

① 借地権設定時

借地権設定時には、借地人である法人が無償で財産的価値のある借地権を譲り受けていることから、当該借地権の時価相当額を受贈益として益金算入します(法法22②)。

| 借地権 | 1,500万円 | 受増益(益金) | 1,500万円 |

なお、この時の借地権の価格は相続税評価額ではなく、適正時価であることに注意します。

② 地代の支払い時

法人側(借地人)の処理

現行地代が通常の地代を下回る場合は、まず通常の地代を支払ったものして処理し、次いで現行地代が通常の地代を下回る部分を地主より贈与により取得したものとして処理します。

| 支払地代(損金) | 100万円 | 現金預金 | 100万円 |

| 現金預金 | 50万円 | 受贈益(益金) | 50万円 |

結果として、会計上の純収益と税務上の課税所得に変動がありませんので、税務上の影響はありません。

個人側(地主)の処理

所得税の計算においては、実際の受取地代が通常の地代より低くくても、法人税のような適正地代を受け取ったものと擬制する課税処理は行いませんので、実際に受け取った地代に基づき受取地代を計上します。したがって、個人側でも税務上の影響はありません。

③ 相続開始時

相続が発生した場合、借地権価格は現行地代の大小に関わらず「自用地価格×借地権割合」により評価します。これは、借地権設定時に借地権が借地人に移転されたものと考えるためです。

(2) 現行地代が通常の地代を超え、相当の地代未満の場合

現行の地代が通常の地代を超え、相当の地代に満たない場合には、相当地代通達に従って課税処理を行います。

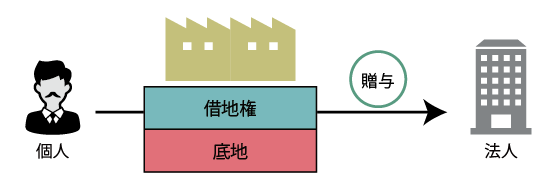

① 借地権設定時

借地権設定時には、借地人である法人に対して借地権が贈与されたものとして取り扱います。

| 借地権 | 1,500万円 | 受増益(益金) | 1,500万円 |

ただし、この場合の借地権価格は法人税法基本通達13-1-3にある次の算式により計算をします。また、土地の更地価格は適正時価であり、相続税評価額とは異なるため注意します。

② 地代の支払い時

現行地代が通常の地代を超え、相当の地代未満の場合は、差額地代は生じません。

③ 相続開始時

相続税の財産評価上の借地権の価格は、相当地代通達④に従い、次の計算式により計算をします。

ただし、借地人が地主の同族会社であり、かつ、自用地価格>借地権価格+貸宅地価格である場合には、上記借地権価格に「自用地価格-(借地権価格+貸宅地価格)」を加算調整します。

(3) 現行地代が相当の地代以上の場合

現行の地代が相当の地代以上の場合には、相当地代通達に従って課税処理を行います。

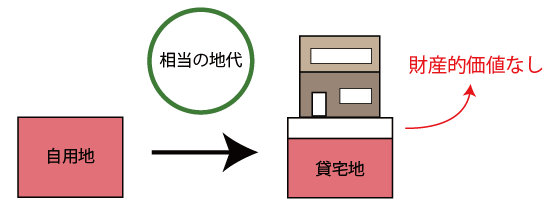

① 借地権設定時

相当の地代の支払いにより借地契約が開始された場合には、借地借家法の保護を受ける借地権は存在するものの、その借地権には財産的価値が無いと考えられるため、借地権の認定課税の問題は生じません。

② 地代の支払い時

現行地代が相当の地代を超える場合には、その超える部分の金額は、法人から個人に対する贈与であるものとして取り扱います。したがって、法人側ではその個人との関係性に応じて、その超える部分の金額を寄付金又は役員賞与、給料・賞与として取り扱います。

| 支払地代(相当の地代) | 100万円 | 現金預金 | 150万円 |

| 寄付金等(差額地代) | 50万円 |

個人側では、その差額地代部分を一時所得又は給与所得として取り扱います。

③ 相続開始時

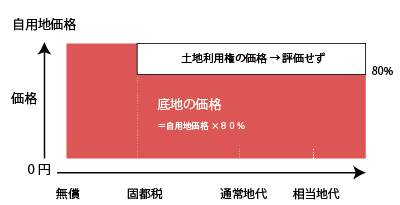

相当の地代により貸し付けられている場合の借地権価格は、相続税の財産評価上0円として評価をします。

ただし、借地人である法人が地主の同族会社である場合には、上記借地権価格(0円)に自用地価格×20%を加算調整します。

4.無償返還に関する届出書の提出がある場合の借地権評価

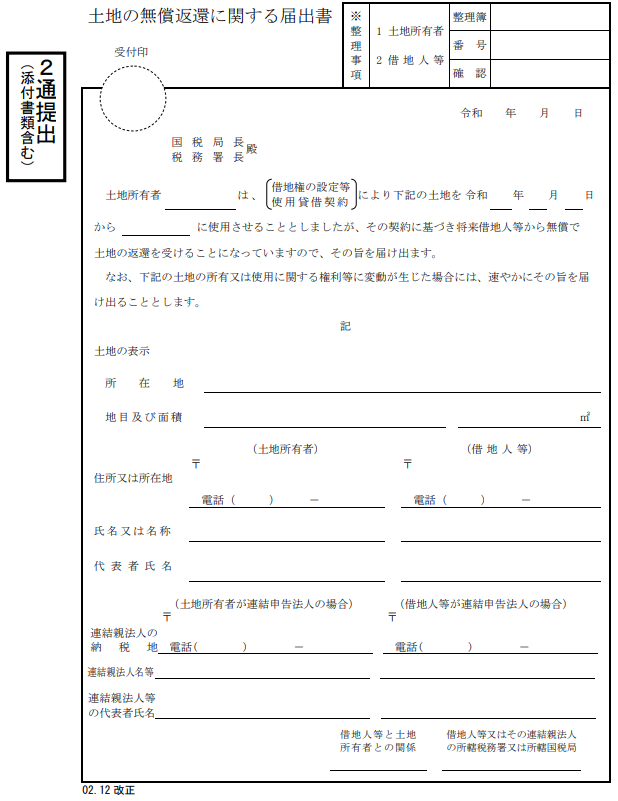

土地の無償返還に関する届出書とは、法人税法基本通達13-1-7に基づく届出書を言います。

(1) 法人税法上の基本的な考え方

法人税法では、一般の法人は経済的利益を追求する主体であると考えられていますので、次の行為がある場合には、法人税法上、原則としてその受贈益相当額を益金算入します。

- 法人が無償により資産の譲受けをした場合

- 法人が時価よりも低い対価の額で資産の譲受けをした場合

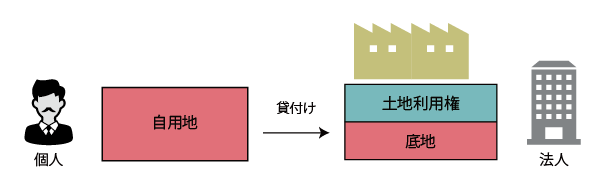

(2) 借地権の認定課税

(1)の取り扱いは、借地権の設定時にも同様に取り扱われます。具体的には、法人が無償により借地権の設定を受けた場合は、借地権者は地主から借地権を贈与により取得したものとして、その借地権相当額を益金算入します。

| 借地権 | 1,500万円 | 受贈益(益金) | 1,500万円 |

また、通常の権利金に満たない金額の一時金を支払った場合には、通常の権利金の額と実際に支払った権利金との差額部分を受贈益として益金算入します。

| 借地権 | 1,500万円 | 現金預金 | 500万円 |

| 受贈益(益金) | 1,000万円 |

(3) 借地権の認定課税がされない場合

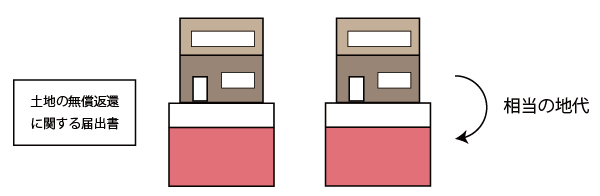

土地の無償返還に関する届出書

ただし、次のいずれかに該当する場合には、借地権者に借地権が移転してはいるものの、その借地権には財産的価値が無いと考えられるため、この場合には借地権の認定課税は行われません。

- 土地の無償返還に関する届出書の提出がある場合

- 相当の地代による支払いがある場合

(4) 地代と借地権価格

土地の無償返還に関する届出書の提出がある場合、①借地人が地主の同族会社か否か、②地代の多寡に応じて、次の通り借地権価格が異なります。

① 地代が固定資産税相当額以下である場合

地代が固定資産税相当額以下である場合は、その借地関係は「使用貸借」と解されるため、相続税の財産評価上、その土地利用権は0円として評価をします。

② 地代が固定資産税相当額を超える場合

地代が固定資産税相当額を超える場合は、その借地関係は「賃貸借」と解されますが、無償返還に関する届出書を提出している場合には、財産的価値が無いとして相続税の財産評価上0円として評価をします。

ただし、借地人が地主の同族会社である場合には、土地の全体の評価額を個人と法人を通じて100%顕現させるために、上記の借地権価格(0円)に自用地価格×20%の金額を加算調整します。

5.相当の地代と無償返還に関する届出書

(1) 相当の地代と土地の無償返還に関する届出書

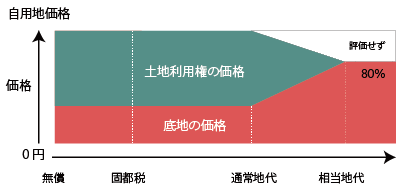

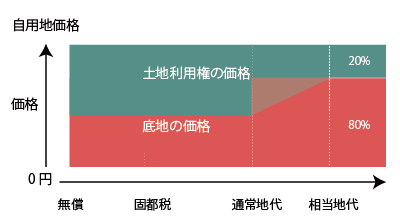

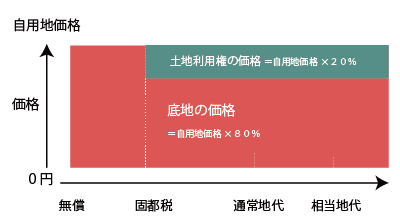

土地を相当の地代で貸した場合や、土地の無償返還に関する届出書を提出したうえ、有償で土地を貸した場合には、相続税の財産評価上、貸宅地を自用地価格の80%で評価し、借地権を0円で評価します。

したがって、上記の通り土地を貸し出すことで、合法的にその土地全体の評価額を20%評価減させることができます。

なぜこのようなことが起きるかというと、土地を相当の地代で貸し付けた場合や無償返還に関する届出書を提出して土地を有償で貸し付けた場合には、借地権に財産的な価値は無いとしても、土地所有者からすると、借地借家法による保護のある借地権が存在する以上、土地の自由な使用収益が制約されることから、20%程度の評価減を認めるのが相当だと考えられるためです。

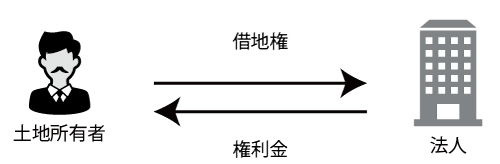

(2) 同族会社の場合

しかしながら、これを地主が同族関係者となっている同族会社に対して土地を貸し付けているようなケースについてまで認めてしまうと、課税の公平性を害することにつながります。

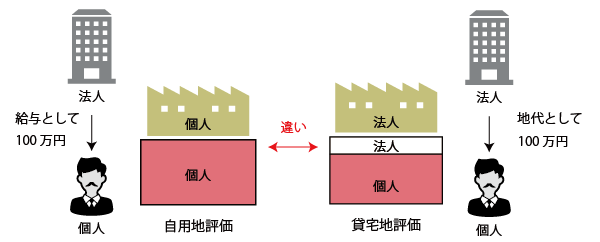

下の図を例にすると、左側は土地と建物を個人が所有し、同族会社から給与として100万円を受け取っているケースであり、右側は土地を同族会社に貸付け、相当の地代として100万円を受け取っているケースです。両者とも、個人が土地・建物・会社の全てを支配しており、また、会社より100万円の金銭を受け取っていることから、その経済的実質は同じと言えます。

しかしながら、相続税の財産評価では、右側の借地権価格が0円である分、左側の場合と比べて、土地全体の評価額が20%低くくなります。経済的実質は何も変わらないのに、同族会社に土地を貸しているだけで相続税の財産総額が変わってしまいます。

そこで、土地所有者がその同族会社に対して土地を貸し付けている場合の土地評価においては、土地の全体の評価額を個人と法人を通じて100%顕現させること、すなわち、借地権価格に「自用地価格-貸宅地価格」に相当する金額を加算調整することで課税の公平性を担保しています。

同族会社とは?

同族会社とは、会社の株主の3人以下及びこれらの同族関係者が次の場合のその会社をいいます。

- 発行済株式総数の50%超を有する場合

- 出資総額の50%超を有する場合

- 議決権付株式の50%超を有する場合

- 会社の社員又は業務執行社員の過半数を占める場合

※自己株式は除かれます。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。