宅地造成費とは、農地や林地、原野などを宅地として利用するために行う造成工事に係る費用のことをいいます。

この記事では、市街地農地や市街地山林、市街地原野等の評価において必要となる宅地造成費の計算方法について説明します。

至高の資産税サービスを貴方に。

相続タックス総合事務所では、税理士・不動産鑑定士・行政書士・宅建士・FP1級技能士の代表者が最初から最後まで一気通貫して業務をご提供致します。

目次

1.宅地造成費とは?

(1) 宅地造成費

宅地造成費とは、農地や林地、原野などを宅地として利用するために行う造成工事に係る費用のことをいいます。

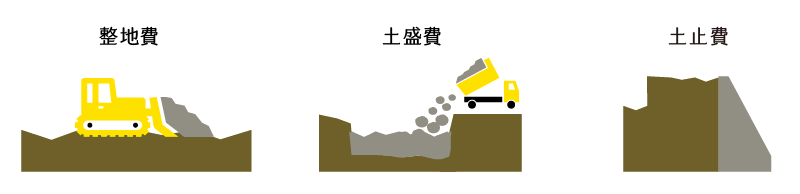

相続税の土地評価における「宅地造成費」は、農地や林地、原野などを宅地として利用するために必要となる造成工事費を指し、①整地費、②土盛費及び③土止費の3つの工事費用からなることとされています。

市街地農地、市街地周辺農地、市街地山林及び市街地原野の評価は、宅地とみなして評価した価額から宅地造成費相当額を控除することにより評価をします。

(2) 宅地造成費の金額

宅地造成費の金額は、各国税局が「年ごと」かつ「都道府県ごと」に定めた宅地造成費の金額表に記載された金額を使用することとなっています。

ただし、前面道路との間の高低差が3m以上あるような土地や埋立地の場合は、国税庁HPにある宅地造成費より実際の工事費が高くなる傾向にありますので、そのような場合は不動産鑑定評価等の他の評価方法の採用が検討されます。

(3) 平坦地と傾斜地

平坦地の宅地造成費は、①整地費、②土盛費、③土止費をそれぞれ求め、これを積算して計算されます。

傾斜地の宅地造成費は、斜度に応じた一括の宅地造成費を計算します。

2.整地費

整地とは、宅地として利用するために起伏を整え、地盤面を道路のレベルに合わせるために行う工事をいいます。また、整地費とはこの整地をするために必要となる工事費用をいいます。

相続税の土地評価のおいては、この整地費を、①整地費、②伐採・伐根費、③地盤改良費に分けて計算し、それぞれを合算することで求めます。

(1) 整地費

整地費の内の整地費とは次の工事に係る費用をいいます。

- 凹凸がある土地の地面を地ならしするための工事費

- 土盛工事を要する土地について、土盛工事をした後の地面を地ならしするための工事費

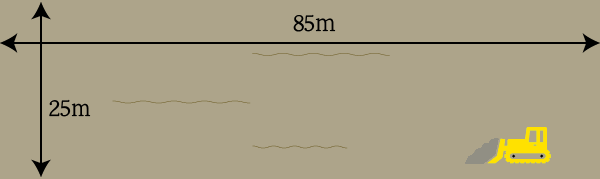

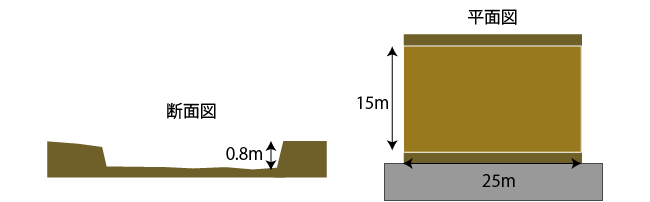

整地費の計算例

上記の土地に係る整地費は、令和2年分の大阪府の宅地造成費の金額表の700円/㎡を使用すると、次の算式より1,487,500円と計算されます。

700円/㎡×(85m×25m)=1,487,500円

なお、評価対象地に大きな石などある場合や地下埋設物(従前建物の地下室など)がある場合には、工事業者等に問合せをして別途撤去費用などを考慮すべきでしょう。

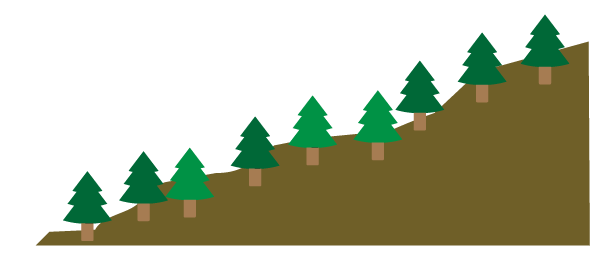

(2) 伐採・伐根費

伐採・抜根費とは、樹木が生育している土地について、樹木を伐採し、根等を除去するために行う工事に係る費用をいいます。したがって、整地工事によって樹木を除去できるような場合は、伐採・抜根費を計上しませんので注意します。

なお、伐採・伐根費を計上するか否かの判断は、①幹の太さや②木の高さなどを考慮して判断します。一般的に、幹の直径が30cmを超えるような木や高さが5mを超えるような木の伐採については、専門業者により対応しますので、そのような木のある土地については、伐採・伐根費を計上すべきでしょう。

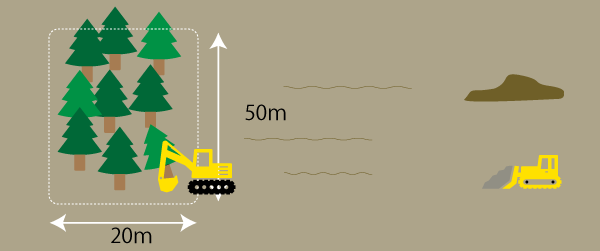

伐採・伐根費の計算例

上記の土地に係る伐採・伐根費は、令和2年分大阪府の宅地造成費の金額表の1,000円/㎡を使用すると、次の算式より1,000,000円と計算されます。

1,000円/㎡×(50m×20m)=1,000,000円

(3) 地盤改良費

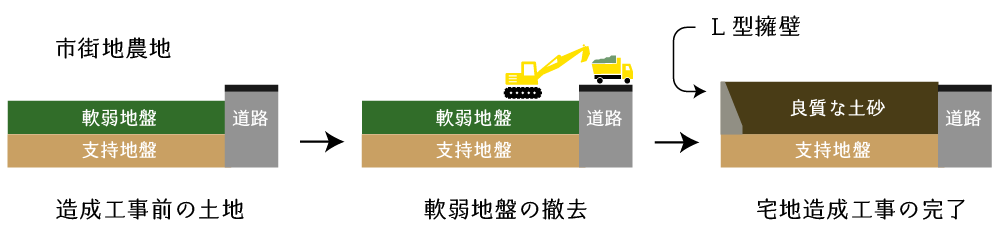

地盤改良費とは、湿田など軟弱な表土で覆われた土地の宅地造成に当たり、地盤を安定させるための工事にかかる費用をいいます。

相続税の土地評価における地盤改良費は、地盤改良工事に係る工事単価に地盤改良工事が必要となる土地部分の地積を乗じて計算します。

なお、相続税の土地評価における地盤改良費は、砂利をまく程度の費用単価となっており、相当に割安です。実際に地盤改良工事をするのであれば、どんなに安くても平米当たり1万円前後はかかると思います。表層地盤が軟弱であったり、土が酸性であるような場合は、そもそも表層地盤を撤去し、良質な土へ入れ替える工事が必要となったりましますので、そのような土地については地盤改良費は高額になる傾向にあります。

したがって、地盤改良工事が必要となりそうな土地を評価する場合は、不動産鑑定評価等の他の評価方法を検討する必要があります。

乾田と湿田

乾田とは、地面を乾いた状態にすることができる田んぼを指し、湿田とは、地面が常に湿った状態にある田んぼを指します。現在の田んぼのほとんどが乾田だといわれています。

3.土盛費

土盛費とは、道路よりも低い位置にある土地について、宅地として利用できる高さ(原則として道路面)まで搬入した土砂で埋め立て、地上げする場合に必要となる工事費をいいます。

土盛費の計算は、必要とする土砂の体積に工事費用単価を乗じて計算をします。

土盛費の計算例

上記の土地に係る土盛費は、令和2年分大阪府の宅地造成費の金額表の6,600円/㎥を使用すると、次の算式より1,980,000円と計算されます。

6,600円/㎡×(15m×25m×0.8m)=1,980,000円

4.土止費

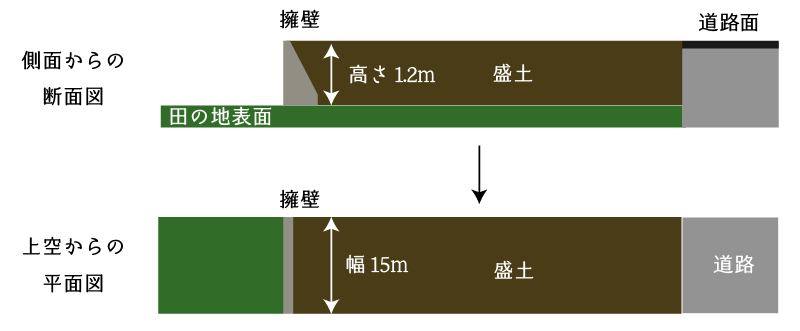

土止費とは、道路よりも低い位置にある土地について、宅地として利用できる高さ(原則として道路面)まで地上げする場合に、その土盛りした土砂の流出や崩壊を防止するために構築する擁壁工事費をいいます。

土止費の計算は、必要とする擁壁の面積(擁壁の高さ × 擁壁の幅)に対して工事費用単価を乗じて計算をします。

土止費の計算例

上記の土地に係る土止費は、令和2年度大阪府の宅地造成費の金額表の67,600円/㎡を使用すると、次の算式より1,216,800円と計算されます。

67,600円/㎡×(1.2m×15m)=1,216,800円

5.傾斜地の宅地造成費

傾斜地の宅地造成費の金額は、斜度に応じた一括の宅地造成費を計算し、これに伐採・伐根費を加算して求めます。

なお、この斜度に応じた宅地造成費の金額には、伐採・伐根費以外の全ての宅地造成費(整地費・土盛費・土止費)が含まれているため、土止費や土盛費を別途加算することはできません。

(1) 傾斜地の判断基準

傾斜地とは、傾斜度(傾斜角)が3度を超える土地をいいます。

したがって、傾斜度が3度以下の土地は「平坦地」に該当しますので、前述している①整地費、②土盛費、③土止費の合計額により宅地造成費を計算します。

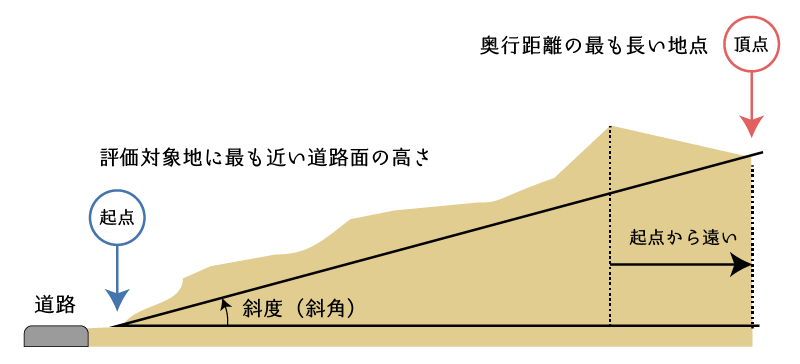

(2) 傾斜角の測り方

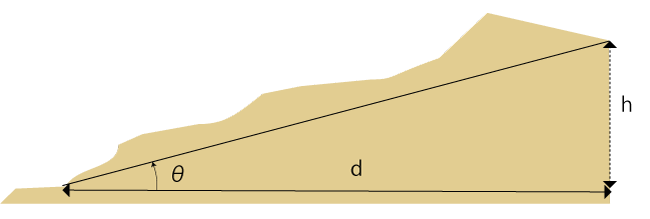

傾斜地の傾斜度(斜角)は、起点と頂点(又は最下点)とを結ぶ線分と水平線との交点の角度により計測します。

なお、原則として、起点と頂点(又は最下点)は次の通り設定します。

- 起点

起点は、評価する土地に最も近い道路面の高さとします。 - 頂点又は最下点

頂点又は最下点は、起点から水平距離において最も遠い場所にある部分の高さとします。

(3) 傾斜角の計算

傾斜角(θ)は、頂点の高さ(h)と頂点までの奥行距離(d)が分かれば、次の三角関数により計算することができます。

なお、三角関数の機能の付いた電卓を持っていない人は、下記のサイトなどを利用して斜角を求めます。

おおざっぱで良ければ、高さ(h)を奥行距離(d)で除した値を下記の表と対比させておおよその斜角を求めることもできます。

| 斜角(θ) | h ÷ d(目安) |

|---|---|

| 3度以下 | ~ 0.0524 |

| 3度超 5度以下 | 0.0524 ~ 0.0875 |

| 5度超 10度以下 | 0.0875 ~ 0.1763 |

| 10度超 15度以下 | 0.1763 ~ 0.2679 |

| 15度超 20度以下 | 0.2679 ~ 0.3640 |

| 20度超 25度以下 | 0.3640 ~ 0.4663 |

| 25度超 30度以下 | 0.4663 ~ 0.5774 |

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。