不動産鑑定評価業務

不動産鑑定評価業務とは、不動産鑑定士が不動産鑑定評価に関する法律に基づき「不動産鑑定評価」を行うことをいいます。この不動産鑑定評価業務は不動産鑑定士の独占業務となっており、不動産鑑定士以外は行うことができません。

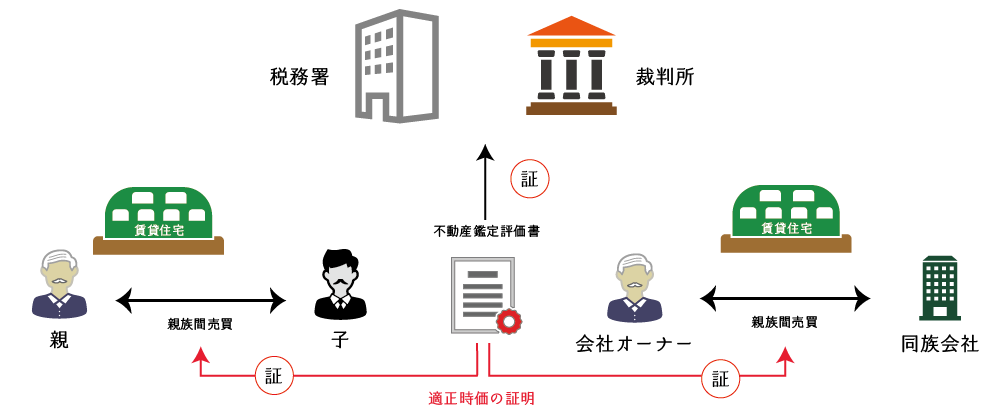

不動産鑑定評価業務を通じて発行される不動産鑑定評価書は、次のような場面でご利用頂くと有効な場合があります。

- 相続税申告

相続税の当初申告又は更正の請求の場面でご利用頂けます。 - 所得税又は法人税の申告

親族間や同族会社間における適正価格売買のための根拠資料としてご利用頂けます。 - 現物出資

資産管理会社の法人設立時又は設立後に、不動産を現物出資する場合の証明資料としてご利用頂けます。 - 私法上争い

遺産分割協議、遺留分侵害額請求又は財産分与請求の場面における適正価格の証明資料としてご利用頂けます。

その他、変動率の査定、増改築承諾料や建替え承諾料の査定、借地権割合の査定など、様々な要望にお応えすることができます。ご興味のおありの方はお気軽にお問い合わせください。

1. 不動産鑑定評価の利用シーンとその効果

一般の方には馴染みの薄い不動産鑑定評価ですが、不動産オーナー様にとっては不動産鑑定評価を利用するシーンが数多くあります。例えば、次の場合には不動産鑑定評価の利用が検討されます。

- 親族間や同族会社との間で不動産取引をする場合

- 個人で保有する不動産を会社に現物出資する場合

- 相続税申告やその更正の請求をする場合

- 利害関係のある当事者間で適正時価を知る必要がある場合

- 不動産の譲渡所得税の申告をする場合

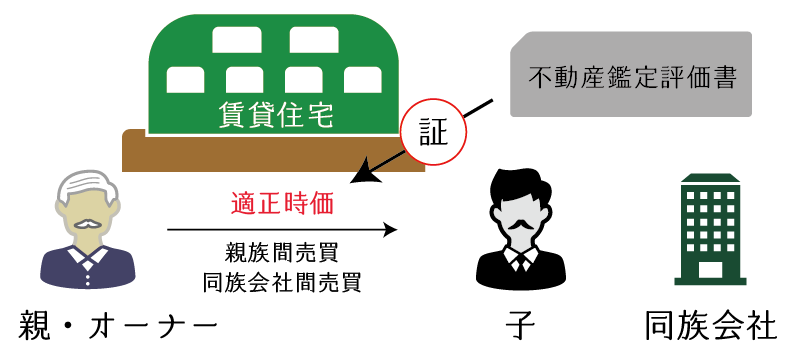

① 親族間や同族会社との間で不動産取引をする場合

親族間や同族会社間で不動産取引をする場合には、常に税務上の課税リスクに対してケアをしておく必要があります。

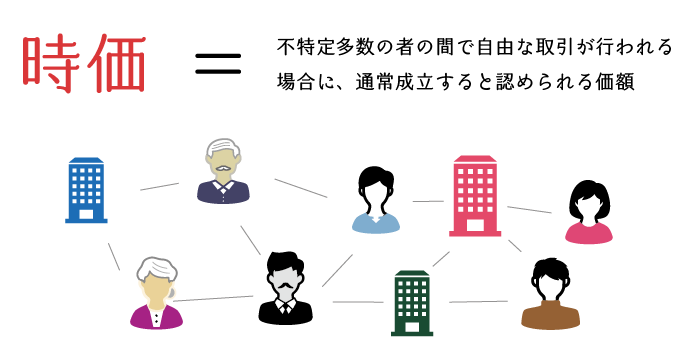

仮に、親が子に対して時価より低い価額で不動産を譲渡した場合は、その子は、時価と支払対価との差額部分の贈与を受けたものとして「贈与税」が課されます。不動産オーナーが同族会社に対して時価より低い価額で不動産を譲渡した場合は、その同族会社は時価と支払対価との差額を受贈したものとして「受贈益」を認識する必要があります。

このように、親族間や同族会社間における不動産取引では常に「時価はいくらか?」を気にしながら取引をする必要がありますが、相続タックスが提供する「不動産鑑定評価書」を利用することで、このようなストレスから解放されます。

不動産譲渡に係る課税関係(参考)

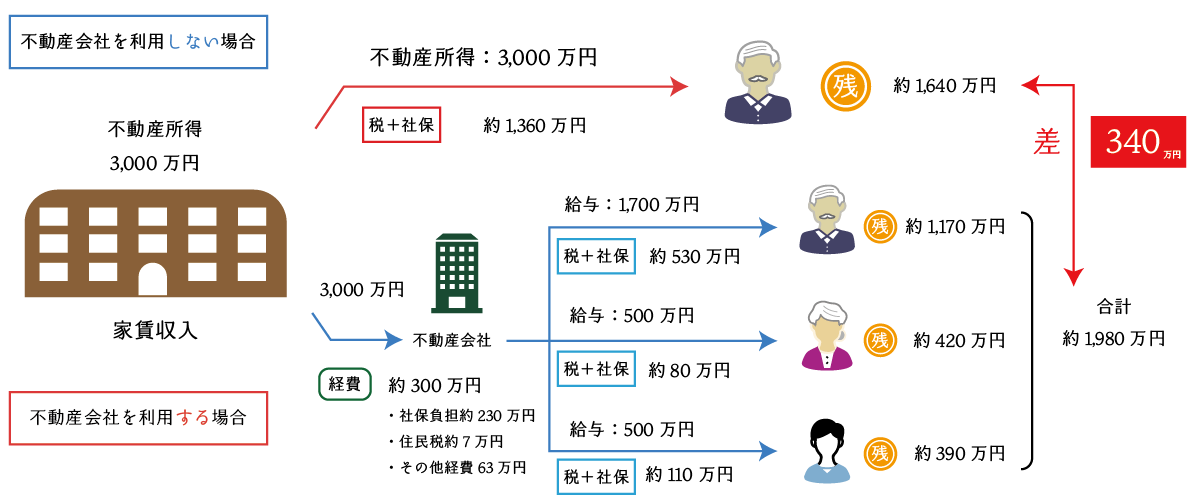

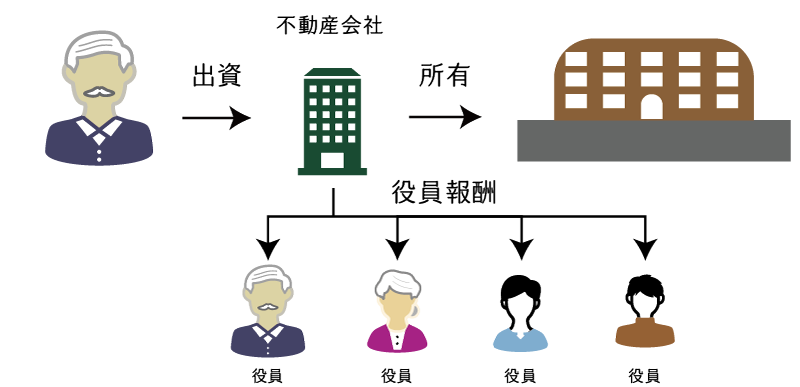

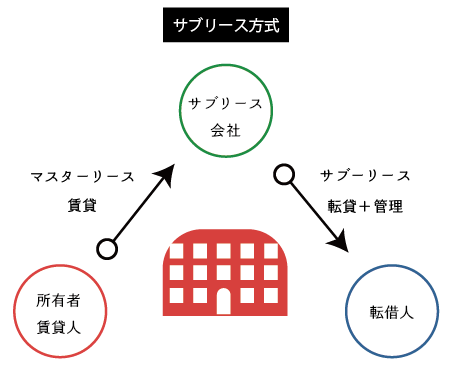

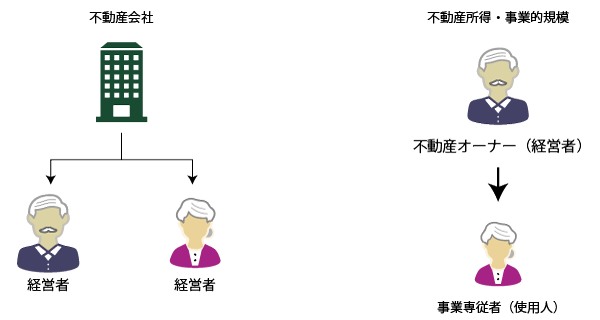

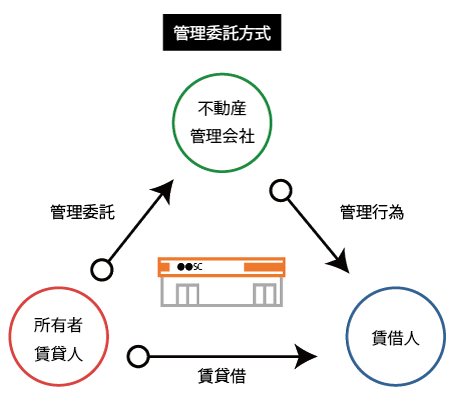

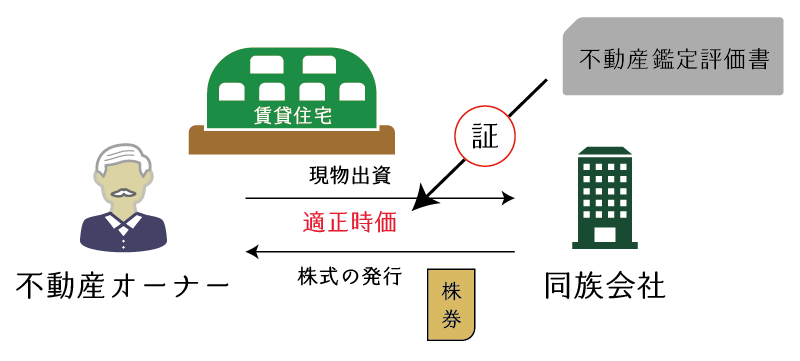

② 個人で保有する不動産を会社に現物出資する場合

会社に不動産を出資する行為は「現物出資」と呼ばれ、この現物出資を行う場合は(イ)税理士等の証明と(ロ)その現物出資される不動産の不動産鑑定評価が必要となります。

相続タックスの場合、税理士・不動産鑑定士・行政書士の代表者が一連の行為を行いますので、将来の不動産所得や税金についての精緻なシミュレーションができるとともに、契約書や議事録の作成などの実行サポートも迅速にご対応致します。

不動産法人化による対策(参考)

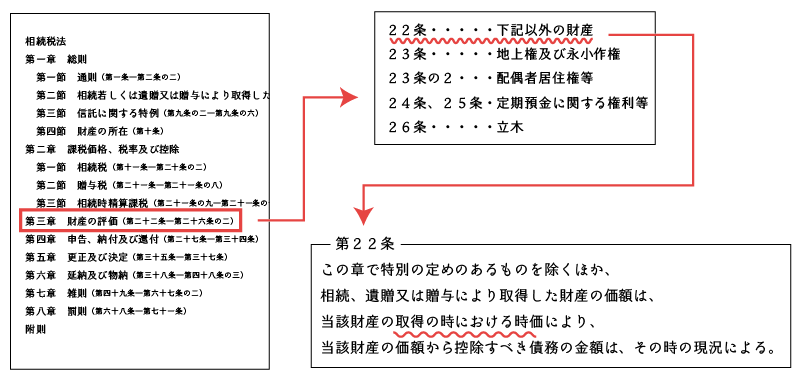

③ 相続税申告や更正の請求をする場合

相続税の財産評価は「財産評価基本通達」によるのが原則です。しかしながら、不動産の財産評価においては、不動産鑑定士による「不動産鑑定評価額」が例外的に認められることがあります。

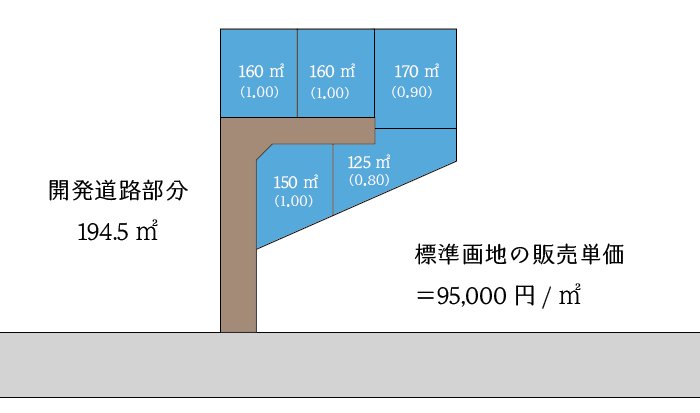

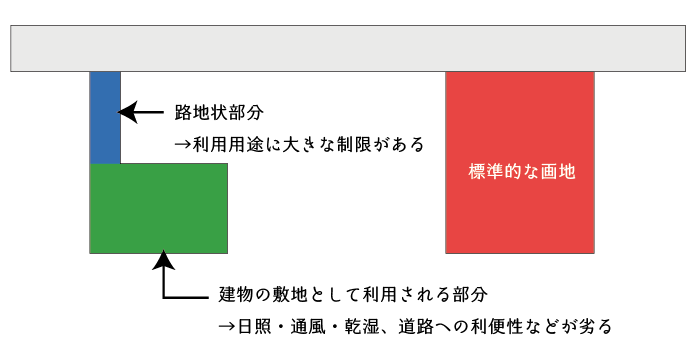

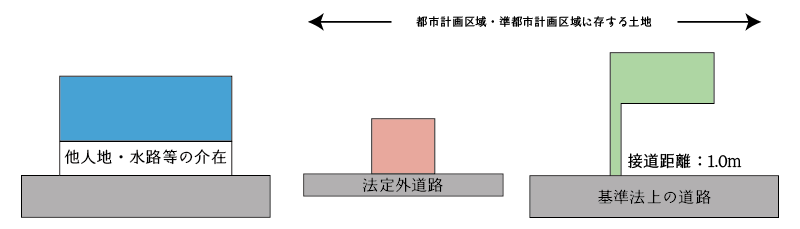

特に当初申告(初めて相続税の申告をする場合の申告)では、不動産鑑定評価書の有用性・採用率が高いため、仮に亡くなられた方が不整形地、面大地、無道路地などの土地をお持ちであった場合には、不動産鑑定評価書を利用することで、申告報酬を大きく上回る節税効果が期待されます。

不動産鑑定評価と相続税申告(参考)

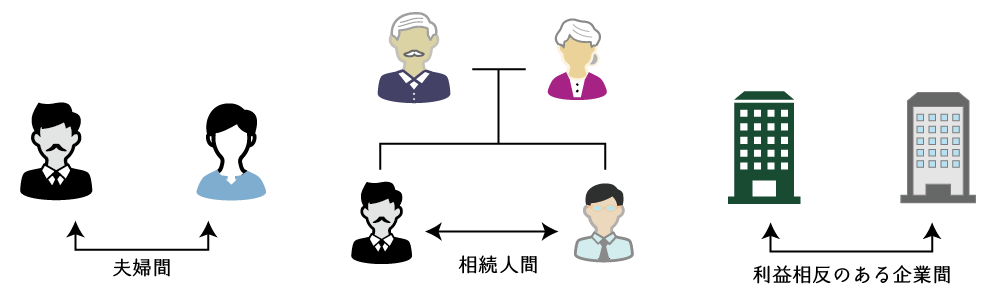

④ 利害関係のある当事者間で適正時価を知る必要がある場合

夫婦間や相続人間で争いがある場合又は利益相反の関係にある企業間で売買を行う場合には「不動産の適正時価がいくらか?」が問題となります。

基本的に、固定資産税評価額や相続税評価額、帳簿価額は時価ではありません。不動産会社が査定する価格も処分価格としての意見価格ですから、その不動産の適正時価を表すものではありません。また、いずれの価格も、なぜそのような価格になるのかを説明してくれません。つまり、価格に納得感がありません。

したがって、争いのある当事者が納得のいく価格を知り、かつ、その価格形成過程を知るには、不動産鑑定評価に依拠するのが適当です。両者合意の下、弊所に不動産鑑定評価を依頼した場合には、高額な裁判費用や弁護士費用を節約できる可能性があります。

相続タックスの不動産鑑定評価書は、裁判や不服審査請求、税務訴訟などにも耐え得る高品質な不動産鑑定評価書ですから、利害関係のある当事者も納得のいく価格を得ることができるでしょう。

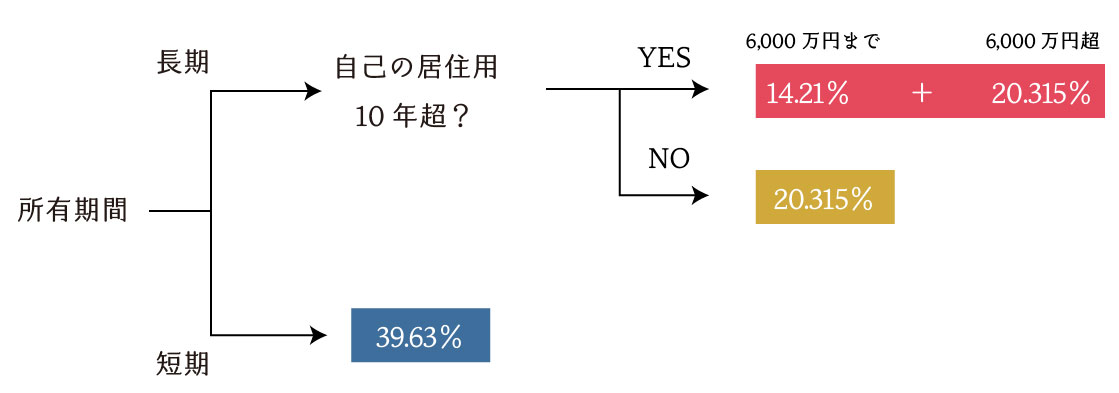

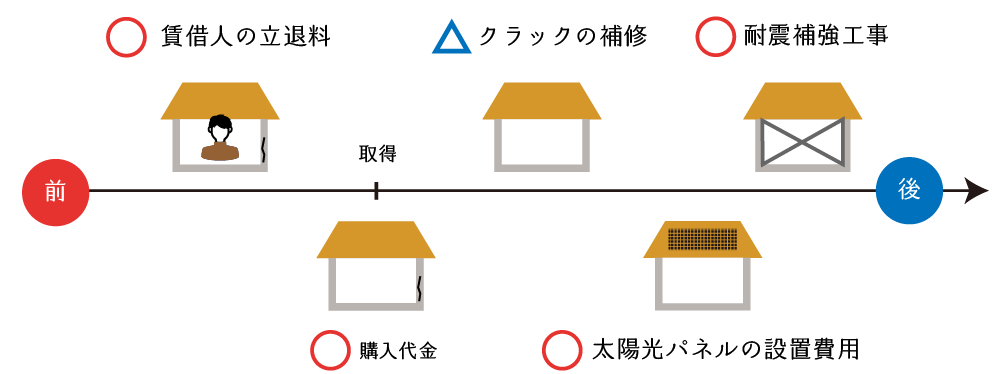

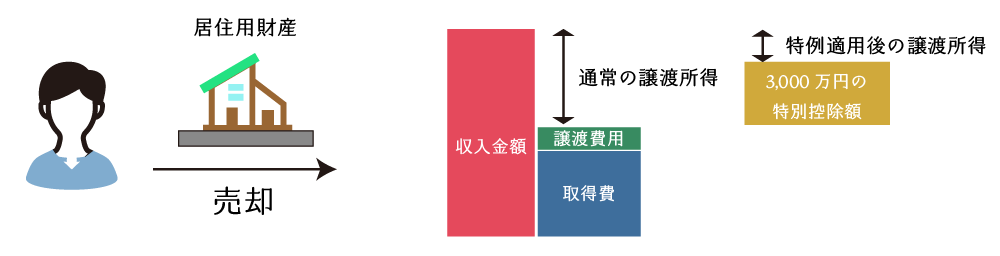

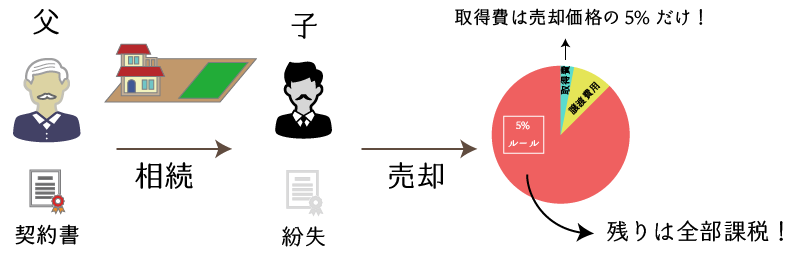

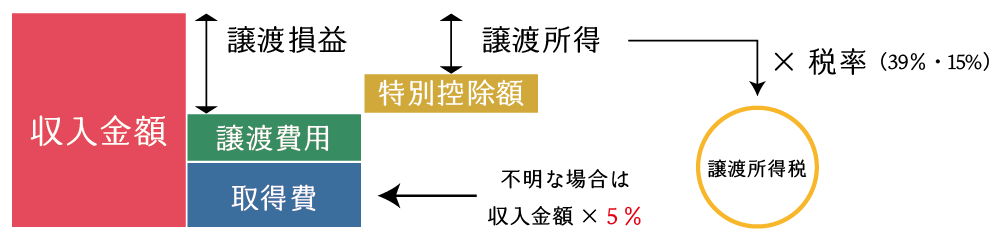

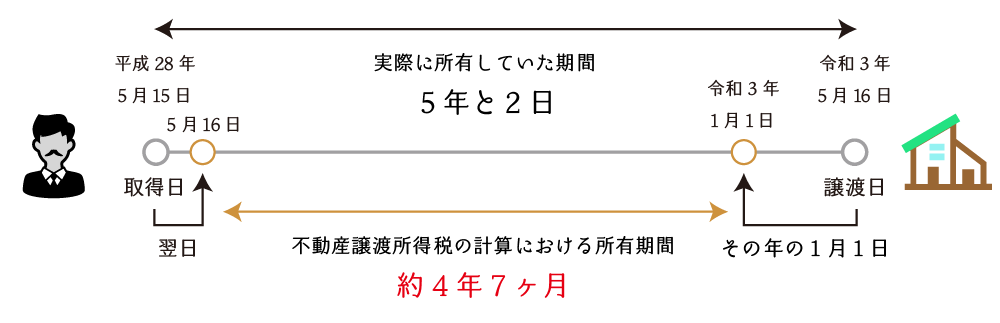

⑤ 不動産の譲渡所得税の申告をする場合

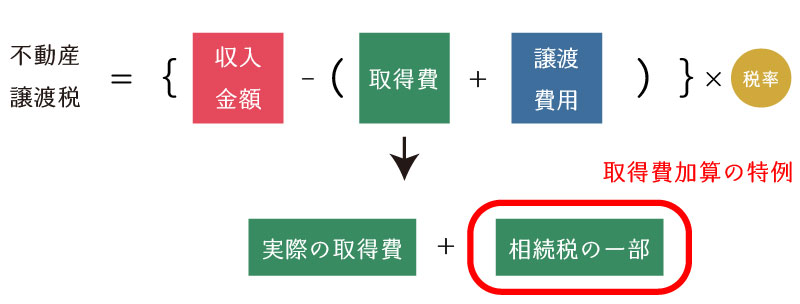

個人が不動産を譲渡した場合、その取得費が分からない場合には売却価格の5%を取得費とみなして譲渡所得を計算することとなります。一般的に譲渡費用は5%程度ですから、売却価格の90%に対して譲渡所得税が課税されることとなります。

しかしながら、相続タックスが発行をする「鑑定意見書」を利用することで、譲渡所得税が大幅に節約される可能性があり、場合によっては無税となる可能性もあります。

2. 相続タックスの特徴

相続タックスの不動産鑑定評価は、次の3つの特徴があります。

- 事前に「評価額と税務メリット」が分かります。

- 税務申告や各種手続きがワンストップです。

- 税務上の否認リスクが低くなります。

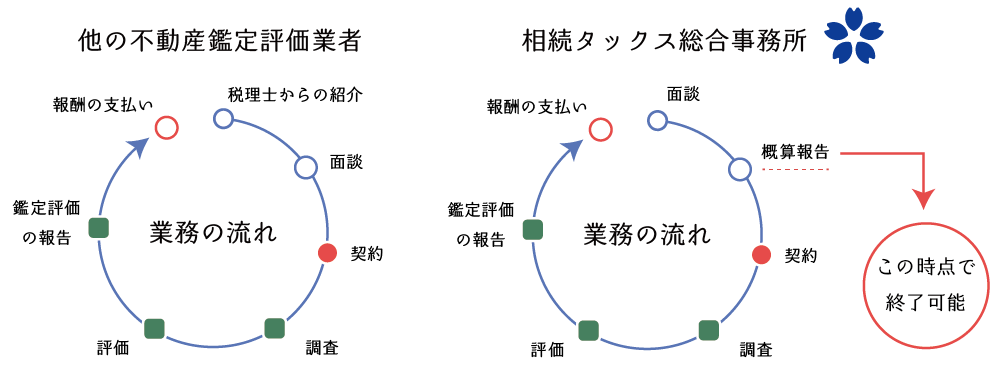

① 事前に「評価額と税務メリット」が分かります。

事前に、ある程度正確な評価額が分かります。

通常、税理士と不動産鑑定士は別人ですから、税理士は不動産鑑定評価業務が終わるまで鑑定評価額がいくらになるのか分かりません。

一方、相続タックスは、税理士と不動産鑑定士が同一人物であるため、スキーム実行前にある程度正確な評価額が分かります。概算価格程度であれば、面談時にお伝えすることも可能です。

事前に、税務メリットがあるか否かが分かります。

また、相続タックスでは税理士と不動産鑑定士が同一人物ですので、算出される評価額が税務上のメリットとなるか否かを判断することができます。

したがって、仮に税務上のメリットにならないようであれば、その時点で終了することができます。この場合は、調査費用として正規報酬の20%相当額で終了することができますので、無駄な不動産鑑定評価報酬や税務報酬を頼む必要がありません。

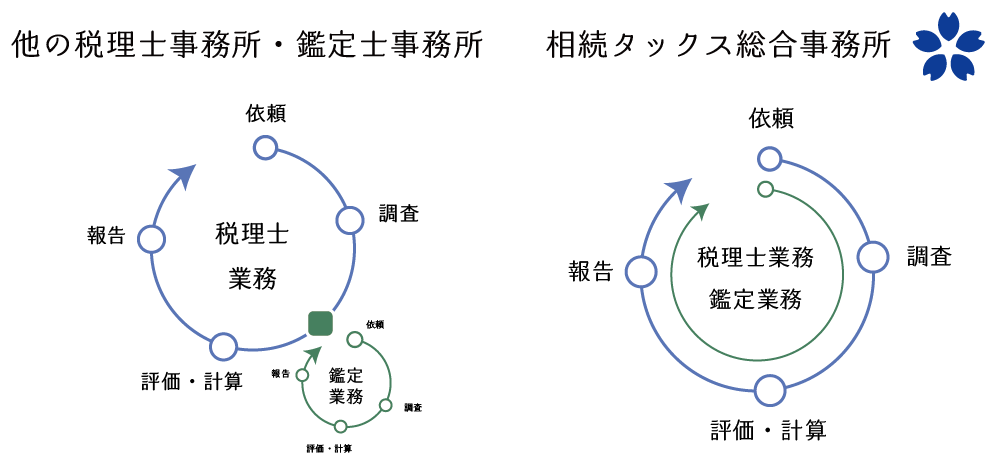

② 税務申告や各種手続きがワンストップです。

相続タックス総合事務所なら、税理士業務と不動産鑑定業務を同時に受任し、同時に実行ができますので、迅速に処理を行うことができます。

他の事務所であれば、契約の際、資料の授受の際、報酬の支払いの際、など業務に関する手続きが煩雑となりますが、相続タックスであれば全て1つにまとめてご依頼頂けますので、お客様にとって手続きの負担が少なくなります。

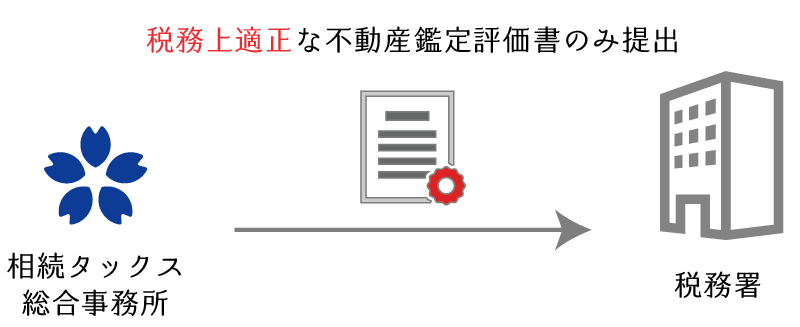

③ 税務上の否認リスクが低くなります。

税理士と不動産鑑定士は互いに利益を追求する経済的主体です。そのため、両者は互いに可能な限り受注をしたい(報酬を得たい)と考えます。

例えば、不動産鑑定士は税理士が求める価額が本来の適正時価より低くても(あるいは高くても)、ある程度無理をしてでも鑑定評価をします。税理士も不動産鑑定評価の内容が分かりませんので、不動産鑑定士が作成した鑑定評価額をもって税務申告などをします。

しかしながら、無理をした鑑定評価額は税務当局から否認される確率が高くなります。また、仮に税務申告で不動産鑑定評価額が否認された場合には、本来納付すべき税額を払うだけでなく、過少申告加算税と延滞税が追加で課されることになります。

そもそも、税務当局が考える適正な鑑定評価と不動産鑑定士が考える適正な鑑定評価には違いがありますが、これに気付いている不動産鑑定士は極めて少ない状況にあります。

相続タックス総合事務所では、税理士と不動産鑑定士が同一人物ですから、税理士業務と不動産鑑定評価業務に対して両方責任を持っています。したがって、無理やり評価をして依頼者様にとって意味の無いような業務を受任することはまずありません。

つまり、弊所で受任する不動産鑑定評価は、基本的に税務上も鑑定評価上も「適正」であるため、税務署から否認されるリスクが他の事務所へ依頼した場合と比べて低くなる、ということになります。

税務と不動産鑑定評価の両方に精通した弊所であれば、他の事務所へ依頼した場合と比べて格段に税務リスクの低い不動産鑑定評価書の発行が可能です。不動産鑑定評価は不動産オーナー様を守るための書類となります。どうぞ、不動産鑑定評価の依頼は相続タックスへお任せください。

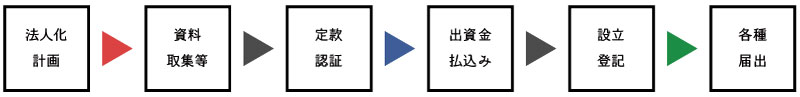

スケジュール

次の流れで業務を行います。早ければご契約から2ヶ月で評価書の発行が可能です。

面談・Web面談

- 業務の流れのご説明

- 必要資料のご説明

- 報酬のご説明

- Web面談をご希望の方は、お問合せフォームよりお問合せください。その際に、ご希望のアプリ(Skype、Facetime、LINE、Zoom、Teams等)をご指定ください。

ご契約

不動産調査・評価(1ヶ月~3ヶ月)

必要に応じて質問や追加資料の送付をお願いすることがあります。

不動産鑑定評価書の発行

報酬のお支払い

不動産鑑定評価報酬

| 項目 | 内容 |

|---|---|

| 受任事務所 | 不動産鑑定士事務所 |

| 報酬 | 50万円~(報酬表) |